Nỗi sợ bị bỏ lỡ, theo đúng nghĩa đen, đang tạo ra một sự thay đổi trong toàn ngành ô tô, chuyển hướng sang đầu tư trực tiếp vào lĩnh vực khai thác để đảm bảo nguồn cung cấp đầu vào cho pin trong tương lai.

General Motors Co đã công bố khoản đầu tư trị giá 650 triệu đô la vào Lithium Americas Corp để giúp tài trợ cho việc phát triển dự án Thacker Pass ở Nevada.

GM được độc quyền khai thác 40.000 tấn lithium mỗi năm từ một mỏ trong nước, đây là chìa khóa để đủ điều kiện nhận các khoản trợ cấp EV có sẵn theo Đạo luật Giảm lạm phát.

Các nhà sản xuất ô tô từ trước tới giờ được cung cấp kim loại cho pin theo thỏa thuận bao tiêu trực tiếp với các nhà sản xuất kim loại. Nhưng giờ đây, họ đang bắt tay vào công việc đào mỏ thực sự, hoặc ít nhất là giúp đỡ về tài chính.

Cơn sốt đầu tư cho đến nay chủ yếu diễn ra trong lĩnh vực lithium, nhưng nhà sản xuất ô tô Pháp-Ý Stellantis vừa chuyển hướng sang kim loại đồng với khoản đầu tư lớn vào một dự án của Argentina.

Đồng – kim loại mấu chốt trong sản xuất xe điện

Stellantis, tập đoàn ô tô lớn thứ ba về doanh số bán hàng, sẽ trả 155 triệu USD để mua 14,2% cổ phần của McEwen Copper, một công ty con của McEwen Mining của Canada, công ty sở hữu dự án Los Azules ở Argentina.

Mỏ này, được Mining Intelligence xếp trong top 10 nguồn tài nguyên kim loại đồng chưa phát triển hàng đầu toàn cầu, dự kiến sẽ mang lại 100.000 tấn cathode đồng tinh chế mỗi năm kể từ khi bắt đầu khai thác, dự kiến vào năm 2027. Khoản đầu tư của nhà sản xuất ô tô đi kèm với tùy chọn mua sản lượng của mỏ với tỷ lệ tương đương với quyền sở hữu vốn cổ phần.

Với sự giúp đỡ của cổ đông hiện tại là Nuton, một công ty con của Rio Tinto, và công nghệ lọc đồng của họ, McEwen đang đặt mục tiêu đưa mỏ khai thác này trở nên trung hòa carbon vào năm 2038, bổ sung thêm chứng chỉ xanh của dự án.

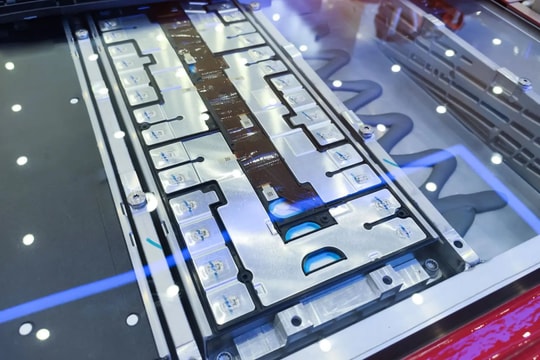

Đồng là một thành phần thường bị lãng quên của pin EV, nhưng nó đóng một vai trò rất quan trọng. Tất cả các chất hóa học của pin đều yêu cầu đồng, mặc dù ở các mức độ khác nhau. Theo Cơ quan Năng lượng Quốc tế (IEA), pin lithium-iron-photphat, một phần đang phát triển của thị trường xe điện, cần lượng đồng nhiều hơn khoảng 50% so với niken-mangan-coban. Chẳng hạn, pin lithium ion chứa 440 lb đồng trên mỗi MW.

Ngoài bộ pin, đồng cũng được sử dụng trong động cơ điện, thanh cái và trong hệ thống dây điện bên trong, có thể dài tới một dặm.

Đồng được ví như mảnh ghép quan trọng trong câu đố năng lượng tái tạo. Cuộc cách mạng chuyển đổi năng lượng này đòi hỏi nhiều khoáng sản và các kim loại như niken, lithium và cobalt. Thế nhưng, đồng lại nổi lên như một kim loại quan trọng bởi 4 đặc tính lí tưởng cho việc chuyển đổi năng lượng sạch gồm độ dẫn điện, độ dẻo, độ hiệu quả, khả năng tái chế. Đó là lí do tại sao việc sản xuất năng lượng điện từ gió và mặt trời sử dụng đồng nhiều gấp 4 - 6 lần so với các nhiên liệu hóa thạch.

Theo Hiệp hội Đồng Quốc tế, lượng đồng được sử dụng trong một chiếc xe điện chạy bằng pin điển hình là 83 kg, so với chỉ 23 kg ở một chiếc xe động cơ đốt trong.

Bây giờ lo lắng về lithium, ngày mai sẽ lo lắng vì đồng

Bước nhảy vọt của Stellantis trong chuỗi xử lý đồng nối tiếp sau các thỏa thuận tương tự với Vulcan Energy của Đức đối với lithium và Element 25 của Australia đối với mangan.

Khoản đầu tư vào đồng có cùng một lý do quan trọng, đó là "đảm bảo nguồn cung cấp chiến lược nguyên liệu thô cần thiết cho sự thành công của các kế hoạch điện khí hóa toàn cầu của Công ty", Stellantis cho biết.

Việc các nhà sản xuất ô tô đồng loạt tập trung vào lĩnh vực khai thác cho đến nay phần lớn ưu tiên cho lithium, nơi các công ty phương Tây đang bắt kịp các nhà đầu tư Trung Quốc.

Nguồn cung cấp lithium đang gặp khó khăn trong việc mở rộng quy mô với tốc độ cần thiết để đáp ứng nhu cầu ngày càng tăng từ các nhà sản xuất pin. Mặc dù sụt giảm gần đây tại thị trường giao ngay Trung Quốc, giá lithium cacbonat đã tăng gấp bảy lần kể từ đầu năm 2021.

Lithium đang là thứ cả thế giới tìm kiếm, còn đồng có thể ở ngày mai, nếu bạn tin vào cảnh báo cùa Glencore về sự thiếu hụt cộng dồn lên tới 50 triệu tấn vào năm 2030 theo lộ trình khi phát thải ròng bằng không của IEA.

Sự thiếu hụt sắp xảy ra đã là một phần của câu chuyện về đồng kéo dài trong nhiều năm, phần lớn là do tầm nhìn kém về các mốc thời gian của dự án trong tương lai.

Tuy nhiên, lần này có thể khác do ngành này thường xuyên đầu tư cho năng lực khai thác mới dưới mức cần thiết. Các nhà sản xuất đồng đã bị tổn thương trong những năm 2000, khi họ chi rất nhiều tiền cho các mỏ mới chỉ để chứng kiến giá đồng trượt xuống đều đặn trong nửa đầu những năm 2010, giờ đây họ đang rút kinh nghiệm đó.

Đầu tư trong lĩnh vực này sụt giảm, các công ty khai thác chọn giải pháp trả lại tiền mặt cho các cổ đông hơn là đào thêm các mỏ đồng lớn. Hoạt động khai thác đã không phục hồi mặc dù giá đồng đã tăng từ mức thấp trong chu kỳ, là 4.318 USD/tấn trong năm 2016, lên 9.000 USD/tấn.

Các phân tích hiện tại "chỉ ra rằng vốn đầu tư tăng trưởng được triển khai theo danh nghĩa trong giai đoạn 2022-2026 ít hơn 34% so với mức được triển khai trong cùng khung thời gian vào giai đoạn đầu đến giữa những năm 2000", theo Goldman Sachs.

Nếu các nhà sản xuất đồng vẫn còn quá thận trọng trong việc đầu tư cho tăng trưởng nguồn cung trong tương lai, sản xuất ô tô có thể là câu trả lời. Ngành này đã là yếu tố chính quyết định việc xây dựng năng lực sản xuất lithium, niken và mangan.

Rủi ro cao khi đầu tư vào khai thác mỏ

Lĩnh vực ô tô đang hướng tới tương lai, cơn sốt mới nhằm giành quyền kiểm soát chuỗi cung ứng là việc học theo Henry Ford, người nổi tiếng khi mua các hoạt động sản xuất sắt thép để cung cấp cho khu phức hợp River Rouge mang tính biểu tượng ở Dearborn, Michigan.

Tham vọng sở hữu toàn bộ chuỗi cung ứng ô tô từ mỏ đến sản phẩm của Ford được thúc đẩy bởi tình trạng thiếu nguyên liệu thô do chiến tranh thế giới thứ nhất gây ra.

Những người kế nhiệm thời hiện đại của công ty đang phải đối mặt với tình trạng thiếu nguyên liệu thô tương tự cho sản xuất pin. Nếu họ có thể tìm nguồn kim loại của mình bằng cách sử dụng mô hình chuỗi cung ứng theo chiều ngang mà họ vốn ưa thích thì họ đã làm được.

Nhưng sự cạnh tranh về kim loại pin và sự cạnh tranh khốc liệt của các nhà khai thác Trung Quốc đến mức các công ty ô tô phương Tây không còn lựa chọn nào khác ngoài việc đầu tư trực tiếp vào các dự án cung ứng thế hệ tiếp theo.

Tuy nhiên, việc đầu tư ngược dòng đi kèm với rất nhiều cạm bẫy tiềm ẩn.

Các mỏ Greenfield có lịch sử hoạt động muộn và vượt quá ngân sách, đặc biệt là khi họ đang thử nghiệm công nghệ xử lý mới, chẳng hạn như đang được triển khai tại nhiều dự án lithium.

Cần nhớ rằng mô hình tích hợp dọc của Henry Ford không phải lúc nào cũng thành công.

Các đồn điền cao su ở Brazil, nhằm cung cấp mủ cao su cho sản xuất lốp xe, đã bị ảnh hưởng bởi năng suất kém và mối quan hệ không tốt với lực lượng lao động địa phương. Tuy nhiên, sau khi các quy tắc được nới lỏng và các hoạt động khai thác được chuyển sang một địa điểm tốt hơn, giấc mơ Brazil của Ford đã bị giảm giá trị bởi phát minh ra cao su tổng hợp.

Ford cuối cùng đã bán lại tài sản cho chính phủ Brazil với giá chỉ 250.000 đô la mà không đạt được một hoạt động khả thi nào về mặt thương mại.

Đó là một lời nhắc nhở rằng đi ngược dòng có thể là một công việc kinh doanh rủi ro cao ngay cả đối với những công ty ô tô lớn nhất.

Tham khảo: Reuters

.jpg)

.png)