Trong báo cáo về trái phiếu doanh nghiệp Việt Nam do FiinRatings phát hành mới đây cho thấy, các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy của các đơn vị phát hành trái phiếu là doanh nghiệp bất động sản đều đang ở mức đáng báo động.

40% doanh nghiệp bất động sản niêm yết có chất lượng tín dụng thấp

Trong 5 năm qua, trái phiếu đã trở thành kênh huy động quan trọng của các doanh nghiệp bất động sản, với giá trị phát hành trung bình xấp xỉ 100 nghìn tỷ đồng/năm, đóng góp tỷ trọng 30-40% trong tổng giá trị trái phiếu là doanh nghiệp phát hành.

Tại thời điểm ngày 30/6/2021, dư nợ trái phiếu là doanh nghiệp của các doanh nghiệp bất động sản niêm yết đạt 116 nghìn tỷ đồng, tương đương với 17,3% dư nợ tín dụng cho vay kinh doanh bất động sản trong hệ thống ngân hàng.

Xét riêng các doanh nghiệp bất động sản dân cư đã niêm yết cổ phiếu, hiện tại trái phiếu đã chiếm khoảng 46% tổng nợ vay của các doanh nghiệp này. Như vậy trái phiếu doanh nghiệp đang thể hiện vai trò rất quan trọng trong cơ cấu nguồn vốn của các doanh nghiệp bất động sản.

Đáng chú ý, do phần lớn trái phiếu là doanh nghiệp bất động sản được phát hành bởi các doanh nghiệp chưa niêm yết nên khả năng tỷ trọng của trái phiếu là doanh nghiệp ngành bất động sản trong toàn hệ thống trên thực tế sẽ lớn hơn rất nhiều.

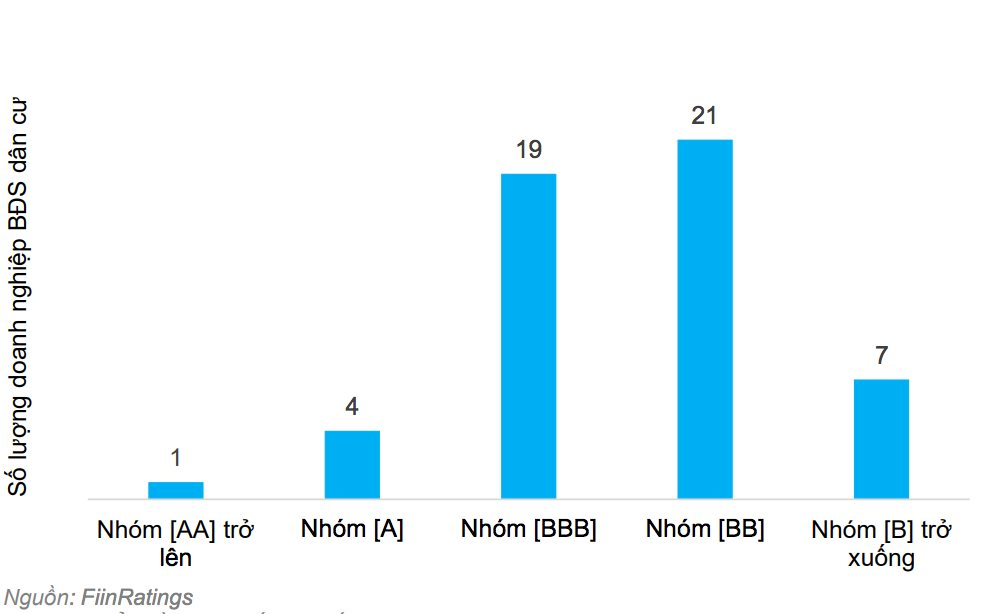

FiinRatings đã thực hiện phân tích và đánh giá tình trạng tài chính của các đơn vị bất động sản dân cư niêm yết để đưa ra xếp hạng tín nhiệm sơ bộ, cho thấy nhiều các doanh nghiệp xếp [BB] trở xuống, tương ứng 40% số doanh nghiệp bất động sản niêm yết có điểm xếp hạng sơ bộ ở mức chất lượng tín dụng thấp và khoản đầu tư đó được xem là trong nhóm “có yếu tố đầu cơ”.

Cụ thể, mức lãi suất thấp hơn 7%/năm từ mức xếp hạng A trở lên: Được nhà đầu tư chấp nhận cho các doanh nghiệp được xếp hạng A trở lên, thường là các nhà phát triển lớn, có quỹ đất lớn tại Việt Nam, mức độ sử dụng đòn bẩy tài chính không lớn và dòng tiền từ hoạt động kinh doanh cũng như mức đệm tiền mặt ở mức cao cho các cú sốc của thị trường bất động sản.

Với mức AA là mức rất gần với mức xếp hạng cao nhất AAA (mức này được xem là mức xếp hạng trái phiếu Chính phủ và hiện có lợi suất ở mức rất thấp. Kỳ hạn 10 năm VND hiện đang được giao dịch ở mức 1,95%).

Mức lãi suất thấp giao động từ 7-10%/năm cho khu vực BBB: Thông thường được áp dụng cho các doanh nghiệp có điểm xếp hạng từ BBB (được định nghĩa là: Năng lực Tương Đối Tốt để đáp ứng các nghĩa vụ tài chính nhưng dễ bị ảnh hưởng hơn trước các diễn biến bất lợi của nền kinh tế). Mức xếp hạng này thường là các nhà phát triển Bất động sản có quỹ đất chỉ tập trung tại một hoặc hai thành phố, và sử dụng mức vay nợ lớn.

Khi diễn biến thị trường không thuận lợi, đặc biệt là trong bối cảnh phong tỏa hoặc giãn cách xã hội do dịch bệnh Covid-19 khiến hoạt động bán hàng chậm lại, các doanh nghiệp này phải phụ thuộc nhiều vào khả năng tái cơ cấu tài chính.

Mức lãi suất trên 10%/năm cho mức xếp hạn BB trở xuống: Được nhà đầu tư chấp nhận cho các nhà phát hành có mức xếp hạng BB hoặc B trở xuống.

Đây là mức thể hiện khả năng đáp ứng nghĩa vụ tài chính ở mức Trung bình.

Báo động ở các doanh nghiệp chưa niêm yết

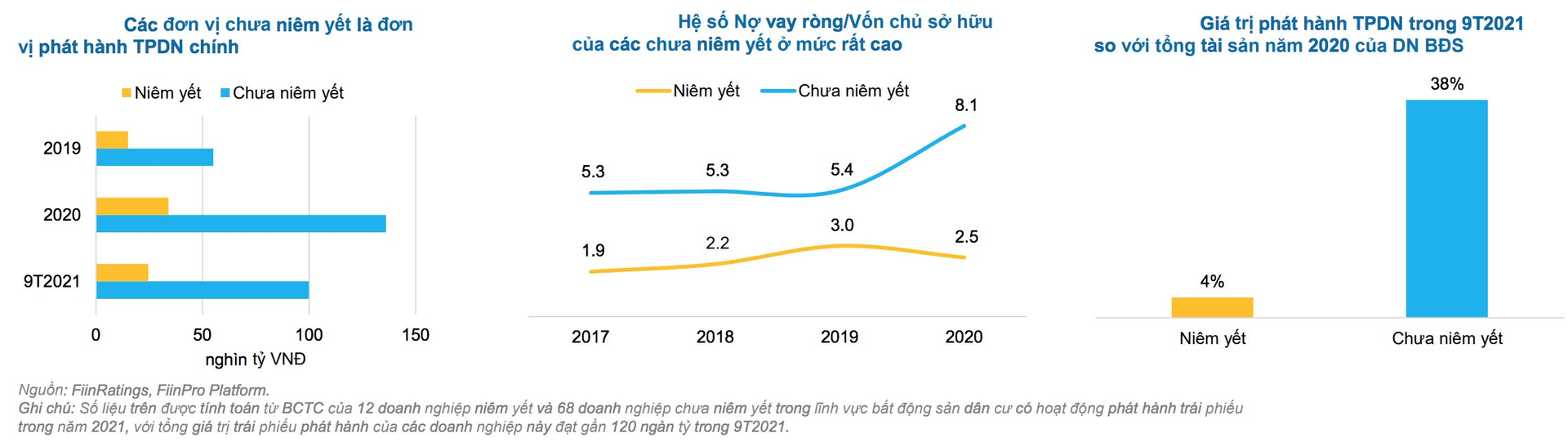

Trong 9 tháng năm 2021, hơn 80% giá trị trái phiếu là doanh nghiệp của ngành bất động sản dân cư phát hành thuộc về các doanh nghiệp chưa niêm yết.

Các doanh nghiệp này có sức khỏe tài chính ở mức yếu rất đáng báo động. Điều này thể hiện ở mức độ đòn bẩy tài chính (Nợ vay ròng/Vốn chủ sở hữu) hiện ở mức lên tới 8,1x trong khi các doanh nghiệp niêm yết chỉ ở mức 2,5x.

Đơn vị phân tích cho rằng mức độ đòn bẩy tính tới hiện tại còn cao còn nữa, khi giá trị trái phiếu phát hành mới bởi các doanh nghiệp bất động sản chưa niêm yết trong 9 tháng năm 2021 đạt khoảng 100 nghìn tỷ, tương đương 38% tổng tài sản của họ tại thời điểm cuối năm 2020.

Trong khi con số này với các doanh nghiệp đã niêm yết chỉ chiếm khoảng 4%.

Trái phiếu của các doanh nghiệp chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua chính là ngân hàng và công ty chứng khoán, phần lớn có tài sản tài sản đảm bảo hoặc bảo lãnh của bên thứ ba.

Tuy nhiên, FiinRatings cho rằng có sự phân hóa rất lớn về chất lượng tín dụng giữa các nhà phát hành. Điều này là đặc biệt quan trọng với các nhà đầu tư, không chỉ cá nhân chuyên nghiệp mà cả các nhà đầu tư định chế tài chính để có thể đánh giá được những rủi ro đi kèm.

Trên thực tế, tài sản thế chấp hay tài sản đảm bảo chỉ có tác dụng tạo áp lực cho doanh nghiệp trong việc đáp ứng nghĩa vụ nợ, trong khi giá trị thu hồi rất thấp do tính phức tạp của các thủ tục xử lý tài sản thế chấp và thời gian kéo dài.

Trong phương pháp luận của FiinRatings, khi thực hiện xếp hạng tín nhiệm các nhà phát hành hoặc công cụ nợ của họ, chỉ thẩm định kỹ yếu tố này trong việc xác định mức độ thu hồi nợ đối với các đơn vị được xếp hạng ở khu vực thấp hoặc có yếu tố đầu cơ.

Mới đây, Bộ Xây dựng đã đề nghị các cơ quan liên quan theo dõi sát diễn biến thị trường phát hành trái phiếu doanh nghiệp lĩnh vực bất động sản. Mục đích là nhằm kịp thời kiểm soát, điều chỉnh chính sách để thị trường bất động sản luôn phát triển một cách ổn định và lành mạnh, góp phần vào ổn định chung cho cả nền kinh tế.