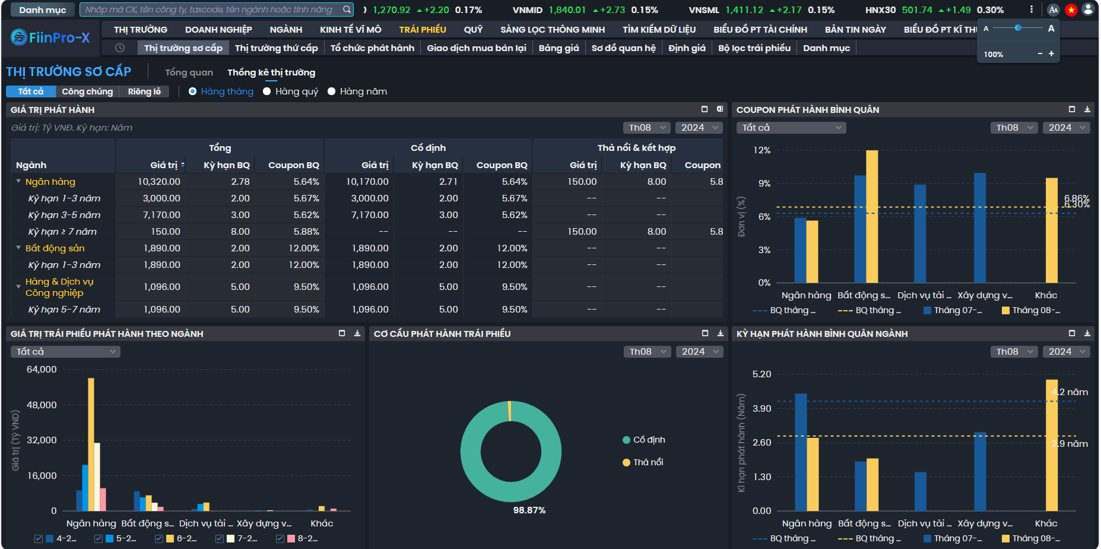

Thông tin tại một hội thảo về trái phiếu vừa diễn ra, FiinRatings cho biết tổng giá trị phát hành đạt 240 nghìn tỷ đồng từ đầu năm đến 13/08/2024, tăng 102% so với cùng kỳ năm ngoái, giúp quy mô lưu hành đạt 1,21 triệu tỷ, tức khoảng 11,7% GDP năm 2023.

Về cơ cấu phát hành, trái phiếu ngân hàng đạt 136,5 nghìn tỷ, chiếm 68%; trái phiếu bất động sản đạt 43,2 nghìn tỷ, chiếm 21.54% tổng giá trị phát hành từ đầu năm 2024.

Lãi suất danh nghĩa bình quân huy động của trái phiếu ở mức 7,47% trong 8 tháng đầu 2024 và giảm 66 điểm so với mức bình quân 8.13% của năm 2023. Trong khi đó, kỳ hạn bình quân ở mức 3,8 năm cho 8 tháng đầu 2024 và giảm so với mức bình quân 4,7 năm của 2023.

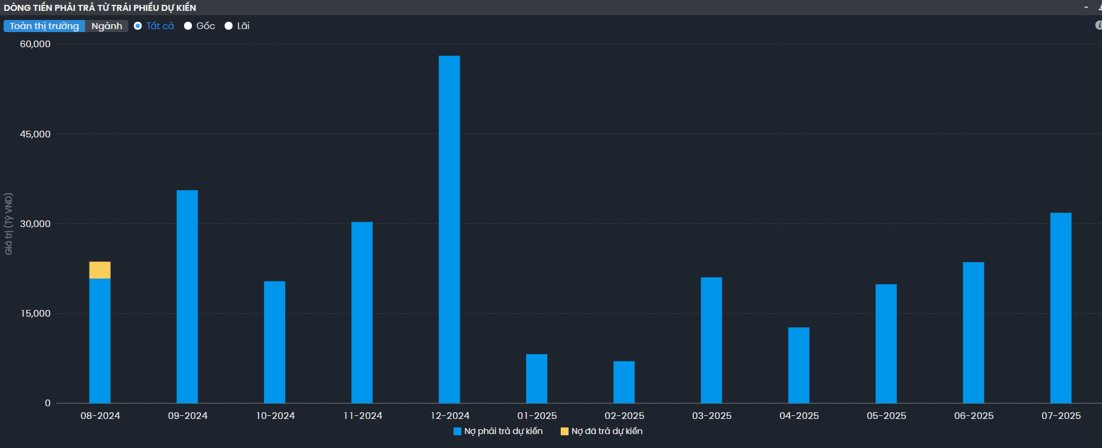

Đáng chú ý, dữ liệu của Fiinratings cho thấy, số dư trái phiếu (cả gốc và lãi) đến hạn trong năm 2024 ở mức 315 nghìn tỷ đồng và năm 2025 đạt đỉnh ở mức 334 nghìn tỷ đồng. Riêng trái phiếu bất động sản thì số dư đến hạn năm 2024 hiện ở mức 60 nghìn tỷ đồng và năm 2025 ước tính ở mức 135 nghìn tỷ đồng.

Về tình hình chậm trả trái phiếu, Fiinratings đánh giá đã giảm khá nhiều so với đỉnh điểm năm 2023 đặc biệt là trái phiếu bất động sản do các nhà đầu tư và tổ chức phát hành đã chủ động tái cơ cấu nợ trái phiếu.

Đánh giá về triển vọng tăng trưởng của thị trường trái phiếu trong thời gian tới, theo Fiinratings, trái phiếu ngân hàng sẽ là chủ đạo.

Trái phiếu bất động sản bắt đầu hồi phục nhờ một số có tiến độ pháp lý. Trái phiếu hạ tầng có dấu hiệu khởi sắc.

“Lãi suất vẫn cơ bản trên nền thấp nhưng nhiều tổ chức phát hành đang cân nhắc sử dụng vay dài hạn ngân hàng hay phát hành trái phiếu cho nhà đầu tư phi ngân hàng; Thị trường đang mong đợi hỗ trợ chính sách từ NHNN trong việc cấp phép cho các ngân hàng cung cấp dịch vụ quản lý tài sản đảm bảo”, Fiinratings đánh giá.

Thị trường trái phiếu thứ cấp từng bước nhộn nhịp

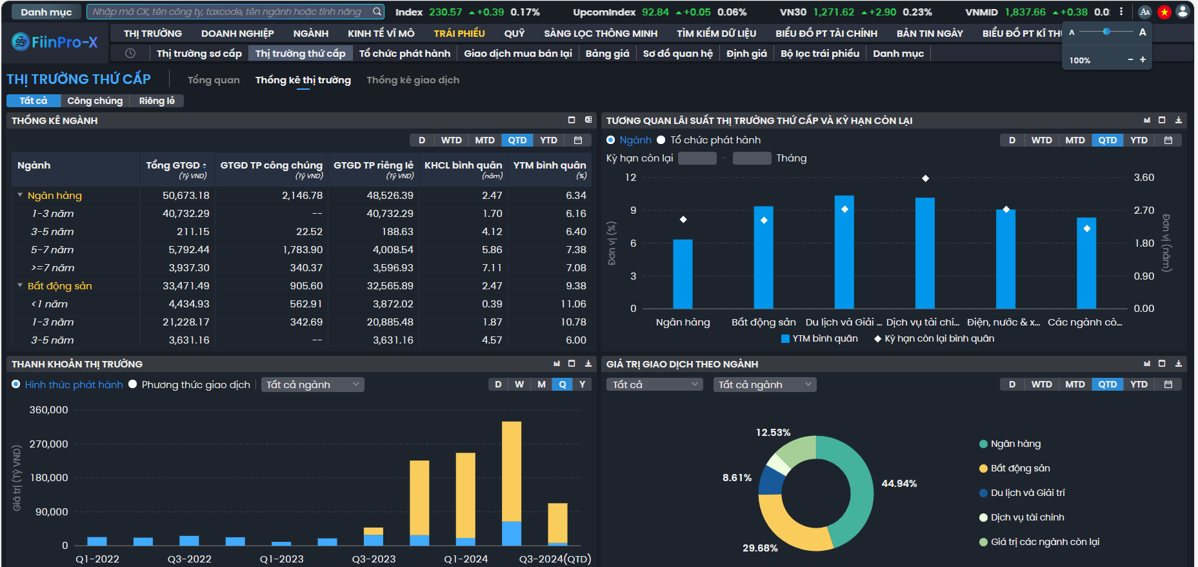

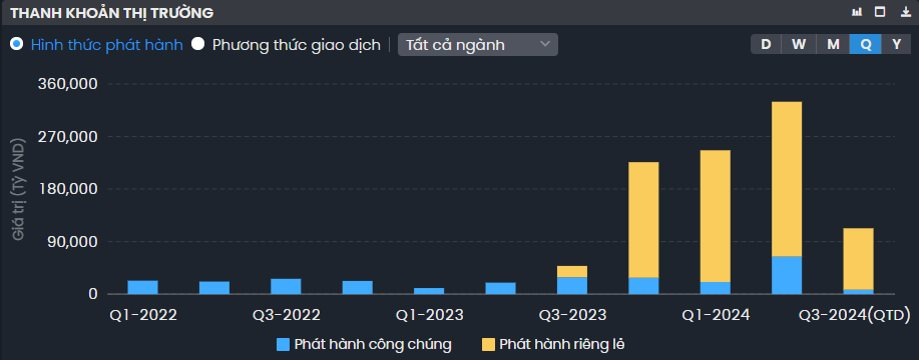

Về diễn biến và chuyển động của thị trường trái phiếu thứ cấp, theo các chuyên gia chia sẻ tại hội thảo do Fiinratings vừa tổ chức, thanh khoản của thị trường này đạt bình quân 4.300 tỷ đồng /ngày từ đầu năm 2024 trong đó 86.68% là từ trái phiếu riêng lẻ.

Về cơ cấu thanh khoản, phần lớn giao dịch là của trái phiếu ngân hàng (bank-bonds), chiếm 50.36% và tập trung vào nhóm kỳ hạn giao dịch còn lại trong khoảng từ 1-3 năm (1.66 năm)

Về giá trái phiếu, theo các chuyên gia nhiều trái phiếu có giá sạch (giá không gồm lãi lũy kế) thấp hơn mệnh giá dẫn đến lợi suất đáo hạn (Yield to Maturity - YTM) thấp hơn hoặc cao hơn so với lãi suất danh nghĩa ban đầu. Đây là cơ sở tham chiếu quan trọng cho không chỉ thị trường sơ cấp mà cả thị trường thứ cấp (làm cơ sở tham chiếu cho việc xác định lãi suất phát hành).

Đối với các giao dịch mua lại, theo Fiinratings vẫn diễn ra sôi động, một phần do hoạt động cơ cấu lại kỳ hạn và lãi suất của các tổ chức phát hành, một phần do thực hiện giảm áp lực dư nợ trái phiếu hoặc tái cơ cấu nợ trái phiếu của các doanh nghiệp.

Đánh giá về triển vọng của thị trường giao dịch trái phiếu thứ cấp trong thời gian tới, các chuyên gia kỳ vọng sẽ có cải thiện về thanh khoản do sự cải thiện về minh bạch thông tin và nhu cầu kinh doanh kỳ hạn tại Việt Nam.