Bancassurance là một thỏa thuận giữa các ngân hàng và các công ty bảo hiểm để bán các sản phẩm của công ty bảo hiểm thông qua kênh phân phối của các ngân hàng.

Các ngân hàng tạo doanh thu từ việc bán các sản phẩm của các công ty bảo hiểm là đối tác của họ, và đồng thời cũng được hưởng lợi từ khoản phí trả trước từ thỏa thuận bancassurance độc quyền với công ty cung cấp bảo hiểm.

Khoản phí thu được từ việc bán bancassurance trung bình đóng góp khoảng 37% (17 ngân hàng niêm yết) vào tổng thu nhập phí năm 2021 của các ngân hàng.

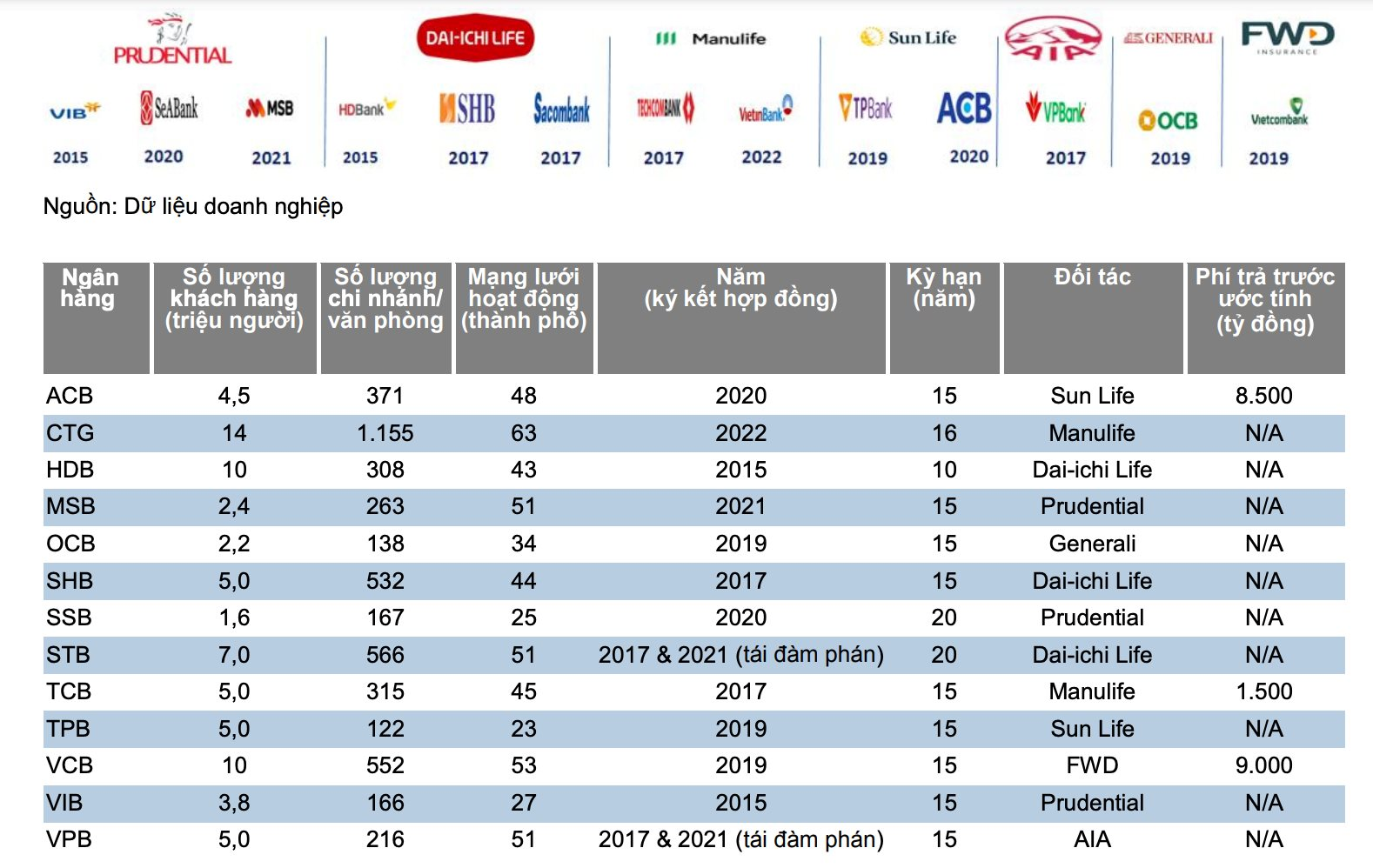

Công ty chứng khoán Yuanta vừa có thống kê về chi tiết các thỏa thuận đáng chú ý của từng ngân hàng trong lĩnh vực này từ 2015 đến nay.

Nhóm phân tích này kỳ vọng công tác bán bancassurance của CTG, VCB, TCB, VPB, MSB và STB sẽ được đẩy mạnh sau khi các hợp đồng bancassurane được ký kết với các công ty bảo hiểm là đối tác độc quyền của họ và doanh thu từ bancassurance sẽ đóng góp nhiều hơn vào tổng thu nhập phí của toàn ngành trong thời gian tới, kỳ vọng là 50%.

Ngân hàng TMCP Quốc tế Việt Nam (VIB)

VIB là một trong những ngân hàng đầu tiên tham gia vào mảng bảo hiểm. Ngân hàng đã ký thỏa thuận bancassurance độc quyền với Prudential vào năm 2015. VIB đứng đầu bảng xếp hạng phí bảo hiểm tương đương hàng năm (APE) vào năm 2021. Tuy nhiên, VIB đã bị ACB “soán ngôi” trong 4 tháng 2022, với tổng phí APE là 452 tỷ đồng, giảm 14% so với cùng kỳ.

Ngân hàng TMCP Đông Nam Á (SeABank - SSB)

SSB đã ký hợp đồng bancassurance độc quyền với Prudential (thời hạn 20 năm) vào năm 2020. SSB báo cáo rằng ngân hàng đã bán sản phẩm bảo hiểm của Prudential cho 35.000 khách hàng (tương đương 2,2% tổng số khách hàng). Do đó, ngân hàng vẫn còn nhiều tiềm năng để có thể bán bảo hiểm cho các khách hàng khác.

Tổng doanh thu phí APE năm 2021 của SSB là 396 tỷ đồng, tăng trưởng 165% và đứng thứ 14 trên thị trường. Tuy nhiên, SSB đã vươn lên và xếp vị trí thứ 10 trong 4 tháng 2022 với tổng doanh thu phí APE là 283 tỷ đồng (+123% YoY).

Ngân hàng TMCP Hàng Hải Việt Nam (MSB)

MSB ký thỏa thuận bancassurance độc quyền có thời hạn 15 năm với Prudential vào năm 2021. MSB hỗ trợ trả góp với lãi suất 0% cho khách hàng mua bảo hiểm Prudential bằng thẻ tín dụng MSB. Xét về doanh thu phí APE, MSB xếp hạng 13 trong 4 tháng 2022.

Ngân hàng TMCP Phát triển Thành phố Hồ Chí Minh (HD Bank - HDB)

HDB đã ký kết hơp đồng phân phối bancassurance độc quyền có thời hạn 10 năm với Dai-ichi Life vào năm 2015. Tuy nhiên, 2 bên đã gỡ điều khoản độc quyền trong hợp đồng. HDB hiện đang tìm kiếm đối tác bancassurance độc quyền mới. HDB vừa thành lập Khối Bảo hiểm vào tháng 9/2020.

Với chiến lược phát triển mới, vị thế của HDBank đã được cải thiện với vị trí Top 6, và HDBank đang hướng đến mục tiêu nằm trong Top 5 ngân hàng thương mại có doanh thu phí bảo hiểm cao nhất. Trong 4 tháng năm 2022, HDB có doanh thu phí APE cao thứ 5 trên thị trường.

Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank - STB)

STB và Dai-ichi Life đã ký thỏa thuận bancassurance độc quyền (thời hạn 20 năm) vào năm 2017, nhưng sau đó họ đã tái đàm phán và ký hợp đồng mới vào năm 2021. STB đứng thứ 6 xét về tổng doanh thu phí APE vào năm 2021, nhưng ngân hàng đã vươn lên và đứng thứ 3 với tổng phí APE là 454 tỷ đồng (+13% YoY) trong 4 tháng 2022.

Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank - TCB)

Vào năm 2017, TCB ký hợp đồng bancassurance độc quyền có thời hạn 15 năm với Manulife. Phí trả trước khoảng 1,5 nghìn tỷ đồng, khá thấp so với các thỏa thuận được ký trong thời gian gần đây. Ví dụ, VCB ký hợp đồng với FWD và thu về khoảng 9,0 nghìn tỷ đồng, phí trả trước, theo hợp đồng giữa ACB – Sun Life là khoảng 8,5 nghìn tỷ đồng.

Vì thế, Yuanta kỳ vọng TCB sẽ tái đàm phán với mức phí trả trước cao hơn. Năm 2021, TCB đứng thứ 3 trên thị trường xét về tổng doanh thu phí APE, nhưng trong 4 tháng 2022, TCB rơi về hạng 7 với tổng doanh thu phí APE là 359 tỷ đồng (giảm 8% so với cùng kỳ).

Ngân hàng TMCP Công Thương Việt Nam (Vietinbank - CTG)

CTG đã ký kết hợp đồng phân phối bancassurance độc quyền thời hạn 16 năm với Manulife trong năm 2022. CTG xếp vị trí thứ 9 trong bảng xếp hạng tổng doanh thu phí APE trong 4 tháng đầu năm 2022 với 324 tỷ đồng, tăng mạnh 200% so với cùng kỳ năm ngoái.

Ngân hàng TMCP Tiên Phong (TP Bank - TPB)

TPB đã ký hợp đồng bancassurance độc quyền (thời hạn 15 năm) với Sun Life vào năm 2019. TPB xếp thứ 10 trong bảng xếp hạng phí APE năm 2021, và giảm xuống hạng 12 với tổng doanh thu phí APE là 222 tỷ đồng trong 4 tháng 2022.

Ngân hàng TMCP Á Châu (ACB)

ACB đã ký kết hợp đồng bancassurance độc quyền có thời hạn 15 năm với Sun Life vào năm 2020. ACB có lợi thế trong việc bán lẻ khi khách hàng cá nhân và doanh nghiệp SME chiếm 95% tổng dư nợ cho vay năm 2021 của ngân hàng, và khách hàng cá nhân chiếm 80% tổng huy động vốn.

Theo quan điểm của Yuanta, tập khách hàng chất lượng của ACB sẽ là động lực thúc đẩy nhu cầu bancassurance trong thời gian tới. Trong năm 2021, ACB đứng thứ 5 xét về doanh thu phí APE với 1,3 nghìn tỷ đồng, và trong 4 tháng đầu năm 2022, ngân hàng đã vươn lên và xếp vị trí thứ nhất với tổng phí APE là 565 tỷ đồng.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank - VPB)

VPB đã ký hợp đồng bancassurance độc quyền 15 năm với AIA vào năm 2017, nhưng sau đó đã tái đàm phán vào năm 2021 với phí độc quyền cao hơn – một xu hướng chung ở thị trường Việt Nam trong thời gian gần đây.

VPB có tổng doanh thu phí APE năm 2021 cao thứ 7 trên thị trường, và đã vươn lên xếp hạng 6 với tổng APE là 378 tỷ đồng (tăng trưởng 38%) trong 4 tháng 2022. VPB cũng lên kế hoạch mua lại OPES, một công ty bảo hiểm phi nhân thọ.

Ngân hàng TMCP Phương Đông (OCB)

OCB đã ký hợp đồng bancassurance độc quyền với Generali (thời hạn 15 năm) vào năm 2019. Khách hàng có thể mua bảo hiểm online thông qua ứng dụng OMNI của OCB. OCB xếp hạng 15 về tổng doanh thu phí APE, đạt 123 tỷ đồng trong 4 tháng 2022.

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - VCB)

VCB ký hợp đồng bancassurance độc quyền (thời hạn 15 năm) với FWD và khoản phí trả trước đạt khoảng 9 nghìn tỷ đồng, đây là khoản phí được công bố cao nhất trên thị trường. VCB xếp hạng 8 xét về tổng doanh thu phí APE trong năm 2021, và vẫn giữ vững thứ hạng này trong 4 tháng 2022 với tổng APE là 330 tỷ đồng (tăng 28% so với cùng kỳ).

VCB có lợi thế cạnh tranh lớn khi so với các ngân hàng khác nhờ vào mạng lưới hoạt động và tệp khách hàng rộng khắp các tỉnh/thành. Ngoài ra, chiến lược của VCB là chuyển hướng sang mảng bán lẻ. Lợi thế chi phí vốn dẫn đầu ngành giúp VCB linh hoạt hơn so với các ngân hàng khác trong việc thuyết phục khách hàng vay và mua bảo hiểm tại ngân hàng.

Ngân hàng TMCP Quân đội (MBB)

Không như những ngân hàng khác, MBB vận hành một công ty bảo hiểm – MB Ageas Life – với tỷ lệ cổ phần sở hữu là 61%. Công ty được thành lập dựa trên sự hợp tác với các đối tác bảo hiểm nhân thọ như là Ageas of Belgium (công ty này sở hữu 29%) và Muang Thai Life Insurance của Thái Lan (10%) đã đi vào hoạt động từ năm 2016.

Tỷ lệ sở hữu của MBB tại công ty con bảo hiểm là một điểm khác biệt rõ rệt so với hầu hết các ngân hàng khác. Đây là một chiến lược khả quan do doanh thu phí bancasssurance đang bùng nổ, theo đó ngân hàng nhận được khoản phí trả trước và cả những khoản hoa hồng từ công ty con bảo trong tương lai. Ngoài ra, ngân hàng cũng được hưởng lợi từ lợi nhuận từ phí bảo hiểm và đầu tư trong dài hạn từ công ty con.

Rủi ro hoạt động đối với các ngân hàng thương mại (bao gồm cả MBB) khi đầu tư vào công ty con trong mảng bảo hiểm là yêu cầu về vốn. Các quy định của Việt Nam tuân theo các tiêu chuẩn của Basel, theo quy định của Thông tư 41/2016/TT-NHNN thì các khoản đầu tư của ngân hàng thương mại vào các công ty con/công ty liên doanh trong mảng bảo hiểm phải được loại trừ khi tính vốn Cấp 1 và tổng vốn CAR.

Mặc dù MB Ageas Life là một công ty bảo hiểm mới, nhưng xếp thứ 6 trên thị trường với thị phần doanh thu phí bảo hiểm năm 2021 là 3,7%. Về doanh thu phí APE, MBB đứng thứ 2 trong 4 tháng năm 2022

MBB cũng sở hữu 68,4% cổ phần tại một công ty con bảo hiểm phi nhân thọ - CTCP Bảo Hiểm Quân Đội (MIC).

Hầu hết các sản phẩm bancassurance đều kết hợp giữa việc tiết kiệm và quản trị rủi ro, hoặc tiết kiệm và đầu tư, sự kết hợp này có thể gây mâu thuẫn với hoạt động huy động vốn của ngân hàng. Do đó có thể tác động đến việc bán các sản phẩm bancassurance trong điều kiện thanh khoản trên thị trường ngân hàng ở mức thấp.

Khách hàng thường không hiểu rõ những lợi ích khác nhau của các loại bảo hiểm, và họ thường mua bảo hiểm chỉ để nhận lãi suất ưu đãi hoặc chỉ để tuân thủ theo các điều khoản cho vay. Nhân viên ngân hàng chịu trách nhiệm về việc bán bảo hiểm, nhưng chỉ có một số ít nhân viên thực sự hiểu về sản phẩm bảo hiểm một cách toàn vẹn để có thể đưa ra những tư vấn hữu ích và đúng đắn cho các khách hàng. Những nhân viên này đơn giản chỉ muốn bán bảo hiểm để hoàn thành KPI.

Điều này giúp tạo ra doanh thu và thu nhập phí, nhưng tình trạng này có thể làm ảnh hưởng xấu đến nhận thức của khách hàng về các ngân hàng và mảng bảo hiểm bancassurance. Vì thế, khách hàng có thể chấm dứt hợp đồng bảo hiểm sớm hơn so với thời hạn.

- Công ty Chứng khoán Yuanta Việt Nam -