Thị trường vốn nợ bền vững tại 6 nền kinh tế lớn nhất khối ASEAN tiếp tục tăng trưởng nhanh chóng trong năm 2021 với lượng phát hành cao kỷ lục ở mảng nợ xanh, xã hội và bền vững (GSS) đạt 24 tỷ USD, tăng 76,5% so với mức 13,6 tỷ USD của năm 2020 và liên kết bền vững đạt 27,5 tỷ USD, tăng 220% so với mức 8,6 tỷ USD của năm 2020.

Tốc độ tăng trưởng này phản ánh tinh thần tích cực của khu vực ASEAN trong việc phân bổ nguồn vốn cho mục đích ứng phó với đại dịch Covid - 19 bên cạnh hỗ trợ tăng trưởng kinh tế bền vững với biến đổi khí hậu và phát thải các-bon thấp trong dài hạn.

Thị trường nợ vốn của ASEAN bền vững

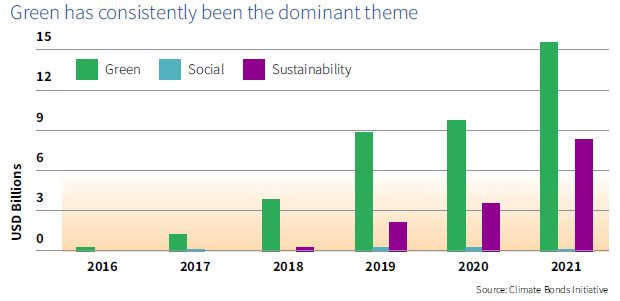

Báo cáo nhận định, các khoản nợ được phân loại nhãn xanh (Green-labelled), bao gồm trái phiếu xanh và khoản vay xanh, tiếp tục là công cụ tài chính bền vững phổ biến nhất trên thị trường nợ GSS trong năm 2021.

Khoảng 63,9% các giao dịch GSS bắt nguồn từ ASEAN trong năm 2021 là giao dịch xanh, sau đó là tới giao dịch bền vững (35,5%), trong đó mảng bền vững cũng tăng lên so với năm 2020 (26%). Tỷ trọng phát hành nợ xã hội trong khu vực còn khá thấp (0,6%) trong năm 2021.

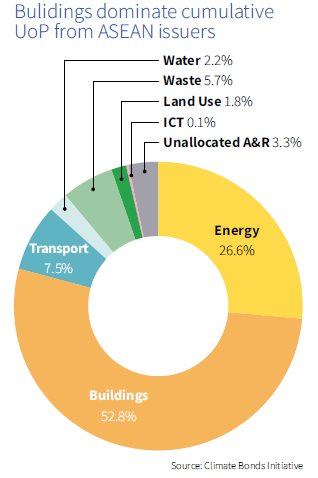

Tòa nhà và Năng lượng tiếp tục là mục đích sử dụng nhiều nhất nguồn vốn huy động từ các khoản nợ dán nhãn xanh ở ASEAN. Hai ngành này nhận được hai phần ba nguồn vốn trong năm 2019 và tăng lên 79% trong năm 2020. Bức tranh toàn khu vực không thay đổi trong năm 2021. Tòa nhà và Năng lượng chiếm 79,5% tổng nguồn vốn huy động từ nợ xanh phát hành tại khu vực ASEAN trong giai đoạn 2016-2021.

Trái phiếu do doanh nghiệp phi tài chính phát hành chiếm phần lớn (79%) khối lượng giao dịch xanh của ASEAN trong năm 2021, trái phiếu chính phủ tiếp tục thống lĩnh thị trường xã hội và bền vững, chiếm 51% lượng phát hành.

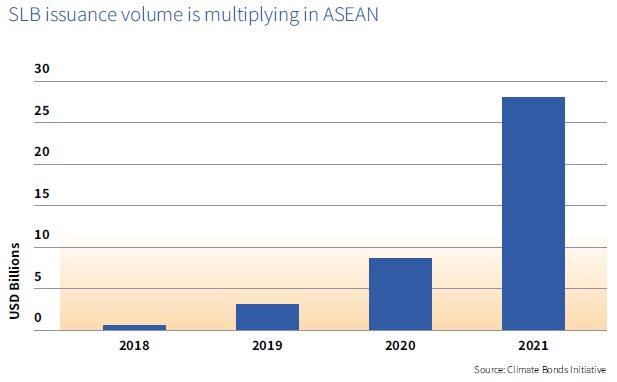

Nợ liên kết bền vững chứng kiến mức tăng trưởng theo cấp số nhân, ghi nhận thêm 27,5 tỷ USD trái phiếu liên kết bền vững (SLB) và khoản vay liên kết bền vững (SLL) trong năm 2021 và nhờ vậy vượt qua khối lượng nợ GSS truyền thống. Tổng giá trị thị trường SLL và SLB vào cuối năm 2021 cũng tương đương với giá trị thị trường nợ xanh, đạt khoảng 39 tỷ USD.

Thị trường trái phiếu chuyển đổi vẫn còn sơ khai. ASEAN ghi nhận trái phiếu chuyển đổi đầu tiên trong năm 2021 khi Ngân hàng Xây dựng Trung Quốc ở Singapore phát hành 2 tỷ USD trái phiếu nhằm hỗ trợ các ngành phát thải các-bon nhiều ở Trung Quốc như khí đốt và các hoạt động sản xuất điện khác, sản xuất và thép.

Tăng trưởng của thị trường nợ bền vững ASEAN vẫn được khuyến khích bởi những bước tiến về chính sách hỗ trợ trong năm 2021. Các bên liên quan đã và đang nỗ lực thiết lập hệ thống phân loại xanh quy chuẩn nhằm mang đến một định nghĩa chung rõ ràng về các hoạt động bền vững. Ở cấp độ khu vực, ASEAN Taxonomy Board đã công bố bản dự thảo Hệ thống phân loại của ASEAN vào tháng 11/2021 trong khi nhiều nước thành viên như Malaysia, Singapore, Thái Lan và Việt Nam cũng đang đạt được tiến độ nhất định trong việc phát triển hệ thống phân loại quy chuẩn của từng nước.

Nhiều nước vẫn duy trì chương trình của Chính phủ tài trợ chi phí phát hành trái phiếu GSS, ví dụ như Singapore và Malaysia. Yêu cầu về báo cáo bền vững đối với các doanh nghiệp cũng được tăng cường tại Singapore, Indonesia và Thái Lan.

Yêu cầu đối với nhà đầu tư cũng đang gia tăng từ nhiều phía. Trong đó bao gồm nhà đầu tư phải hiểu rõ hơn về rủi ro khí hậu cũng như tích cực phân bổ các khoản đầu tư bền vững phù hợp với Mục tiêu Phát triển Bền vững của Liên hợp quốc và các mục tiêu chống biến đổi khí hậu theo Hiệp định Paris.

Ông Kelvin Tan, Giám đốc Điều hành - Giám đốc Đầu tư & Tài chính Bền vững Khu vực ASEAN của HSBC chia sẻ: “Có một xu hướng ngày càng phổ biến là các công ty đang lồng ghép rủi ro khí hậu khi xây dựng chiến lược kinh doanh. Đặc biệt, xu hướng này giúp gia tăng mức độ quan tâm của các doanh nghiệp đối với các khoản vay liên kết bền vững, công cụ vừa mang đến sự linh hoạt trong mục đích sử dụng nguồn vốn vừa giúp doanh nghiệp đạt được các mục đích và mục tiêu bền vững. Tuy nhiên, nhu cầu triển khai vốn tài trợ nhằm giảm thiểu và thích nghi với biến đổi khí hậu vẫn còn rất cao. Việc huy động tài chính này sẽ hỗ trợ quá trình chuyển dịch sang nền kinh tế phát thải các-bon thấp vốn rất cần thiết để đạt được các mục tiêu theo Hiệp định Paris cũng như giảm thiểu những tác động nặng nề do biến đổi khí hậu gây ra cho khu vực ASEAN”.

Ông Sean Kidney, Tổng Giám đốc Climate Bond Initiative cho rằng, một số chính sách trong khu vực góp phần thúc đẩy tăng trưởng nhanh chóng của tài chính bền vững ở ASEAN và có thể thấy rõ nhận thức về rủi ro khí hậu đã được nâng cao cả từ phía các nhà làm chính sách lẫn nhóm nhà đầu tư. Các ngành phát thải nhiều và khó thay đổi phải nhanh chóng chuyển dịch từ “nâu” sang “xanh”. Đó là những hoạt động, tài sản và dự án liên quan đến năng lượng, công nghiệp sản xuất nặng và nông nghiệp.

Khoản vay xanh của Việt Nam đến từ ngành vận tải và năng lượng

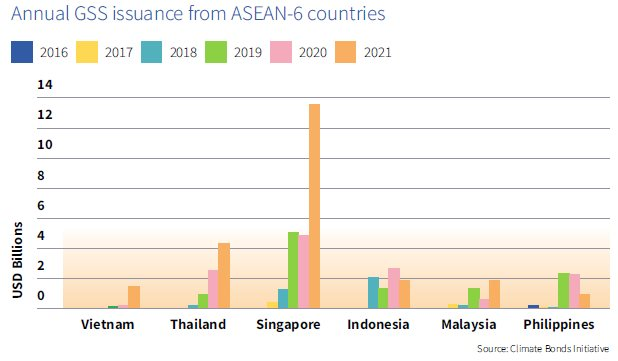

Báo cáo cũng chỉ ra Singapore, Thái Lan, Malaysia và Việt Nam đều ghi nhận giá trị phát hành nợ GSS tăng lên so với năm 2020, còn Indonesia và Philippines lại giảm do lượng phát hành lớn trong năm 2020.

Đáng chú ý, tổng giá trị phát hành GSS của Việt Nam đạt 1,5 tỷ USD trong năm 2021, gần gấp năm lần mức 0,3 tỷ USD trong năm 2020 và duy trì tăng trưởng ổn định xuyên suốt ba năm liền.

Phần lớn trái phiếu và khoản vay xanh ở Việt Nam trong năm 2021 đến từ ngành vận tải và năng lượng. Việt Nam là nguồn phát hành nợ xanh lớn thứ hai trong ASEAN, đạt 1 tỷ USD, chỉ sau Singapore.

Hai giao dịch lớn nhất chiếm phần lớn tổng giá trị GSS của Việt Nam là 425 triệu USD trái phiếu bền vững có quyền chọn nhận cổ phiếu của Tập đoàn Vingroup của Vinpearl và khoản vay xanh 400 triệu USD của VinFast.

Thị trường trái phiếu của Việt Nam đã tăng trưởng lên trên 70 tỷ USD trong năm 2021. Hơn 80% lượng phát hành là trái phiếu chính phủ, còn các ngân hàng phát triển là nhóm phát hành lớn thứ hai. Cuối năm 2020, Quốc hội Việt Nam đã thông qua Luật Bảo vệ Môi trường 2020 với một số sửa đổi quan trọng so với phiên bản cũ. Các điểm đổi mới bao gồm bổ sung định nghĩa, yêu cầu chung đối với trái phiếu xanh và những ưu đãi được hưởng áp dụng với chủ thể phát hành theo quy định sẽ được nêu cụ thể trong những tài liệu ban hành kèm theo luật. Việt Nam đang phát triển Hệ thống Phân loại được ban hành cùng với bộ luật.

Ông Tim Evans - Tổng Giám đốc của HSBC Việt Nam nhận định: “Chúng tôi được khích lệ bởi tăng trưởng đáng kể trong phát hành vốn nợ bền vững ở Việt Nam trong năm 2021. Chúng tôi đang tham gia tích cực vào quá trình phát triển thị trường tài chính bền vững cho Việt Nam, trong đó, chúng tôi hỗ trợ khách hàng, ví dụ như Vinpearl, một thành viên của Vingroup, phát hành 425 triệu USD trái phiếu bền vững có quyền chọn nhận cổ phiếu của Tập đoàn Vingroup, là trái phiếu bền vững có quyền chọn nhận cổ phiếu đầu tiên trên thế giới. Tất cả các loại hình tài chính bền vững đều hướng tới đích đến chung là giúp Việt Nam hiện thực hóa mục tiêu đạt cân bằng phát thải các-bon vào năm 2050, theo cam kết Việt Nam công bố tại COP26.

Cũng theo ông Tim Evans, mặc dù thị trường tài chính bền vững đang tăng trưởng tại Việt Nam và ASEAN, nhu cầu triển khai vốn tài trợ nhằm giảm thiểu và giúp các nước thích nghi với biến đổi khí hậu vẫn còn rất cao. Việc huy động tài chính sẽ hỗ trợ quá trình chuyển dịch sang nền kinh tế phát thải carbon thấp vốn rất cần thiết để đạt được các mục tiêu theo Hiệp định Paris cũng như giảm thiểu những tác động nặng nề do biến đổi khí hậu gây ra cho khu vực ASEAN và trên toàn thế giới.

.png)