Thống đốc Nguyễn Thị Hồng nêu rõ: Thị trường vốn và thị trường tiền tệ là hai phân khúc quan trọng của thị trường tài chính, trong đó thị trường tiền tệ (ngắn hạn) thuộc chức năng tổ chức, điều hành của NHNN.

Trong thời gian qua, NHNN đã luôn bám sát diễn biến kinh tế vĩ mô, tiền tệ trong nước và quốc tế để chủ động điều hành các công cụ và giải pháp tiền tệ, nhờ vậy thị trường tiền tệ, ngoại hối cơ bản ổn định, góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô. Còn đối với thị trường vốn thực hiện theo các quy định pháp luật về thị trường chứng khoán.

Trên thực tế, TCTD tham gia vào thị trường vốn, ngoài việc phải tuân thủ các quy định pháp luật về lĩnh vực chứng khoán, các TCTD còn phải tuân thủ các quy định pháp luật chuyên ngành trong lĩnh vực ngân hàng nhằm bảo đảm an toàn hoạt động của các TCTD.

Tổ chức tín dụng tham gia thị trường vốn với vai trò là nhà đầu tư

Trên thị trường vốn, TCTD có thể trở thành nhà đầu tư trực tiếp đối với trái phiếu Chính phủ và trái phiếu doanh nghiệp. Riêng đối với cổ phiếu, thì TCTD phải thành lập hoặc mua lại các công ty con, công ty liên kết để thực hiện hoạt động mua bán cổ phiếu. Cụ thể:

TCTD là nhà đầu tư đối với trái phiếu Chính phủ: Theo số liệu của Ủy ban Chứng khoán Nhà nước (UBCKNN), các TCTD hiện là nhà đầu tư trái phiếu Chính phủ lớn thứ 2 sau Bảo hiểm xã hội.

Đến cuối năm 2021 tổng quy mô trái phiếu Chính phủ được hệ thống TCTD năm giữ khoảng 793.000 tỷ đồng, chiếm 41,86% tổng giá trị trái phiếu Chính phủ đang được giao dịch trên thị trường.

Những năm qua, NHNN đã luôn phối hợp chặt chẽ với Bộ Tài chính, trao đổi thông tin, qua đó, chủ động điều tiết thanh khoản hệ thống, duy trì mặt bằng lãi suất thị trường thấp để hỗ trợ phát hành thành công trái phiếu Chính phủ với kỳ hạn dài và lãi suất ở mức thấp, hiện lãi suất kỳ hạn 10 năm khoảng 2,2%/năm, 30 năm khoảng 3%/năm, thấp nhất trong vòng 10 năm trở lại đây.

Mặc dù việc đầu tư, nắm giữ trái phiếu Chính phủ hầu như không phát sinh rủi ro tín dụng, tuy nhiên do huy động tiền gửi của hệ thống các TCTD chủ yếu là ngắn hạn, trong khi trái phiếu Chính phủ lại có kỳ hạn dài nên cũng tiềm ẩn rủi ro, nhất là rủi ro chênh lệch kỳ hạn. Do đó, để đảm bảo an toàn hoạt động của TCTD khi tham gia thị trường trái phiếu Chính phủ, thời gian qua NHNN đã ban hành một số văn bản quy phạm pháp luật điều chỉnh hoạt động mua, đầu tư, nắm giữ trái phiếu Chính phủ của TCTD như: quy định tỷ lệ mua, đầu tư trái phiếu Chính phủ, trái phiếu được Chính phủ bảo lãnh.

Dưới góc độ TCTD là nhà đầu tư đối với trái phiếu doanh nghiệp, tính đến cuối năm 2021, có 41 trái phiếu Chính phủ tham gia với tổng dư nợ trái phiếu doanh nghiệp của hệ thống TCTD là 274.000 tỷ đồng, chiếm 2,63% tổng dư nợ tín dụng của hệ thống, qua đó, góp phần gia tăng thanh khoản, thúc đẩy thị trường trái phiếu doanh nghiệp phát triển.

Tuy nhiên, để đảm bảo an toàn hoạt động các TCTD, đáp ứng yêu cầu chi trả theo người dân, NHNN đã kiểm soát rất chặt chẽ việc TCTD mua trái phiếu doanh nghiệp thông qua nhiều quy định.

Cụ thể: Hoạt động mua, đầu tư trái phiếu doanh nghiệp được tính vào dư nợ tín dụng của một khách hàng khi xác định giới hạn tín dụng theo luật các TCTD…; Quy định TCTD mua, bán trái phiếu doanh nghiệp phải có hệ thống xếp hạng tín dụng nội bộ và chỉ được mua trái phiếu doanh nghiệp khi TCTD có tỷ lệ nợ xấu dưới 3%;

TCTD chỉ được mua trái phiếu doanh nghiệp khi phương án phát hành, phương án sử dụng vốn khả thi, doanh nghiệp phát hành trái phiếu có khả năng tài chính để đảm bảo thanh toán đủ gốc và lãi, doanh nghiệp phát hành không có nợ xấu tại các TCTD trong vòng 12 tháng gần nhất.

TCTD không được mua trái phiếu doanh nghiệp phát hành có mục đích cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành hoặc có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác, có mục đích để tăng quy mô vốn hoạt động...

Dưới góc độ TCTD là nhà đầu tư gián tiếp đối với cổ phiếu: Luật TCTD quy định TCTD không được trực tiếp đầu tư cổ phiếu, nhưng có thể đầu tư cổ phiếu thông qua thành lập hoặc mua lại các công ty con, công ty liên kết để thực hiện hoạt động mua, bán cổ phiếu.

Hiện tại có 10 ngân hàng thương mại có công ty chứng khoán để thực hiện hoạt động mua, bán cổ phiếu trên thị trường. Ngoài ra, NHNN cũng cấp phép cho một số TCTD tham gia thị trường chứng khoán phái sinh theo quy định của Luật Chứng khoán.

Với vai trò là nhà phát hành

Đây là kênh huy động vốn quan trọng đối với TCTD, mang lại lợi ích cho cả TCTD là Người phát hành và Nhà đầu tư.

Đối với TCTD: Thông qua thị trường này, TCTD có thể huy động được nguồn vốn trung dài hạn, giúp cân đối vốn để cho vay đối với doanh nghiệp và người dân thuận lợi hơn. Thông qua phát hành trái phiếu doanh nghiệp, TCTD có thể tăng vốn cấp II, tạo thuận lợi cho việc tăng cường năng lực tài chính, cải thiện hệ số an toàn vốn, gia tăng khả năng cấp tín dụng trung dài hạn cho nền kinh tế.

Còn về phía Nhà đầu tư: Có được quyền lợi tương tự như người gửi tiền ở TCTD bởi vì khi đến hạn sẽ được TCTD chi trả đầy đủ gốc, lãi như các khoản tiền gửi. Ngoài ra, tùy thuộc vào đặc tính của loại hình trái phiếu do TCTD phát hành, nhà đầu tư nắm giữ trái phiếu do TCTD phát hành còn có thể có quyền chuyển đổi thành cổ phiếu nếu trái phiếu đó là trái phiếu chuyển đổi...

Để đảm bảo phù hợp với Luật Chứng khoán năm 2019 và các Nghị định 153, Nghị định 155 của Chính phủ về phát hành trái phiếu doanh nghiệp, thời gian qua NHNN đã hoàn thiện cơ sở pháp lý về phát hành trái phiếu của các TCTD.

Đồng thời để kiểm soát TCTD đầu tư quá mức vào trái phiếu do TCTD khác phát hành, NHNN cũng bổ sung quy định giới hạn, tỷ lệ bảo đảm an toàn như: loại trừ khỏi vốn cấp II của TCTD đầu tư trái phiếu đủ điều kiện tính vào vốn cấp II của TCTD phát hành, áp dụng hệ số rủi ro đối với khoản phải đòi các TCTD.

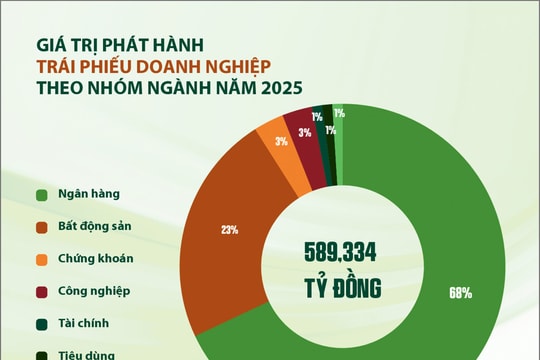

Trên thực tế, TCTD là đối tượng phát hành trái phiếu lớn thứ hai trên thị trường trái phiếu doanh nghiệp hiện nay, là định chế chính tạo lập thị trường trái phiếu doanh nghiệp, góp phần gia tăng cả lượng và chất đối với hàng hóa được giao dịch trên thị trường trái phiếu doanh nghiệp. Năm 2021, trái phiếu do TCTD phát hành chiếm 36,18% tổng khối lượng trái phiếu doanh nghiệp phát hành trên thị trường.

Tính đến 31/3/2022, có 29 TCTD phát hành trái phiếu với dự nợ khoảng 427.000 tỷ đồng, chiếm 3,7% tổng vốn huy động nền kinh tế.

TCTD là Nhà phát hành cổ phiếu trên thị trường chứng khoán: Tính đến hết 2021, có 27 cổ phiếu ngân hàng niêm yết, đăng ký giao dịch trên các sàn giao dịch chứng khoán. Nhóm cổ phiếu ngân hàng có giá trị vốn hóa lớn nhất trên thị trường, mức độ giao dịch hằng ngày chiếm trên 30% tổng giá trị giao dịch, có khả năng dẫn dắt thị trường, nhiều ngân hàng đã được vào rổ VN-Diamond, VN30. Qua đó, góp phần vào sự phát triển của thị trường chứng khoán.

Với vai trò cấp tín dụng cho đầu tư, kinh doanh chứng khoán

Ngoài việc tham gia trực tiếp trên thị trường vốn với vai trò Nhà đầu tư và Nhà phát hành, TCTD còn cho vay đối với các chủ thể tham gia thị trường vốn.

NHNN ban hành nhiều văn bản chỉ đạo TCTD kiểm soát chặt chẽ việc cấp tín dụng đối với mục đích đầu tư, kinh doanh chứng khoán. Đồng thời, hoàn thiện các quy định kiểm soát chặt chẽ tín dụng đối với lĩnh vực chứng khoán như quy định hệ số rủi ro đối với các khoản phải đòi để đầu tư kinh doanh chứng khoán là 150%...và cũng có những quy định là TCTD chỉ được cấp tín dụng với thời hạn đến 01 năm cho khách hàng để đầu tư, kinh doanh cổ phiếu, trái phiếu doanh nghiệp và khi cấp tín dụng phải đáp ứng một số điều kiện nhất định. TCTD không được cấp tín dụng cho khách hàng là công ty con, công ty liên kết để đầu tư, kinh doanh cổ phiếu...

Với vai trò gián tiếp hỗ trợ thị trường chứng khoán phát triển thông qua việc cấp tín dụng cho khách hàng để đầu tư, kinh doanh chứng khoán và với tinh thần thận trọng như đề cập ở trên thì dư nợ tín dụng đối với khách hàng để đầu tư, kinh doanh chứng khoán còn khá nhỏ (chiếm tỷ trọng khoảng 0,5% tổng dư nợ tín dụng toàn hệ thống).

Quy mô thị trường trái phiếu doanh nghiệp còn nhỏ

Thống đốc NHNN Nguyễn Thị Hồng chia sẻ thêm, thị trường trái phiếu doanh nghiệp của Việt Nam có quy mô còn nhỏ so với các nước trong khu vực. Bởi vậy, doanh nghiệp dựa rất nhiều vào vốn tín dụng ngân hàng, kể cả vốn trung dài hạn (năm 2021, quy mô tín dụng đạt 124,3% GDP).

Thực trạng này đã và đang tạo sức ép và rủi ro lớn cho hệ thống TCTD khi nguồn vốn huy động chủ yếu là ngắn hạn (tỷ lệ huy động vốn ngắn hạn chiếm khoảng 82% tổng huy động vốn).

Do đó, việc thị trường trái phiếu doanh nghiệp phát triển minh bạch, hiệu quả giúp cân bằng, hài hòa theo hướng vốn ngắn hạn, doanh nghiệp sẽ dựa vào hệ thống ngân hàng, vốn trung dài hạn dựa vào thị trường vốn.Từ đó giảm rủi ro chênh lệch kỳ hạn, tạo thuận lợi cho hệ thống TCTD phát triển lành mạnh, hiệu quả. Về phía doanh nghiệp chủ động hơn trong việc đầu tư, sản xuất kinh doanh với nguồn vốn trung dài hạn".

Các nhà đầu tư trái phiếu doanh nghiệp như các doanh nghiệp bảo hiểm, quỹ đầu tư chứng khoán chưa khẳng định vai trò chủ đạo trên thị trường; hệ thống quỹ hưu trí tự nguyện, các quỹ tương hỗ chưa phát triển, sự tham gia của các nhà đầu tư nước ngoài trên thị trường trái phiếu doanh nghiệp còn hạn chế.

Nhà đầu tư cá nhân có xu hướng gia tăng mua, nắm giữ trái phiếu doanh nghiệp nhưng khả năng phân tích, đánh giá và quản trị rủi ro khi mua trái phiếu doanh nghiệp, đặc biệt trong bối cảnh thị trường thiếu vắng các tổ chức xếp hạng tín nhiệm uy tín nên cũng hạn chế đáng kể việc đánh giá và ra quyết định của các nhà đầu tư.

Trong điều kiện thị trường hiện nay, hầu hết trái phiếu doanh nghiệp chưa được niêm yết, phát hành riêng lẻ, nhà đầu tư khó nắm bắt thông tin, khả năng thanh khoản thấp, giao dịch trên thị trường thứ cấp còn hạn chế.

Bên cạnh đó, chưa có thị trường trái phiếu doanh nghiệp chuyên biệt nên khi phát sinh nhu cầu mua, bán trái phiếu doanh nghiệp trên thị trường thứ cấp nhà đầu tư và nhà phát hành phải chào mua, chào bán tới từng tổ chức, cá nhân.

Để phát triển đồng bộ, minh bạch và bền vững thị trường tài chính theo hướng hoạt động an toàn, hiệu quả, có cơ cấu hợp lý, cân đối giữa thị trường tiền tệ, tín dụng với thị trường vốn, NHNN kiến nghị Chính phủ chỉ đạo các bộ, ngành chức năng chủ động theo dõi sát diễn biến kinh tế vĩ mô, tình hình thị trường tài chính, tiền tệ để kịp thời thực hiện biện pháp ổn định thị trường, đảm bảo các cân đối lớn của nền kinh tế, trong đó tập trung triển khai một số nhiệm vụ trọng tâm sau:

Phát triển đồng bộ các phân khúc của thị trường tài chính (thị trường trái phiếu, cổ phiếu, chứng khoán phái sinh...) theo hướng tập trung hiện đại hóa công nghệ thông tin và cơ sở hạ tầng phục vụ giao dịch thị trường, đa dạng hóa các nhà đầu tư tham gia thị trường, khuyến khích các quỹ, công ty bảo hiểm tham gia sâu và rộng hơn vào thị trường; thành lập các công ty xếp hạng tín nhiệm uy tín, nâng cao tính công khai, minh bạch của thị trường.

Rà soát, hoàn thiện hành lang pháp lý và triển khai các giải pháp tạo điều kiện phát triển thị trường vốn (trong đó có thị trường trái phiếu doanh nghiệp), giảm áp lực tới nguồn vốn tín dụng từ hệ thống các TCTD, nhất là vốn trung dài hạn.

Tăng cường công tác quản lý, thanh tra, giám sát hoạt động của thị trường chứng khoán, trong đó có thị trường trái phiếu doanh nghiệp.

Tiếp tục phối hợp chặt chẽ chính sách tiền tệ, tài khóa nhằm kiểm soát lạm phát, ổn định kinh tế vĩ mô, cải thiện môi trường đầu tư, kinh doanh để thu hút các nhà đầu tư nước ngoài tham gia vào thị trường chứng khoán.

Về phía doanh nghiệp: Tiếp tục nâng cao năng lực tài chính, năng lực quản trị điều hành, áp dụng chuẩn mực quốc tế về quản trị, hạch toán, kế toán và công bố thông tin trong hoạt động, đa dạng hóa mô hình, chiến lược kinh doanh,... để tăng niềm tin cho nhà đầu tư, gia tăng mức độ hấp dẫn của trái phiếu, cổ phiếu được phát hành, từ đó nâng cao khả năng huy động vốn trên thị trường chứng khoán.