Nếu như Pharmacity sở hữu nhiều cửa hàng dưới chân các chung cư, khu dân cư đông đúc thì Long Châu (thuộc tập đoàn FPT) chọn những vị trí nằm ở ngã ba, trên các cung đường lớn. An Khang (thuộc Tập đoàn Thế giới di động) lại đi theo hướng tích hợp chung với Bách Hóa Xanh để tận dụng lượng khách hàng sẵn có từ cửa hàng này.

Theo khảo sát của chúng tôi, tệp khách hàng của 3 chuỗi nhà thuốc này cũng khác nhau. Với Pharmacity, khách hàng phần lớn là người trẻ, thường tìm đến để mua các sản phẩm chăm sóc cá nhân thay vì thuốc điều trị.

Chuỗi này bày bán hàng loạt sản phẩm từ sữa tắm, dầu gội, dung dịch vệ sinh,... mang thương hiệu Pharmacity, với giá bán một số mặt hàng “dễ chịu” hơn các mặt hàng tương tự trên thị trường. Nhiều sản phẩm thông dụng của thương hiệu khác, khi hỏi mua, thường được báo “hết hàng”, đồng thời nhân viên bán hàng sẽ gợi ý sản phẩm thay thế của Pharmacity với công dụng tương tự.

Khung cảnh đối lập được bắt gặp tại nhà thuốc trong chuỗi Long Châu. Khách hàng đa phần ở độ tuổi trung niên, tìm đến mua các loại thuốc đặc trị. Chuỗi Long Châu vẫn kiên định đi theo mô hình truyền thống, được quảng cáo có bán đủ thuốc đặc trị ung thư, thuốc kê đơn. Điều này thể hiện rõ định hướng phát triển của FPT Retail khi tập trung bán đa dạng các loại thuốc, đáp ứng tốt mọi nhu cầu điều trị, chăm sóc sức khỏe của người dân.

“Ông lớn” nào đang chiếm ưu thế về quy mô?

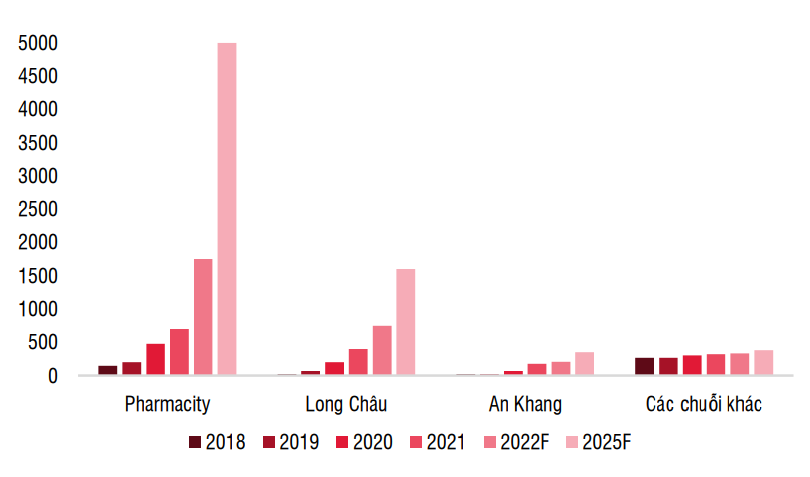

Thành lập tháng 11/2011, Pharmacity là một trong những doanh nghiệp tiên phong mở chuỗi bán lẻ dược phẩm hiện đại. Đến nay, Pharmacity sở hữu mạng lưới hơn 1.100 cửa hàng, đặt mục tiêu mở 5.000 nhà thuốc vào năm 2025.

Theo SSI Research, mặc dù đều là các chuỗi bán lẻ dược phẩm nhưng cơ cấu ngành hàng của các chuỗi sẽ khác nhau. Pharmacity đi theo mô hình nhà thuốc tiện lợi với tỷ lệ sản phẩm không phải thuốc chiếm lên đến hơn 70%, Trong khi Long Châu chú trọng vào các sản phẩm thuốc với tỷ trọng thuốc là 70-80%. An Khang hiện cân bằng giữa hai nhóm.

Số lượng nhà thuốc của các thương hiệu qua từng năm. (Nguồn: FRT, Thế Giới Di Động, Pharmacity, SSI Research)

Cuối năm 2017, FPT Retail bước chân vào thị trường bán lẻ dược phẩm sau khi thực hiện thương vụ mua lại Long Châu, lúc đó chỉ có 8 nhà thuốc tại TP. Hồ Chí Minh. Đến nay, Long Châu đã sở hữu 738 nhà thuốc trên cả nước. Long Châu dự kiến sẽ chạm mốc 800 nhà thuốc vào cuối năm 2022.

Nửa đầu năm 2022, Long Châu đạt lợi nhuận trước thuế 32,6 tỷ đồng, tăng gấp 28 lần so với cùng kỳ, theo báo cáo bán niên của FPT Retail - công ty sở hữu Long Châu. Long Châu đã bắt đầu có lãi nhẹ từ năm 2021, sớm hơn so với kế hoạch đề ra hai năm. Doanh thu chuỗi Long Châu trong nửa đầu năm 2022 đạt 4.008 tỷ đồng - cao hơn kết quả cả năm 2021, đồng thời đóng góp 29% vào tổng doanh thu của FPT Retail

Tỷ lệ đóng góp từ Long Châu vào doanh thu hợp nhất của FPT Retail ngày càng tăng.

Bà Nguyễn Bạch Điệp – Chủ tịch FPT Retail kỳ vọng chuỗi có thể đem về lợi nhuận 50-100 tỷ đồng trong năm nay tùy thuộc vào tốc độ mở mới nhà thuốc.

Cùng năm 2017, Thế Giới Di Động đã đầu tư 62 tỷ đồng để sở hữu 49% cổ phần tại chuỗi nhà thuốc An Khang. Sau khi rót vốn vào chuỗi nhà thuốc này, Thế Giới Di Động liên tục ghi nhận khoản lỗ từ công ty liên kết. Tính đến cuối quý 3/2021, công ty đã lỗ lũy kế 16,9 tỷ đồng tại An Khang.

Tháng 11/2021, Thế Giới Di Động mua thêm 660.000 cổ phiếu của An Khang, nâng tỷ lệ sở hữu lên 99,99%. Chủ tịch Thế Giới Di Động - ông Nguyễn Đức Tài nhận định ngành thuốc đang có các cơ hội phát triển tốt sau đại dịch, đây là giai đoạn phù hợp để mô hình chuỗi nhà thuốc tăng trưởng.

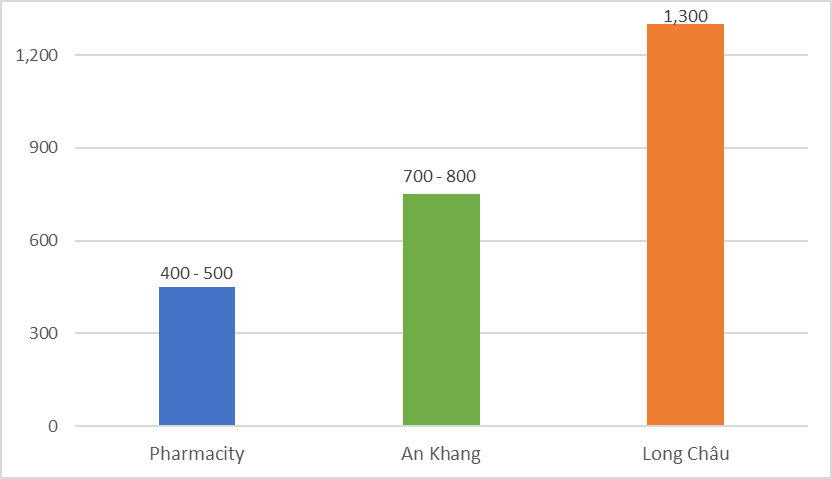

Từ 14 nhà thuốc tại TP.HCM khi mới về tay Thế Giới Di động, đến nay, An Khang đã có 543 nhà thuốc ở 26 tỉnh thành. Doanh thu lũy kế 6 tháng đầu năm 2022 tăng gấp 3,3 lần so với cùng kỳ. Doanh thu trung bình mỗi nhà thuốc đã hoạt động ổn định là 700-800 triệu/tháng đối với mô hình độc lập và 400-500 triệu/tháng đối với mô hình bên cạnh cửa hàng Bách Hóa Xanh (theo Báo cáo Kết quả Kinh doanh 4 tháng đầu năm 2022).

An Khang đặt mục tiêu đạt điểm hòa vốn vào cuối năm nay. (Nguồn ảnh: Nhà thuốc An Khang)

Theo VNDirect, doanh thu trung bình của Long Châu đang đứng đầu ngành bán lẻ dược phẩm với mức 1,3 tỷ đồng/cửa hàng/tháng trong quý I/2022, tăng khoảng 36% so với 2021. Về nhì là An Khang với doanh số đạt 700-800 triệu/tháng. Dù dẫn đầu về số lượng cửa hàng nhưng doanh số trung bình của Pharmacity chỉ đạt 400-500 triệu/tháng/cửa hàng. Không công bố thông tin chính thức nhưng nhiều nguồn tin cho biết Pharmacity vẫn đang có khoản lỗ hàng trăm tỷ đồng.

Doanh số trung bình hàng tháng trên mỗi cửa hàng của 3 chuỗi nhà thuốc (Đơn vị: Triệu đồng).

Tính đến cuối năm 2021, Long Châu nắm giữ 45% thị phần chuỗi nhà thuốc bán lẻ, theo báo cáo của FPT Retail.

Thêm "đại gia" mở chuỗi nhà thuốc

Năm 2016, toàn quốc có 55.300 nhà thuốc, với 186 cửa hàng thuộc chuỗi nhà thuốc (~1% thị phần). Đến năm 2021, Việt Nam có hơn 67.000 nhà thuốc, trong đó nhà thuốc bán lẻ truyền thống chiếm khoảng 85% thị trường, còn lại 15% là chuỗi nhà thuốc hiện đại (theo báo cáo của VNDirect).

Công ty Chứng khoán Sacombank đánh giá ngành dược có nhiều tiềm năng tăng trưởng cho cả các doanh nghiệp tham gia sản xuất và những tập đoàn bán lẻ, do quy mô và tốc độ già hóa dân số Việt Nam.

Doanh thu từ dược phẩm dự kiến đạt 7,51 tỷ USD vào năm 2025, chiếm khoảng 1,78% GDP. (Nguồn ảnh: Fitch Solutions, PHFM tổng hợp)

Vingroup từng bắt đầu phân phối thuốc thông qua VinFa nhưng sau đó đã phải đóng cửa sớm để tập trung cho dự án VinFast.

Động thái mới nhất của Masan cho thấy tập đoàn này đang lên kế hoạch thâm nhập thị trường bán lẻ dược phẩm. CTCP Dr. Win, thuộc WinCommerce - đơn vị vận hành hệ thống bán lẻ của Tập đoàn Masan, đang tuyển dụng số lượng lớn dược sĩ cho chuỗi nhà thuốc. Tiền thân của CTCP Dr. Win là CTCP Thương mại Dịch vụ Winphar với ngành nghề chính là bán lẻ thuốc, dụng cụ y tế, mỹ phẩm, vật phẩm vệ sinh trong các cửa hàng chuyên doanh. Đồng thời, biển hiệu bên ngoài một số cửa hàng Winmart thể hiện sẽ tích hợp cả Dr. Win để theo đuổi mô hình bán lẻ tích hợp các tiện ích thiết yếu.

Chiến lược chuỗi nhà thuốc tiện lợi, tập trung bán thuốc theo đơn hay dựa vào hệ sinh thái sẵn có đều đã được Pharmacity, Long Châu và An Khang áp dụng hiệu quả. Chưa rõ Dr.Win sẽ phát triển từ lựa chọn chiến lược hiện hữu hay hướng đi mới để cạnh tranh với 3 đối thủ lớn trên thị trường.

.png)

.png)