Cụ thể, thống kê của chúng tôi tại 29 ngân hàng đã công bố báo cáo tài chính, tính đến cuối tháng 6/2023, tổng lượng tiền gửi (có kỳ hạn) tại các ngân hàng là 8,83 triệu tỷ đồng, tăng 829,3 nghìn tỷ đồng so với đầu năm 2023.

Ngoài ra, số liệu cũng cho thấy dù có lãi suất thấp hơn mặt bằng chung thị trường, song các nhà băng Big 4 (BIDV, Agribank, VietinBank, Vietcombank) lại ghi nhận sự tăng trưởng cả về số dư và tỷ trọng trong tăng trưởng ròng tiền gửi có kỳ hạn của 29 ngân hàng.

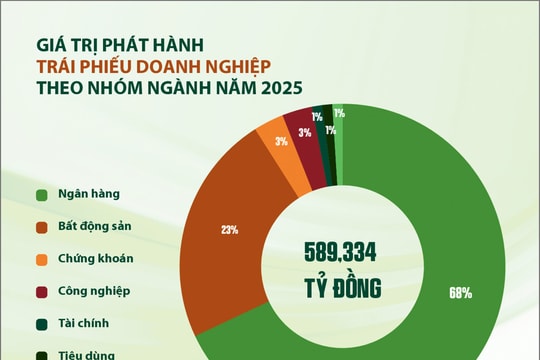

Theo ông Huỳnh Hoàng Phương - Giám đốc Khối Phân tích công ty tư vấn tài chính và quản lý gia sản FIDT, trong năm 2022, cung tiền ra nền kinh tế bị thắt chặt dần về cuối năm. Bên cạnh đó, hệ thống ngân hàng còn chứng kiến hiện tượng hiếm thấy hơn 1 thập kỷ trở lại đây đó là tăng trưởng tín dụng vượt tăng trưởng huy động. Điều này đã khiến cho tình hình thanh khoản của các nhà băng vô cùng khó khăn và phải “đua” tăng huy động từ giữa năm 2022. Ngoài ra, năm ngoái thị trường tài chính Việt Nam còn chứng kiến nhiều sự kiện không được tích cực liên quan đến trái phiếu doanh nghiệp và trong tháng 10/2022 có một vụ việc liên quan trực tiếp đến ngành ngân hàng. Do đó, các nhà băng trong càng phải tích cực huy động hơn để đảm bảo thanh khoản và đáp ứng tỷ lệ cho vay/huy động (LDR).

Mặt khác, năm vừa qua, thị trường chứng khoán đã trải qua giai đoạn khó khăn nhất trong nhiều năm. Trong bối cảnh lãi suất ngân hàng tăng, không ít nhà đầu tư đã quyết tìm về với tiền gửi tiết kiệm để trú bão. Đồng thời, trước tình cảnh xuất hiện thêm những tác động ảnh hưởng trực tiếp đến khối nhà băng, gửi tiền ở khối big 4 - với đặc tính lớn, uy tín, có vốn nhà nước dường như là bến bờ an toàn nhất. Vì thế, dù lãi suất thấp song nhóm này vẫn hút được tiền gửi nhiều hơn các ngân hàng khác.

Ông Phương bổ sung, một lý do khác lý giải cho việc gia tăng tỷ trọng đóng góp của Big 4 trong tăng trưởng tổng tiền gửi là do trong 6 tháng đầu năm 2023, nhiều ngân hàng tư nhân đã đẩy mạnh huy động qua kênh giấy tờ có giá như chứng chỉ tiền gửi, trái phiếu,... giảm tỷ trọng thu hút vốn qua kênh tiền gửi.

.jpg)

Bên cạnh đó, việc huy động nhiều tiền gửi có kỳ hạn trong bối cảnh lãi suất cao sẽ khiến các nhà băng chịu khá nhiều áp lực trả lãi. Tuy nhiên, phần lớn số tiền lãi suất cao này đã đáo hạn trong những tháng đầu năm. Bên cạnh đó, lãi suất huy động vẫn đang giảm rất nhanh. Điều này cũng đồng nghĩa với việc giá vốn trung bình của các nhà băng đang được giảm nhanh hơn. Áp lực trả lãi từ giờ đến cuối năm sẽ giảm đi đáng kể.

Với riêng nhóm Big 4, Giám đốc khối Phân tích FIDT cho rằng khi hệ thống tài chính đã dần ổn định hơn nhóm này có thể sẽ không còn chứng kiến việc tăng trưởng tiền gửi tiết kiệm cao như trước, áp lực chi phí vốn theo đó cũng sẽ được giảm xuống. Tuy nhiên, để mặt bằng giá vốn thực sự tích cực hơn, các ngân hàng Big 4 cần nỗ lực hơn nữa trong việc khôi phục tiền gửi không kỳ hạn (CASA), vì 6 tháng đầu năm, đây là các đơn vị đóng góp nhiều nhất vào sự giảm ròng tiền gửi không kỳ hạn CASA.

“Tôi cho rằng từ nay đến cuối năm, tổng tiền gửi ở các ngân hàng sẽ tiếp tục tăng trưởng. Trong đó, lượng tiền gửi không kỳ hạn sẽ tăng dần về cả số dư và tỷ trọng đóng góp. Chủ yếu do các hoạt động sản xuất kinh doanh đang dần phục hồi, thu nhập của doanh nghiệp và người dân cũng đã qua thời gian khó khăn nhất. Nhóm Big 4 cũng sẽ được hưởng lợi từ sự tích cực chung của thị trường. Tuy nhiên, các nhà băng này cần phải củng cố lại chỉ tiêu tiền gửi để cải thiện hơn nữa tình hình giá vốn. Các nhà băng này có thể tập trung đầu tư nhiều hơn vào công nghệ, cải thiện quy trình, tạo hệ sinh thái thu hút dòng tiền ở lại. Với uy tín sẵn có, tôi tin rằng công tác khôi phục CASA của các ngân hàng này sẽ không quá khó”, ông Phương đánh giá.

.png)