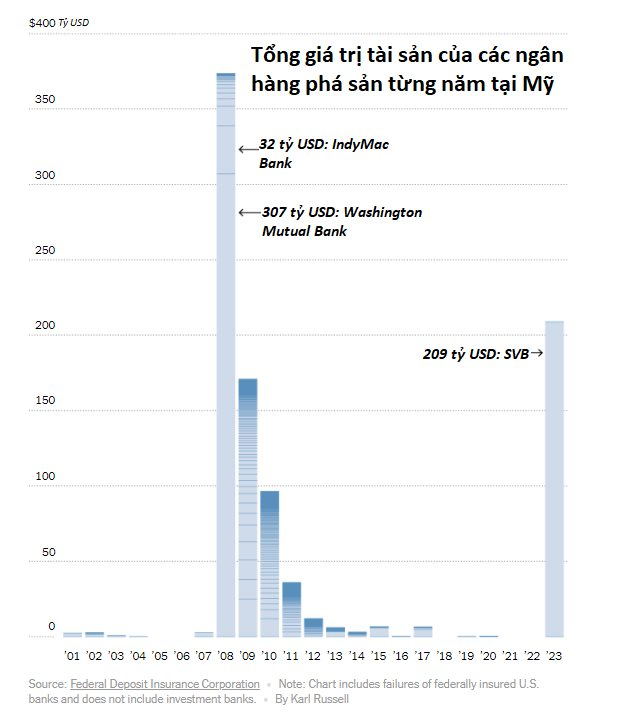

Tờ New York Times (NYT) cho biết hệ thống ngân hàng Mỹ đã được siết chặt hơn kể từ cuộc sụp đổ của ngân hàng Washington Mutual năm 2008, thời đỉnh điểm cuộc khủng hoảng tài chính toàn cầu khi đó. Sự ra đi của ngân hàng này cùng với Lehman Brothers và Bear Stearns đã cho thấy hệ thống tài chính của Mỹ có vấn đề và chính phủ Washington đã phải thắt chặt các quy định của ngành.

Dẫu vậy trong khoảng 2008-2015, Mỹ vẫn có hơn 500 ngân hàng liên bang phải đóng cửa. Tuy nhiên phần lớn trong số đó là những ngân hàng nhỏ địa phương.

Trong những năm gần đây, ngày càng ít ngân hàng liên bang bị vào diện kiểm soát của chính phủ nhờ hệ thống luật pháp chặt chẽ hơn sau bài học khủng hoảng 2008. Trước khi vụ ngân hàng Silicon Valley Bank (SVB) diễn ra thì vụ đóng cửa gần nhất của một ngân hàng là vào cuối năm 2020 do đại dịch Covid-19.

Theo NYT, các quy định của Mỹ với những ngân hàng lớn bao gồm nguồn vốn dự trữ bắt buộc cũng như khả năng đa dạng hóa danh mục đầu tư của họ khiến việc một Lehman Brothers nữa diễn ra là điều không thể.

Tuy nhiên, SVB cùng những ngân hàng cỡ vừa tương tự lại không được kiểm soát gắt gao như vậy.

Vào năm 2018, Tổng thống Mỹ khi đó là Donald Trump đã ký văn bản nới lỏng kiểm soát cho nhiều ngân hàng địa phương và CEO Greg Becker của SVB là một trong những người ủng hộ mạnh mẽ động thái này.

Trong số nhiều thay đổi, văn bản mới này nới lỏng số vốn bắt buộc mà ngân hàng phải dự trữ để đề phòng khủng hoảng với SVB.

Đây là một trong những nguyên nhân chính khiến các cơ quan chức năng phải vào cuộc nhanh chóng trong chưa đầy 48 tiếng để kiểm soát SVB dù bài học năm 2008 vẫn còn đó.

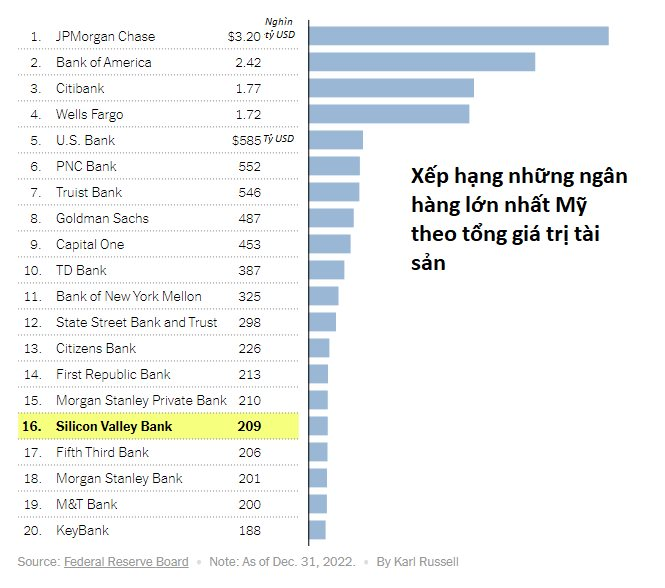

Tờ NYT cho biết hiện vẫn chưa rõ sự sụp đổ của SVB có gây phản ứng dây chuyền cho toàn ngành ngân hàng hay không khi tổ chức này vốn chỉ nổi tiếng trong mảng tín dụng startup công nghệ, y tế. Tính đến cuối năm 2022, SVB vẫn có khoảng 209 tỷ USD tài sản và đứng thứ 16 trong số những ngân hàng lớn nhất Mỹ.

Mặc dù vậy, nếu so sánh với top 3 ngân hàng lớn nhất Mỹ với hàng nghìn tỷ USD tài sản thì SVB vẫn còn quá nhỏ. Chưa kể đến những ông lớn này bị kiểm soát chặt chẽ và đa dạng hóa được danh mục đầu tư, đồng thời có lượng vốn dự trữ chống khủng hoảng cực lớn theo quy định.

Tuy nhiên, rắc rối của SVB cũng kéo cổ phiếu ngành ngân hàng đi xuống, trong khi chỉ số S&P 500 mất 1,4% ngay trong phiên 10/3/2023.

Trớ trêu thay, cổ phiếu của những tổ chức tài chính lớn như JP Morgan Chase, Wells Fargo hay Citigroup lại tăng giá.

*Nguồn: NYT

.png)