Dưới đây là những sự kiện tài chính đáng chú ý trên toàn cầu trong tuần 27-31/5/2024:

1/Sức mạnh của giá cả đối với động thái của Fed

Dữ liệu lạm phát chính của Mỹ - chỉ số giá chi tiêu tiêu dùng cá nhân (PCE) - công bố vào ngày 31/5 sẽ đưa ra gợi ý tiếp theo về việc liệu Cục Dự trữ Liên bang (Fed) có sẵn sàng bắt đầu giảm lãi suất vào cuối năm nay hay không?

Lạm phát Mỹ trong quý I/2024 đã cao hơn so với dự đoán. Tuy nhiên, dữ liệu vào đầu tháng này cho thấy giá tiêu dùng ở Mỹ tháng 4/2024 đã tăng chậm hơn dự kiến và điều đó khiến các nhà đầu tư tiếp tục hy vọng về việc Fed sẽ cắt giảm lãi suất vào một thời điểm nào đó trong năm nay.

Biên bản cuộc họp gần đây nhất của FOMC cho thấy các quan chức Fed bày tỏ niềm tin rằng áp lực giá sẽ giảm bớt, dù chỉ là giảm dần dần. Nhưng họ cũng cho rằng Fed nên đợi thêm vài tháng nữa để đảm bảo lạm phát quay trở lại mục tiêu 2% trước khi có bất kỳ động thái nào.

2/ Lạm phát ở Eurozone sẽ quan trọng với kỳ họp tháng 6 của ECB

Ngân hàng Trung ương Châu Âu (ECB) đã cam kết tháng Sáu sẽ hạ lãi suất tiền gửi từ mức cao kỷ lục 4%. Nhưng thị trường chưa biết ECB sẽ giảm chi phí đi vay xuống mức nào và sau đợt giảm đó thì tốc độ giảm sẽ nhanh đến mức nào, đặc biệt nếu dữ liệu lạm phát công bố ngày 31/5 cho thấy áp lực giá vẫn không ổn định.

Các nhà kinh tế được Reuters khảo sát đã dự kiến lạm phát khu vực đồng euro sẽ tăng lên 2,5% trong tháng 5 so với cùng kỳ năm ngoái, từ mức 2,4% trong tháng 4.

Các nhà kinh tế của Societe Generale dự đoán ECB sẽ cắt giảm lãi suất vào tháng 6 và tháng 9, nhưng sau đó tạm dừng để chờ Fed thực hiện đợt cắt giảm lãi suất đầu tiên và đánh giá rủi ro lạm phát do tiền lương tăng. Thị trường hiện cho rõ thời điểm ECB hạ lãi suất lần 2 sẽ diễn ra vào khi nào.

Nhóm phân tích của SocGen cho biết: “Với tốc độ tăng trưởng tiền lương cao và Fed buộc phải tạm dừng cắt giảm lãi suất, chúng tôi dự đoán ngôn ngữ từ ECB trong kỳ họp tới sẽ vẫn là cần duy trì thắt chặt tiền tệ ở mức nhất định”.

3/ Nhật Bản theo dõi sát tình hình lạm phát

Giá tiêu dùng trên khắp Nhật Bản đang là tâm điểm chú ý khi các thị trường cố gắng đánh giá khi nào Ngân hàng Nhật Bản (BOJ) có thể tăng lãi suất đợt tiếp theo. Do đó, dữ liệu lạm phát ở Tokyo dự kiến sẽ được công bố vào ngày 31/5 đang là tâm điểm chú ý của thị trường.

Dữ liệu lạm phát của Nhật sẽ được công bố 2 tuần trước kỳ họp chính sách tiền tệ tiếp theo của BOJ. Một số người đang đặt cược rằng ngân hàng trung ương Nhật Bản có thể thực hiện đợt tăng lãi suất thứ hai trong kỳ họp tháng Sáu, sau động thái lịch sử hồi tháng Ba.

Cho đến nay, các nhà hoạch định chính sách Nhật Bản vẫn thận trọng về thời điểm có thể thực hiện đợt tăng lãi suất tiếp theo, nhưng họ phải đối mặt với áp lực ngày càng tăng về việc phải thực hiện điều đó khi mà đồng yên yếu đến mức tiếp tục làm tê liệt mức tiêu dùng – vốn đã yếu.

Ngày 31/5 Nhật Bản cũng sẽ công bố dữ liệu định kỳ về hoạt động can thiệp của Bộ Tài chính, bao gồm các đợt can thiệp mà thị trường gần đây nghi ngờ, và lịch trình mua trái phiếu của BOJ, trong đó các nhà giao dịch sẽ chú ý đến việc ngân hàng trung ương Nhật cắt giảm lượng mua trái phiếu.

4/ Rút ngắn thời gian thanh toán cổ phiếu Mỹ có thể tạo ra cơn ‘sốt’ USD

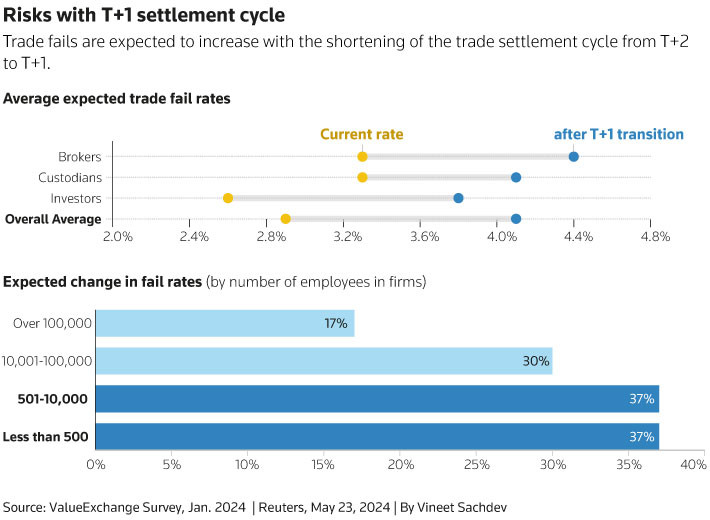

Sự bùng nổ giá cổ phiếu ở Phố Wall khiến thị trường bối rối vì trái với thông lệ là 'bán trong tháng 5 và sau đó ngồi yên chờ đợi'. Điều này cũng làm gia tăng lo ngại cho những người được giao nhiệm vụ đảm bảo quá trình chuyển đổi suôn sẻ quá trình rút ngắn thời gian thanh toán cổ phiếu, trái phiếu doanh nghiệp và các chứng chỉ tài chính khác của Mỹ ở các thị trường Mỹ, Canada và Mexico từ 2 ngày T+2 xuống 1 ngày (T+1), bắt đầu từ 28/5.

Thanh toán là quá trình người mua nhận được chứng khoán và người bán nhận được thanh toán, với Công ty Ủy thác Lưu ký (DTC) xử lý giai đoạn cuối cùng này. SEC và các nhà quản lý dự đoán rằng chu kỳ thanh toán nhanh hơn sẽ giảm rủi ro và cải thiện tính thanh khoản, vì nó cho phép các nhà đầu tư nhận được tiền và chứng khoán của họ sớm hơn.

Khi hoạt động giao dịch tăng lên, rủi ro của cái gọi là giao dịch "thất bại" cũng tăng lên - khi các bên trung gian không có hướng dẫn cần thiết để giải quyết thay mặt cho khách hàng trong khung thời gian chặt chẽ hơn. Điều này có thể gây ra cơn sốt đô la giữa các nhà đầu tư không phải người Mỹ, những người cần vay trong thời gian ngắn để trang trải những chênh lệch tạm thời giữa dòng tiền vào và dòng tiền ra.

Bất kỳ sự gián đoạn nào cũng được cho là chỉ là tạm thời và việc chuyển sang T+1 được coi là một bước quan trọng hướng tới thị trường tài chính hiệu quả và thanh khoản hơn. Nhưng xét theo múi giờ, việc chuyển sang thanh toán thương mại T+1 thực sự là T+0 đối với nhiều người ở châu Á, nơi mà sự chuẩn bị được cho là chậm hơn các khu vực khác.

5/ Vàng mất đà

Giá vàng vừa trải qua tuần giảm mạnh nhất trong vòng 5, 5 tháng do giảm kỳ vọng về khả năng Fed cắt giảm lãi suất. Thị trường vàng tiếp tục là tâm điểm chú ý của giới đầu tư.

Giá vàng giao ngay trong tuần có lúc đạt kỷ lục lịch sử, gần 2.500 USD/ounce, nhưng kết thúc tuần ở mức 2.332,77 USD/ounce, giảm 3% trong vòng một tuần – mức giảm chưa từng có kể từ đầu tháng 12/2023.

Thị trường bắt đầu gia tăng nghi ngờ về việc Fed sẽ hạ lãi suất nhiều lần trong năm 2024. Bên cạnh đó, xuất hiện khả năng nhu cầu vàng của các nhà đầu tư bán lẻ Trung Quốc sẽ giảm trong nửa cuối năm 2024, mặc dù Chính phủ nước này đang nỗ lực nhiều hơn nữa để cơ cấu lại nền kinh tế.

Tham khảo: Reuters

.png)

.png)