Thị trường chứng khoán đang trải qua một trong những giai đoạn khó khăn nhất trong nhiều năm trở lại đây khi VN-Index liên tục giảm mạnh xuống dưới 1.000 điểm, thấp nhất trong vòng gần 2 năm kể từ tháng 11/2020. Hàng loạt cổ phiếu lao dốc mạnh, thậm chí thủng đáy dài hạn nhưng dòng tiền bắt đáy vẫn đứng ngoài cuộc khiến giao dịch ngày càng ảm đạm.

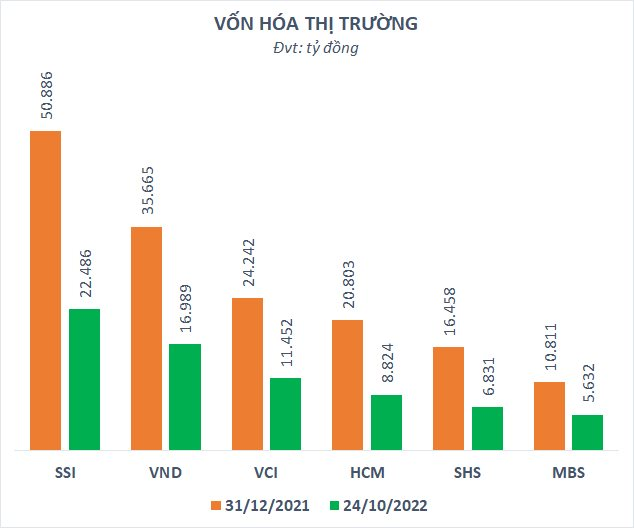

Trong bối cảnh đó, nhóm chứng khoán trở thành một trong những tâm điểm bị xả mạnh trước lo ngoại kết quả kinh doanh bị ảnh hưởng bởi biến động không thuận lợi của thị trường chung. Các cổ phiếu như SSI, VND, VCI, HCM, MBS, SHS... đều đã đồng loạt giảm sâu, thị giá mất khoảng 60-75% so với đỉnh. Vốn hóa thị trường cũng theo đó “bốc hơi” hàng nghìn, thậm chí hàng chục nghìn tỷ đồng.

Nhìn lại giai đoạn thị trường bùng nổ kéo dài từ cuối năm ngoái đến đầu năm nay, nhiều CTCK đã từng đạt đến đỉnh cao chưa từng có. Thời điểm đó, nhóm chứng khoán đóng góp đến 3 đại diện trong danh sách doanh nghiệp tỷ USD trên sàn, thậm chí vốn hóa SSI còn từng vượt ngưỡng 2 tỷ USD. Thế nhưng, đến thời điểm hiện tại những con số trên chỉ còn lại chưa đến một nửa và danh sách tỷ USD vốn hóa cũng đã chính thức “sạch bóng” CTCK.

Với các CTCK, thanh khoản thị trường luôn là yếu tố đặc biệt quan trọng có tác động lớn đến kết quả của các mảng nghiệp vụ chính như môi giới, tự doanh và cho vay. Thị trường sôi động sẽ thúc đẩy nguồn thu từ phí môi giới cùng nhu cầu sự dụng đòn bẩy của nhà đầu tư và ngược lại. Bên cạnh đó, thanh khoản cũng có tiếng nói quyết định đến biến động của thị trường và gián tiếp ảnh hưởng đến hoạt động tự doanh của các CTCK.

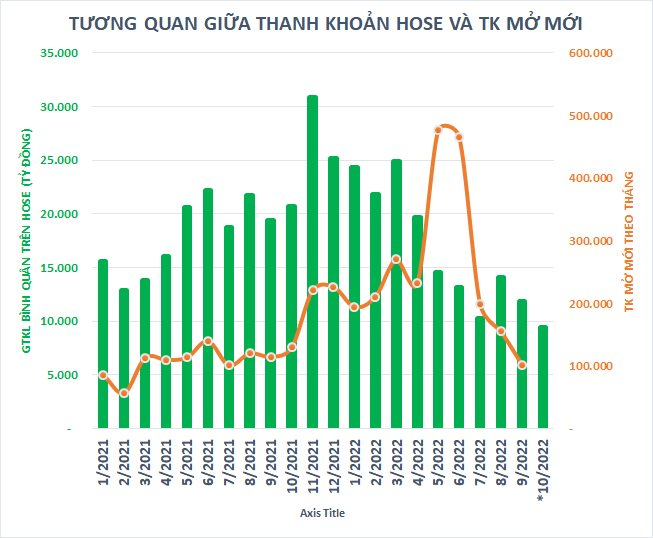

Sau giai đoạn bùng nổ, làn sóng nhà đầu tư mới tham gia vào chứng khoán đã hạ nhiệt đáng kể thời gian gần đây. Số lượng tài khoản mở mới của nhà đầu tư trong nước đã liên tục giảm mạnh, từ mức trên 450.000 tài khoản vào tháng 5,6 xuống chỉ còn khoảng 100.000 tài khoản trong tháng 9, thấp nhất trong vòng 14 tháng kể từ tháng 7/2021.

Cùng xu hướng, thanh khoản thị trường cũng đã đi xuống rõ rệt, những phiên giao dịch khớp lệnh tỷ USD cũng không còn xuất hiện. Thay vào đó là bầu không khí ảm đạm, có những phiên giá trị khớp lệnh trên HoSE còn chưa đến 7.000 tỷ đồng. Tính từ đầu tháng 10, khớp lệnh bình quân trên HoSE chỉ đạt hơn 9.400 tỷ đồng/phiên, giảm gần 21% so với tháng trước và là mức thấp nhất kể từ đầu năm 2021.

Không chỉ ảnh hưởng đến KQKD, thanh khoản còn đóng vai trò quan trọng quyết định khả năng cân lại nguồn cung cổ phiếu đã gia tăng mạnh sau các đợt tăng vốn ồ ạt của các CTCK thời gian qua. Theo thống kê, số lượng cổ phiếu lưu hành của cả nhóm chứng khoán đã tăng 2,6 tỷ đơn vị so với đầu năm trong đó có 2,2 tỷ cổ phiếu trôi nổi tự do. Một con số khổng lồ đòi hỏi dòng tiền dồi dào để hấp thụ. Vì thế, không bất ngờ khi các cổ phiếu chứng khoán vẫn miệt mài dò đáy thời gian gần đây dù thị giá đã chiết khấu sâu từ đỉnh.

Đáng chú ý, thanh khoản vẫn chưa hề có sự cải thiện dù dư nợ margin đã tăng trở lại trong quý 3 vừa qua. Theo ước tính, dư nợ cho vay của các công ty chứng khoán tính tới cuối quý 3/2022 vào khoảng 165.000 tỷ đồng (~6,8 tỷ USD), tăng nhẹ khoảng 15.000 tỷ so với quý trước. Trong số 165.000 tỷ đồng dư nợ cho vay, ước tính có khoảng 155.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán.

Theo quan điểm của ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC, dư nợ margin của nhà đầu tư cá nhân “nhỏ lẻ” đã giảm khoảng 15-20% trong quý 3 và kênh cho vay ký quỹ của các CTCK hiện chủ yếu đóng vai trò cân nguồn cho việc siết chặt thị trường trái phiếu và hết room tín dụng. Khi các nguồn cho vay bị siết chặt, có nhiều trường hợp lãnh đạo doanh nghiệp và cổ đông lớn có thể đi vay margin các CTCK và xu hướng này vẫn có thể tiếp diễn trong quý 4 khi nguồn tiền của các CTCK còn khá nhiều.

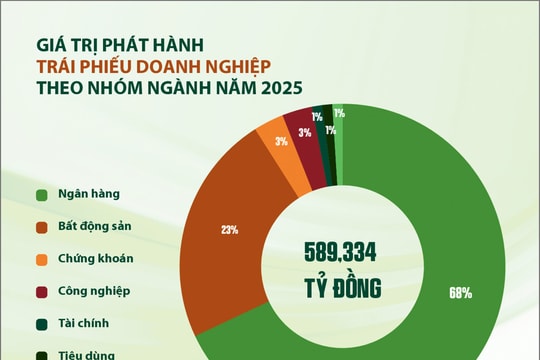

Về tác động từ việc siết trái phiếu, Chứng khoán KIS cho rằng nguồn thu từ hoạt động tư vấn phát hành trái phiếu của các CTCK sẽ bị ảnh hưởng do sự thắt chặt chính sách quản lý sau khi Nghị định 65 được triển khai. Triển vọng tăng trưởng doanh thu đến từ việc phân phối lại trái phiếu doanh nghiệp được dự báo sẽ là một điểm chưa chắc chắn.

.png)