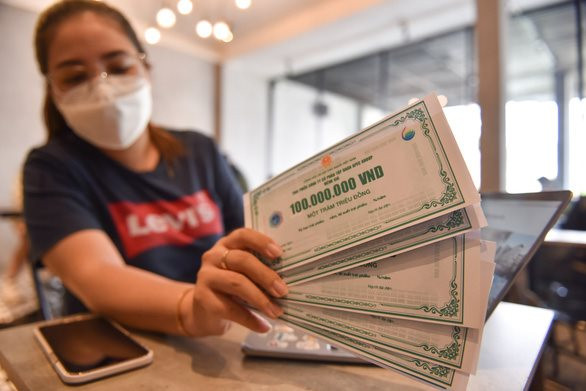

Theo Công ty CP chứng khoán Ngân hàng Ngoại thương (VCBS), khối lượng đáo hạn trái phiếu doanh nghiệp (TPDN) tập trung nhiều vào 2023-2024. Ước tính, lượng đáo hạn TPDN quý 4/2022 đạt 85.000 tỷ đồng, trong đó tập trung ở nhóm các ngân hàng (chiếm 53,4%), bất động sản (chiếm 27%).

Tổng lượng TPDN đáo hạn trong năm 2023 và 2024 ước khoảng 790.000 tỷ đồng, chiếm gần một nửa khối lượng TPDN đang lưu hành, có thể kéo theo nhu cầu phát hành để đảm bảo nhu cầu vốn của các doanh nghiệp trên thị trường.

VCBS cho rằng khối lượng đáo hạn và khả năng trả gốc và lãi trái phiếu, cũng như khả năng huy động vốn của doanh nghiệp sẽ là yếu tố cần theo dõi trong thời gian tới. Đồng nghĩa, rủi ro thanh khoản tăng đối với thị trường tài chính nếu không có các biện pháp kiểm soát tốt.

Bình luận về vấn đề này, TS. Đinh Trọng Thịnh, Giảng viên Học viện Tài chính cho rằng, nhìn vào khối lượng trái phiếu 790.00 tỷ đồng đáo hạn trong 2 năm tới là lớn, nhưng là lớn so với số phát hành trái phiếu từ đầu năm đến nay và so với con số chúng ta nhìn, nhưng so với nhu cầu kinh doanh của doanh nghiệp cũng bình thường.

“Tính bình quân gần 400.000 tỷ đồng/năm là không lớn. Điều lo nhất là các doanh nghiệp không đáp ứng đủ điều kiện phát hành và yêu cầu bán cho đúng nhà đầu tư chuyên nghiệp. Từ khi có Nghị định 65/2022/NĐ-CP sửa đổi một số điều của Nghị định 153/2020/NĐ-CP phát hành trái phiếu chững lại”, TS. Đinh Trọng Thịnh nói.

Theo Nghị định 65, mục đích phát hành trái phiếu là để thực hiện các chương trình, dự án đầu tư, cơ cấu lại nợ của chính doanh nghiệp hoặc mục đích phát hành trái phiếu theo quy định của pháp luật chuyên ngành. Trước đây, mục đích phát hành trái phiếu bao gồm: để thực hiện các chương trình, dự án đầu tư; tăng quy mô vốn hoạt động; cơ cấu lại nguồn vốn của chính doanh nghiệp hoặc mục đích phát hành trái phiếu theo quy định của pháp luật chuyên ngành.

Để có thể phát hành trái phiếu cơ cấu lại nợ, điều 15, 16 Nghị định 65 quy định: điều kiện doanh nghiệp chào bán riêng lẻ phải đăng ký lưu ký tại Trung tâm Lưu ký chứng khoán Việt Nam (VSD) và đăng ký giao dịch trái phiếu đã phát hành trên hệ thống giao dịch trái phiếu doanh nghiệp chào bán riêng lẻ tại Sở giao dịch chứng khoán. Nghị định cũng ấn định thời gian vận hành của hệ thống lưu ký và giao dịch là giữa năm 2023.

Ngoài ra, các doanh nghiệp muốn phát hành TPDN riêng lẻ ra thị trường sẽ chịu thêm nhiều ràng buộc khác về trách nhiệm công bố thông tin. Yêu cầu các doanh nghiệp phát hành phải báo cáo định kỳ 6 tháng, hàng năm với Ủy ban Chứng khoán Nhà nước về tình hình sử dụng số tiền thu được từ việc phát hành trái phiếu đối với trái phiếu còn dư nợ và được kiểm toán bởi tổ chức kiểm toán đủ điều kiện; báo cáo tình hình thực hiện các cam kết với người sở hữu trái phiếu.

TS. Đinh Trọng Thịnh cho rằng, nếu xét theo các quy định trên thì nhiều doanh nghiệp rất khó phát hành. Hơn nữa, yêu cầu phải bán đúng cho nhà đầu tư chuyên nghiệp.

Nhận định về TPDN thời gian tới, TS. Đinh Trọng Thịnh đánh giá, TPDN vẫn còn thu hút các nhà đầu tư, đòi hỏi các nhà đầu tư chuyên nghiệp (các tổ chức hoặc cá nhân có đủ điều kiện, có doanh thu phù hợp, được xác định đúng theo Nghị định 65).

Để công khai minh bạch hoạt động phát hành TPDN, TS. Thịnh cho rằng, trước hết các doanh nghiệp phải xem lại điều kiện phát hành trái phiếu của mình theo đúng với Nghị định 65, có các quy định về xếp hạng tín nhiệm, vốn, tài sản, các yêu cầu về bảo lãnh phát hành… Khi đã phát hành ra thị trường chỉ bán cho các nhà đầu tư chuyên nghiệp, sẽ lựa chọn và ít nhà đầu tư hơn, điều này đảm bảo tính thanh khoản và an toàn, nhà đầu tư có điều kiện tìm hiểu về nhà phát hành và khả năng chi trả cho nhà đầu tư của doanh nghiệp.

Bên cạnh đó, để ổn định thị trường trái phiếu nhà nước phải có biện pháp kiểm tra giám sát để đảm bảo các doanh nghiệp trả nợ. Trách nhiệm vay nợ và trả nợ trái phiếu phải do doanh nghiệp, về phía cơ quan quản lý giám sát các doanh nghiệp và buộc doanh nghiệp thực hiện đúng các cơ chế và khả năng vay nợ, trả nợ cho các trái chủ. Nếu doanh nghiệp không chi trả được thì cơ quan quản lý nhà nước hỗ trợ pháp lý để các doanh nghiệp có cách thức phù hợp chi trả nhà đầu tư. Nếu không thì phải thực hiện phá sản theo Luật Doanh nghiệp.

Nhận định về việc trả nợ trái phiếu sắp tới, nhóm chuyên gia FiinRatings cho rằng bắt đầu từ quý 4/2022 sẽ là giai đoạn khó khăn để các doanh nghiệp xoay xở dòng tiền trả nợ gốc và lãi trái phiếu do thị trường TPDN đã thu hẹp đáng kể từ đầu năm đến nay và dòng tiền chảy vào các công ty con đang bị kiểm soát bởi Thông tư 16/2021/TT-NHNN, Thông tư 39/2016/TT-NHNN và tiếp theo là Nghị định 65.

Việc đáp ứng nghĩa vụ nợ sắp tới sẽ khó khăn hơn trong bối cảnh lãi suất được kỳ vọng sẽ tiếp tục leo thang, làm gia tăng gánh nặng chi phí lãi vay của nhiều doanh nghiệp, nhất là các doanh nghiệp thuộc lĩnh vực thâm dụng vốn nhưng gặp trở ngại tiếp cận dòng vốn tín dụng.

.jpg)

.png)