Lợi nhuận 6 tháng VietABank giảm 7,5%

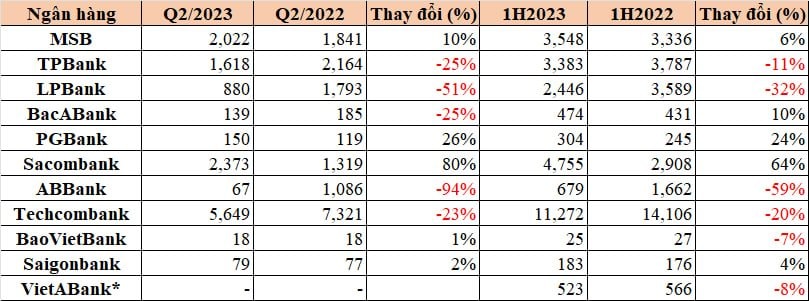

Ngân hàng TMCP Việt Á (VietABank- mã chứng khoán VAB)vừa công bố kết quả kinh doanh 6 tháng với lợi nhuận trước thuế công ty mẹ đạt 523 tỷ đồng, giảm nhẹ 7,5% so với cùng kỳ năm trước.

Theo ngân hàng lý giải, do các chi phí liên quan đến hoạt động quản lý tăng mạnh như chính thức vận hành Core Banking phiên bản mới; Tăng cường nhân sự cấp cao cho hoạt động kinh doanh; Cải tạo, sửa chữa hệ thống các điểm giao dịch trên toàn hệ thống nên lợi nhuận trước thuế chưa đạt mục tiêu đề ra.

Điểm sáng của VietABank là lãi thuần từ hoạt động dịch vụ trong 6 tháng đầu năm đạt 19 tỷ đồng, tăng 21,44% so với cùng kỳ năm trước. Thu lãi thuần đạt 878,2 tỷ đồng, tăng 33,23% so với cùng kỳ năm 2022. Tỷ lệ nợ xấu là 2,6%, tuân thủ quy định của Ngân hàng Nhà nước.

Báo cáo tài chính của VietABank còn cho thấy, dòng tiền thuần 6 tháng đầu năm của ngân hàng cũng sụt giảm do Ngân hàng tăng trưởng tín dụng hơn 3.500 tỷ đồng và chủ động giảm dòng tiền 5.500 tỷ đồng từ thị trường 2.

Tới ngày 30/6/2023, tổng tài sản của VietABank đạt 104.583 tỷ đồng, tăng 10,7% so với cùng kỳ năm trước. Huy động từ tổ chức kinh tế và dân cư đạt 84.092 tỷ đồng, tăng 26,65% so với cùng kỳ năm 2022, hoàn thành 102,37% kế hoạch năm 2023. Dư nợ cho vay đạt 66.669 tỷ đồng.

Lợi nhuận Saigonbank tăng nhẹ nhờ giảm chi phí dự phòng

Ngân hàng TMCP Sài Gòn Công Thương (Saigonbank - SGB) mới đây đã công bố báo cáo tài chính quý 2 (chưa kiểm toán) với lợi nhuận hợp nhất trước thuế trong kỳ đạt 78,5 tỷ đồng, tăng 1,9% so với cùng kỳ năm trước. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế Saigonbank đạt hơn 183 tỷ đồng, tăng 4,3%.

Động lực chính thúc đẩy lợi nhuận của Saigonbank đến từ việc cắt giảm chi phí dự phòng rủi ro tín dụng. Theo đó, trong 6 tháng đầu năm, ngân hàng đã giảm hơn một nửa chi phí này, từ 181 tỷ đồng xuống còn hơn 85 tỷ đồng. Nếu loại trừ ảnh hưởng của loại chi phí này, lợi nhuận thuần của Saigonbank giảm gần 25%, từ 357 tỷ đồng xuống còn 269 tỷ đồng.

Trong nửa đầu năm, tổng tài sản ngân hàng giảm 849 tỷ đồng (tương đương hơn 3%) xuống còn 26.849 tỷ đồng.

Trong cấu trúc tài sản của Saigonbank, dư nợ cho vay khách hàng đạt 19.167 tỷ đồng, tăng 2,4% so với cuối năm 2022.

Các khoản tiền gửi và cho vay trên thị trường liên ngân hàng thu hẹp 1.071 tỷ đồng, từ hơn 5.059 tỷ đồng xuống còn 3.698 tỷ đồng. Đây là nguyên nhân chính khiến tổng tài sản Saigonbank sụt giảm.

Bên phía nguồn vốn, tổng tiền gửi khách hàng của Saigonbank đến cuối tháng 6 đạt 21.776 tỷ đồng, tăng 6,2% so với hồi đầu năm. Trong đó, tiền gửi không kỳ hạn chiếm hơn 7,6%.

Nợ xấu nội bảng của ngân hàng tại thời điểm cuối quý 2 ở mức 441 tỷ đồng, tăng 11% so với hồi đầu năm. Qua đó, kéo tỷ lệ nợ xấu nội bảng tăng từ 2,12% lên mức 2,3% tổng dư nợ cho vay.

Lợi nhuận trước thuế của các ngân hàng. (Đơn vị: tỷ đồng)

Lợi nhuận 6 tháng Techcombank giảm 19%, CASA hồi phục sau 4 quý nghịch chiều

Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank) công bố kết quả kinh doanh quý II/2023 với lợi nhuận trước thuế tương đương quý I, đạt 5.649 tỷ đồng; lũy kế nửa đầu năm đạt gần 11.300 tỷ đồng, giảm 20% so với cùng kỳ năm trước (14.106 tỷ đồng). Nguyên nhân chủ yếu khiến lợi nhuận Techcombank sụt giảm đến là do chi phí huy động tăng nhanh dẫn đến thu hẹp quy mô thu nhập lãi thuần. Các mảng kinh doanh khác của Techcombank tăng trưởng tốt.

Tính tới cuối tháng 6, tổng tài sản của ngân hàng đạt 732.500 tỷ đồng, tăng 1,2% so với cuối năm trước. Tăng trưởng tín dụng và tiền gửi lần lượt đạt 8,5% và 6,6% so với đầu năm.Tỷ lệ an toàn vốn (CAR) theo Basel II ở mức 15,1%..

Số dư tiền gửi của khách hàng đạt 381.900 tỷ đồng, tăng 18,8% so với cùng kỳ năm trước. Trong đó, số dư CASA đạt 133.400 tỷ đồng, tăng 7,5% so với quý trước, và tăng 12,6% so với cùng kỳ năm 2022. Tỷ lệ tiền gửi không kỳ hạn trong tổng tiền gửi (CASA) tăng từ 32% cuối quý 1 lên 34,9% vào cuối quý 2 - đảo chiều tăng trở lại sau 4 quý giảm. Tiền gửi có kỳ hạn đạt 248.600 tỷ đồng, tăng 47,1% so với cùng kỳ năm.

Dư nợ tín dụng VietinBank tăng 6,6%

Ông Nguyễn Hoàng Dũng - Phó Tổng Giám đốc phụ trách Ban điều hành VietinBank mới đây đã công bố kết quả sơ bộ HĐKD 6 tháng đầu năm 2023

Cụ thể, tổng tài sản tăng trưởng 2,6% so với cuối năm 2022; Dư nợ tín dụng tăng trưởng 6,6% so với cuối năm 2022, tuân thủ hạn mức tăng trưởng tín dụng của NHNN;

Huy động vốn được cân đối phù hợp với tốc độ tăng trưởng tín dụng, đảm bảo các tỷ lệ an toàn thanh khoản. Nguồn vốn huy động tăng 6,2% so với cuối năm 2022;

Thu nhập ngoài lãi tăng trưởng tích cực (21%), cơ cấu thu ngoài lãi trong tổng thu nhập của VietinBank tiếp tục được nâng cao, đạt mức hơn 26%.

Tỷ lệ nợ xấu được kiểm soát ở mức 1,1%, tuân thủ hạn mức kế hoạch. Tỷ lệ bao phủ nợ xấu ở mức 170%, tiếp tục duy trì ở mức cao.

Lợi nhuận 6 tháng Bao Viet Bank đạt gần 25 tỷ đồng

Ngân hàng TMCP Bảo Việt (Bao Viet Bank) vừa công bố báo cáo tài chính quý II/2023 với lợi nhuận trước thuế đạt 17,8 tỷ đồng, xấp xỉ cùng kỳ năm trước.

Luỹ kế 6 tháng đầu năm, lợi nhuận trước thuế của ngân hàng đạt 24,7 tỷ đồng, giảm 6,9% so với cùng kỳ năm trước.

Tính đến 30/6/2023, tổng tài sản của Bao Viet Bank đạt 78.530 tỷ đồng, tăng 0,3% so với cuối năm trước. Trong đó, cho vay khách hàng đạt 37.910 tỷ đồng, tăng 14,2%. Tiền gửi khách hàng của Bảo Việt Bank cũng ghi nhận tăng trưởng hơn 12% đạt 46.395 tỷ đồng.

Về chất lượng tài sản, số dư nợ xấu (nhóm 3 đến nhóm 5) đạt 1.756 tỷ đồng, tăng 58,3%. Tỷ lệ nợ xấu tăng từ 3,34% cuối năm trước lên 4,69%. Trong đó nợ có khả năng mất vốn tăng gấp đôi so với cuối năm trước từ 746 tỷ đồng lên hơn 1.523 tỷ đồng.

ABBank: Lợi nhuận quý 2 giảm sâu

Lợi nhuận trước thuế quý 2/2023 của ABBank chỉ đạt 67 tỷ đồng, giảm tới 94% so với cùng kỳ. Theo đó, lũy kế 6 tháng, lợi nhuận của ngân hàng ở mức 679 tỷ đồng, giảm 59% so với cùng kỳ.

Tại ngày 30/6/2023, tổng tài sản ABBank đạt 154.447 tỷ đồng, tăng 18,7%. Dư nợ cho vay khách hàng tăng 2,5% lên 84.020 tỷ đồng. Tiền gửi khách hàng tăng 4%, đạt 87.481 tỷ đồng.

Nợ xấu của ABBank tăng tới 61% trong 6 tháng lên 3.820 tỷ đồng. Tỷ lệ nợ xấu tính theo hướng dẫn của NHNN tại Thông tư 11/2021/TT-NHNN vẫn đảm bảo dưới 3%, ở mức 2,86%.

Sacombank: Lợi nhuận 6 tháng đạt hơn 4.700 tỷ đồng, đạt 50% kế hoạch năm

Tính đến ngày 30/06/2023, lợi nhuận trước thuế của Sacombank đạt 4.755 tỷ đồng, tăng 63,5% so với cùng kỳ, đạt 50,1% kế hoạch Đại hội đồng cổ đông giao. Tổng thu nhập thuần 6 tháng đầu năm đạt hơn 13.500 tỷ, tăng hơn 20% so cùng kỳ năm trước. Chi phí hoạt động được kiểm soát dưới tiến độ theo kế hoạch. Theo đó, tỷ lệ CIR đạt 47,8%, giảm 0,6% so cùng kỳ năm trước.

Tổng tài sản của Sacombank đạt hơn 622 ngàn tỷ, tăng hơn 5% so đầu năm, trong đó tài sản có sinh lời tăng 7,5%. Tổng huy động đạt hơn 549 ngàn tỷ, tăng gần 6%; trong đó, huy động từ tổ chức kinh tế và dân cư tăng hơn 10%.

MSB: Lợi nhuận 6 tháng đạt hơn 3.500 tỷ đồng, hoàn thành 56% kế hoạch năm

MSB cho biết, lợi nhuận hợp nhất trước thuế lũy kế 6 tháng của ngân hàng đạt 3.548 tỷ đồng, tương đương 56% kế hoạch năm.

Tại ngày 30/6/2023, tổng tài sản của MSB đạt hơn 237.800 tỷ đồng, tăng 11,8% so với thời điểm 31/12/2022. Tổng cho vay khách hàng lũy kế 6 tháng qua đạt gần 136.600 tỷ đồng, tăng trưởng đạt 13,2% so với đầu năm, cao hơn mức trung bình toàn ngành, với sự đóng góp lớn từ các phân khúc chiến lược như khách hàng cá nhân và khách hàng doanh nghiệp vừa và nhỏ.

Tiền gửi khách hàng tháng ghi nhận gần 126.300 tỷ đồng, tăng 7,8% so với cuối năm 2022, trong đó tiền gửi tiết kiệm và tiền gửi ký quỹ tăng ấn tượt với lần lượt 24% và 30%.

Về các chỉ số an toàn hoạt động, tỷ lệ nợ xấu (NPL) riêng lẻ tại 30/6/2023 của MSB được kiểm soát ở mức 1,73%.

TPBank: Lợi nhuận trước thuế 6 tháng đầu năm đạt gần 3.400 tỷ đồng

TPBank mới chỉ cập nhật kết quả kinh doanh sơ bộ. Ngân hàng cho biết tiếp tục ghi nhận lợi nhuận trước thuế khả quan, đạt gần 3,4 nghìn tỷ đồng trong 6 tháng đầu năm. Nguồn thu chủ yếu của ngân hàng vẫn đến từ nguồn thu nhập lãi thuần, nhưng tỷ trọng thu nhập ngoài lãi có sự cải thiện tích cực khi tăng lên mức 28% trên tổng thu nhập. Trong đó, thu nhập thuần từ dịch vụ tiếp tục ghi nhận sự tăng trưởng mạnh mẽ khi đạt 1,5 nghìn tỷ đồng tính đến ngày 30/6, tương đương tăng 26% so với cùng kỳ năm trước.

Cũng theo số liệu từ TPBank, tổng huy động cuối tháng 6 đã đạt trên 302 nghìn tỷ đồng, tăng 9,6% so với cùng kỳ năm trước. Tổng tài sản đạt gần 343,5 nghìn tỷ đồng, tăng 10,5% so với cùng kỳ.

BacABank: Lợi nhuận 6 tháng tăng 10%, nợ xấu thấp

BacABank là ngân hàng đầu tiên công bố báo cáo tài chính quý 2/2023. Lợi nhuận trước thuế quý 2/2023 của ngân hàng đạt 139 tỷ đồng, giảm 25% so với cùng kỳ năm 2022. Tuy nhiên, nhờ quý 1 có kết quả tích cực nên lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của BacABank đạt 474 tỷ đồng, tăng 10%.

Tại ngày 30/6/2023, tổng tài sản của BacABank đạt 135.266 tỷ đồng, tăng 5% so với đầu năm. Dư nợ cho vay khách hàng tăng 2,6% lên 96.595 tỷ đồng. Tiền gửi khách hàng tăng 8,7% lên 105.366 tỷ đồng.

Nợ xấu của ngân hàng tăng 32% trong 6 tháng lên 679 tỷ đồng, chủ yếu do nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng mạnh 316% lên 175 tỷ. Theo đó, tỷ lệ nợ xấu/dư nợ cho vay của BacABank tăng từ 0,55% lên 0,7%, vẫn thuộc nhóm thấp nhất trong hệ thống.

Tỷ lệ dự phòng bao phủ nợ xấu của BacABank cũng thuộc nhóm dẫn đầu, đạt 158% tại ngày 30/6/2023. Trước đó, tỷ lệ này đạt tới 204% vào cuối năm 2023.

PGBank: Lợi nhuận trước thuế 6 tháng đạt 303 tỷ đồng

Lợi nhuận trước thuế quý 2 của nhà băng này đạt 150 tỷ đồng, tăng 27% so với cùng kỳ. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế đạt 303 tỷ đồng, tăng 24%.

Tại ngày 30/6/2023, tổng tài sản PGBank đạt 46.986 tỷ đồng, giảm 4,1% so với đầu năm. Dư nợ cho vay khách hàng tăng 4,1% lên 30.249 tỷ đồng. Tiền gửi khách hàng giảm 0,1% xuống 31.228 tỷ đồng.

Nợ xấu của ngân hàng tăng 12,7% lên 839 tỷ đồng, chiếm 2,77% trong tổng dư nợ cho vay. Tỷ lệ này tăng so với mức 2,56% hồi đầu năm.

LPBank: Lợi nhuận quý 2 giảm một nửa so với cùng kỳ

LPBank cũng đã công bố báo cáo tài chính, ghi nhận lợi nhuận quý 2/2023 chỉ ở mức 880 tỷ đồng, giảm 51% so với cùng kỳ. Theo đó, lũy kế 6 tháng đầu năm, lợi nhuận ngân hàng đạt 2.446 tỷ, giảm 32%.

Tại ngày 30/6/2023, tổng tài sản LPBank đạt 350.243 tỷ đồng, tăng 6,9% so với đầu năm. Dư nợ cho vay khách hàng tăng 7,6% lên 253.392 tỷ đồng. Tiền gửi khách hàng tăng 3,8% lên 224.126 tỷ.

Nợ xấu LPBank tăng tới 65% trong 6 tháng lên 5.656 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) tăng 80% lên 2.438 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ cho vay của LPBank từ mức 1,46% hồi đầu năm tăng lên 2,23% vào cuối tháng 6. Tỷ lệ bao phủ nợ xấu suy giảm, từ 142% xuống 78%.

.png)