Fed là gì?

Cục Dự trữ Liên Bang (Fed - Federal Reserve System) là ngân hàng trung ương Mỹ và được thành lập từ ngày 23/12/1913. Fed hoạt động độc lập và không bị phụ thuộc hay tác động bởi chính phủ Mỹ.

Theo tài liệu “The Fed Explained”, Fed thực hiện 5 nhiệm vụ chính:

- Thực thi các chính sách tiền tệ quốc gia, tạo việc làm và ổn định giá cả trên thị trường.

- Duy trì sự ổn định của hệ thống tài chính, giảm thiểu cũng như ngăn chặn rủi ro hệ thống.

- Giữ cho các định chế tài chính được an toàn và giám sát hoạt động của chúng.

- Đảm bảo hệ thống thanh toán, tín dụng an toàn để tạo điều kiện thuận lợi cho các giao dịch bằng đồng đô la Mỹ.

- Đẩy mạnh hoạt động bảo vệ người tiêu dùng, phát triển kinh tế cộng đồng, quản lý luật và quy định về người tiêu dùng.

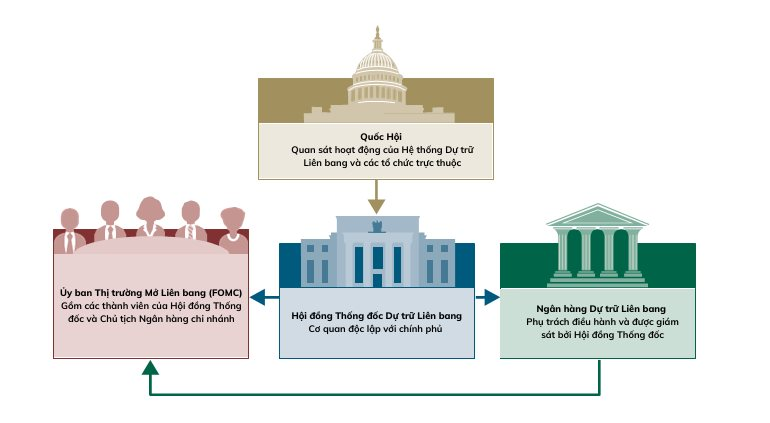

Cơ cấu của Fed?

Fed được chia làm 3 thành phần chính: Hội đồng Thống đốc Dự trữ Liên bang (Board of Governors), Ngân hàng Dự trữ Liên bang (Reserve Banks) và Ủy ban Thị trường Mở Liên bang (FOMC).

Hội đồng Thống đốc sẽ phụ trách báo cáo và chịu trách nhiệm trực tiếp trước Quốc Hội, đồng thời đưa ra hướng dẫn chung cho 12 Ngân hàng Dự trữ.

Ngoài ra, một số trách nhiệm sẽ được chia sẻ giữa Hội đồng Thống đốc ở Washington - có các thành viên do Tổng thống bổ nhiệm với sự tư vấn và đồng ý của Thượng viện, và các Ngân hàng Dự trữ, chi nhánh.

Mặc dù Cục Dự trữ Liên bang (Fed) thường xuyên liên lạc với cơ quan hành pháp và các quan chức Quốc Hội nhưng các quyết định của họ vẫn được đưa ra một cách độc lập.

Fed điều hành chính sách tiền tệ dựa vào việc thay đổi cung tiền và các điều kiện tín dụng - chủ yếu hướng đến việc bình ổn giá cả. Thông thường, Fed sẽ sử dụng 3 công cụ để vận hành chính sách tiền tệ: nghiệp vụ thị trường mở, tỷ lệ dự trữ bắt buộc và lãi suất chiết khấu.

Tại sao Fed phải tăng lãi suất? Lãi suất và lạm phát có mối tương quan như thế nào?

Về cơ bản, lãi suất là số tiền mà người cho vay áp cho người vay tiền để được sử dụng một khoản tiền nào đó. Mức lãi suất cơ bản là do NHTW của 1 nước đặt ra nhằm đối phó với các mục tiêu lạm phát mà chính phủ thiết lập.

Việc tăng lãi suất cơ bản có nghĩa các ngân hàng thương mại phải trả tiền lãi cao hơn cho khoản vay từ NHTW, khiến việc vay tiền của họ trở nên đắt đỏ.

Lãi suất và lạm phát có mối quan hệ gắn liền với nhau. Lạm phát xảy ra sẽ khiến giá trị của tiền giảm.

Khi lãi suất tăng, việc vay tiền trở nên đắt đỏ nhưng người gửi lại có lợi - khuyến khích việc tiết kiệm hơn là chi tiêu. Từ đó giá trị đồng tiền tăng và có thể kiềm chế lạm phát. Vì vậy Fed tăng/giảm lãi suất để kiểm soát thị trường.

Tại sao việc điều chỉnh lãi suất của Fed có thể tác động đến toàn thế giới?

Đồng USD chiếm khoảng 88% giao dịch toàn cầu

Khi lạm phát vẫn còn ở mức cao, Fed sẽ còn tiếp tục tăng lãi suất. Nhưng Mỹ là nền kinh tế đứng đầu thế giới, chính bởi vậy các động thái của quốc gia này đều ảnh hưởng tới thị trường toàn cầu.

Chưa hết, theo Ngân hàng Thanh toán Quốc tế (BIS), vào năm ngoái, đồng USD đã chiếm khoảng 88% giao dịch trên toàn thế giới. Có thể nói USD là “đồng tiền quyền lực”.

Ở một số quốc gia, đồng USD còn được sử dụng làm tiêu chuẩn đánh giá tốc độ tăng trưởng của nền kinh tế. Chính bởi vậy, việc lãi suất tăng kéo theo đồng USD tăng đã ảnh hưởng không nhỏ tới tín dụng, thị trường hàng hóa, cổ phiếu hay cơ hội đầu tư.

Ngoài ra, khi Fed tăng lãi suất, các dòng tiền từ nhiều quốc gia khác sẽ có xu hướng đổ về Mỹ. Khi ấy, NHTW các nước buộc lòng phải tăng lãi suất theo để giữ cho dòng tiền ở lại với mình.

Có thể kể đến 1 ví dụ đơn giản về sức ảnh hưởng của Fed khi tăng lãi suất. Quyết định của Fed sẽ kéo đồng USD tăng, nhu cầu về đồng Euro sẽ giảm và có thể mất giá.

Các công ty châu Âu có đầu vào nguyên liệu phụ thuộc vào nước ngoài và phải thanh toán bằng USD sẽ phải chi nhiều hơn cho những mặt hàng nhập khẩu này. Và khi ấy, chi phí sản xuất sẽ tăng theo - ảnh hưởng không tốt tới nhiều ngành nghề.

Các thị trường mới nổi “điêu đứng” bởi khoản nợ bằng đồng USD

Dữ liệu mới từ Ngân hàng Thanh toán Quốc tế (Bank for International Settlements) cho thấy tính đến hết quý IV/2022, các khoản nợ bằng đồng USD bên ngoài nước Mỹ đã lên tới con số 13,4 nghìn tỷ USD, trong đó các thị trường mới nổi là 4,24 nghìn tỷ USD.

Vì vậy, khi lãi suất và đồng USD tăng, các quốc gia này sẽ phải đối mặt với tình trạng khoản nợ bằng USD tăng lên và khó có thể kiểm soát hoàn toàn.

Tác động tới trái phiếu kho bạc

Trái phiếu kho bạc Mỹ rất “nhạy cảm” với sự thay đổi lãi suất của Fed.

Trái phiếu kho bạc thường là tài sản không có rủi ro, chính bởi vậy, nếu các thị trường chứng khoán không có tỷ lệ sinh lời cao hơn lợi suất trái phiếu kho bạc Mỹ thì các nhà đầu tư toàn cầu có thể sẽ chuyển hướng sang đất nước này khi có tín hiệu lãi suất tăng - điều này ảnh hưởng “không tốt” tới các quốc gia còn lại.

Lãi suất tín dụng dựa theo lãi suất cơ bản

Khi lãi suất cơ bản tăng, lãi suất tín dụng cũng sẽ tăng. Khoản vay ngân hàng và khoản thế chấp cũng trở nên đắt đỏ. Hầu hết các tổ chức phát hành thẻ tín dụng sẽ thiết lập mức lãi suất thẻ (APR) dựa theo lãi suất cơ bản. Và đa phần các APR của thẻ tín dụng có thể thay đổi, nghĩa là lãi suất mà khách hàng đồng ý trả khi mở thẻ mới có thể dao động dựa trên lãi suất cơ bản.

Ví dụ, nếu APR thẻ tín dụng của khách hàng đang là 18,15% và Fed tăng lãi suất thêm 0,75 điểm phần trăm, thì đơn vị phát hành thẻ tín dụng có thể sẽ tăng APR lên 18,90%.

Lãi suất thế chấp

Thị trường nhà đất đã bùng nổ trong thời kỳ đại dịch khi lãi suất của Fed gần như bằng 0. Hoạt động mua bán nhà mới “nở rộ”. Còn từ gần cuối năm ngoái, Fed đã cố gắng hạ nhiệt nhu cầu của người mua để kiểm soát giá trở lại.

Các đợt tăng lãi suất của Fed nhanh chóng ảnh hưởng tới thị trường nhà ở vì chúng đã đẩy lãi suất thế chấp lên cao. Vào tháng 3/2023, mức lãi suất thế chấp trung bình 30 năm tại Mỹ đã ở mức 6,73% - cao gần gấp đôi so với mức 3,85% của đầu năm 2022. Điều này ảnh hưởng mạnh mẽ tới những người mua nhà, vì vậy nhiều người đã chuyển hướng khiến thị trường nhà cho thuê trở nên “đông đúc”.

Hoạt động chi tiêu của hộ gia đình bị ảnh hưởng

Fed tăng lãi suất, chi phí đi vay tăng lên, đồng nghĩa các khoản thanh toán nhà hoặc các khoản vay mua ô tô trở nên đắt đỏ hơn.

Người tiêu dùng sẽ có xu hướng ít đi ăn ở nhà hàng yêu thích, trì hoãn việc sửa sang nhà cửa hoặc bỏ qua một kỳ nghỉ. Những quyết định đó làm giảm nhu cầu của người tiêu dùng và ảnh hưởng tới nhiều ngành nghề. Nhà hàng có thể cắt giảm giờ làm hay khách sạn đó có thể cắt giảm nhân viên.

Tuyển dụng “đóng cửa”

Khi lãi suất tăng lên, nhu cầu giảm, nhiều doanh nghiệp không còn cách nào để xoay sở với tình hình kinh doanh và buộc phải cắt giảm nhân sự hoặc hạn chế tuyển dụng thêm người mới.

Thực tế, các tập đoàn công nghệ lớn như Meta, Intel, Google,.. đã phải cắt giảm một số vị trí nhất định trong thời gian gần đây. Và không chỉ ở Mỹ, các doanh nghiệp tại các quốc gia khác cũng bùng nổ “làn sóng sa thải”.

Mặc dù chỉ là NHTW của Mỹ nhưng tầm ảnh hưởng và uy tín của Fed khiến thế giới hoàn toàn có cơ sở để tin vào khả năng điều tiết thị trường của họ.

Tổng hợp

.png)