Theo Báo cáo tài chính hợp nhất quý 2/2022 vừa công bố, ACB ghi nhận dòng tiền âm thuần lưu chuyển trong kỳ bị âm nặng và nợ xấu tăng.

Cụ thể, tính đến ngày 30/6/2022, dòng tiền hoạt động kinh doanh của Ngân hàng ACB âm tới 12.569,3 tỷ đồng, so với cùng kỳ năm ngoái vẫn dương 3.573,5 tỷ đồng; Dòng tiền hoạt động đầu tư âm 139,6 tỷ đồng; Dòng tiền tài chính không phát sinh.

Như vậy, kết thúc 6 tháng đầu năm dòng tiền của Ngân hàng ACB âm 12.708,8 tỷ đồng, trong khi nửa năm ngoái vẫn ghi nhận mức dương 3.408,4 tỷ đồng.

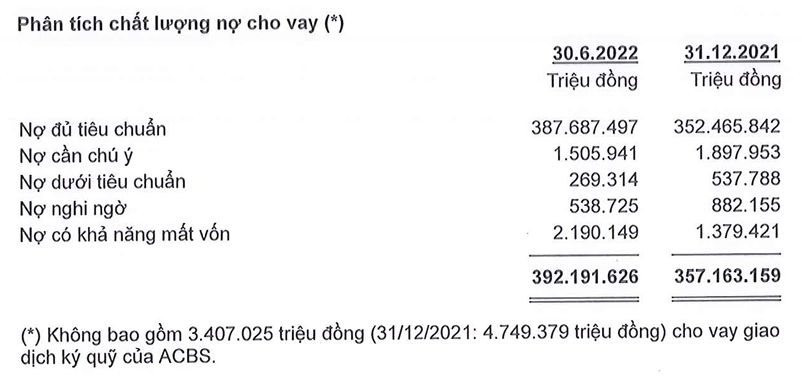

Không những dòng tiền thuần âm nặng, chất lượng nợ vay của Ngân hàng ACB cũng đáng lo ngại khi Nợ có khả năng mất vốn tăng mạnh.

Nợ có khả năng mất vốn của Ngân hàng ACB tăng vọt 58,7% so với hồi đầu năm.

Kết thúc quý 2/2022, tổng nợ xấu nội bảng của Ngân hàng ACB đạt mức 2.998,2 tỷ đồng, tăng 7% so với hồi đầu năm, tăng 28,7% so với cùng kỳ năm ngoái. Trong đó, nợ nhóm 5 (nợ có khả năng mất vốn) đang ở mức 2.190,1 tỷ đồng, tăng vọt 58,7% so với hồi đầu năm, tăng 76,5% so với cùng kỳ, chiếm tới hơn 73% tổng nợ xấu của Ngân hàng ACB.

Nhờ nợ dưới tiêu chuẩn và nợ nghi ngờ giảm mạnh nên tỷ lệ nợ xấu trên dư nợ vay của nhà băng này giảm từ mức 0,78% đầu năm xuống còn 0,76%.

Nợ xấu tăng lên khá cao đặc biệt là nợ có khả năng mất vốn, khiến ngân hàng phải tăng trích lập dự phòng chung hơn 9% (khoảng 236 tỷ đồng) lên mức 2.924 tỷ đồng.

Dù chất lượng nợ vay đáng lo ngại và dòng tiền âm hơn 12.700 tỷ đồng nhưng hoạt động kinh doanh của Ngân hàng ACB ghi nhận mức tăng trưởng khả quan khi lãi thuần đạt 5.606,4 tỷ đồng, tăng 12% so cùng kỳ năm ngoái.

Hoạt động dịch vụ cũng đem về khoản lãi hơn 993 tỷ đồng cho Ngân hàng ACB, tăng 12%. Tuy nhiên, các nguồn thu ngoài lãi lại giảm mạnh so cùng kỳ năm ngoái.

Lãi từ kinh doanh ngoại hối giảm 37,2% xuống mức 145,2 tỷ đồng; Lãi từ mua bán chứng khoán đầu tư giảm tới 59% xuống còn 18,3 tỷ đồng. Đáng chú ý, hoạt động mua bán chứng khoán kinh doanh của Ngân hàng ACB báo lỗ 226,6 tỷ đồng, trong khi cùng kỳ năm ngoái vẫn lãi 91,6 tỷ đồng.

Ở quý 2/2022, chi phí hoạt động Ngân hàng ACB tăng 42,9% so với cùng kỳ lên mức 2.276,3 tỷ đồng. Trong kỳ, Ngân hàng ACB không phải trích lập dự phòng mà còn được hoàn nhập hơn 267 tỷ đồng, trong khi quý 2/2021 nhà băng này phải chi 1.368,2 tỷ đồng để trích lập cho các khoản dự phòng cho vay.

Ngân hàng ACB ghi nhận lợi nhuận sau thuế đạt 3.943,1 tỷ đồng, tăng 52,3% so với cùng kỳ năm 2021.

Lũy kế 6 tháng đầu năm, ACB ghi nhận 13.800 tỷ đồng thu nhập và lãi trước thuế hơn 9.028 tỷ đồng, tăng 42% so với cùng kỳ năm trước.

Tính đến cuối quý 2, tổng tài sản của ACB tăng 3% so với đầu năm, lên mức gần 543.737 tỷ đồng. Tiền gửi khách hàng đạt trên 388.100 tỷ đồng và cho vay khách hàng đạt gần 395.600 tỷ đồng, tăng lần lượt 2,2% và 9,3% so với đầu năm.

Ông Trần Hùng Huy (1978) hiện đang là Chủ tịch Ngân hàng ACB, sở hữu hơn 115,7 triệu cổ phiếu ACB.

Về lãi suất, Ngân hàng ACB quy định mức lãi suất khác nhau với 3 khung tiền gửi là: Dưới 100 triệu đồng, từ 100 – dưới 500 triệu đồng và từ 500 triệu đồng trở lên.

Với số tiền gửi dưới 100 triệu đồng, khách hàng chỉ có thể gửi ngân hàng với thời hạn ngắn 1 - 3 tháng. Trong đó lãi suất tiền gửi áp dụng tại kỳ hạn 1 tháng là 3,95%/năm. Hai kỳ hạn 2 tháng và 3 tháng cùng được nhận lãi suất là 4%/năm.

Với số tiền gửi từ 100 triệu đến dưới 500 triệu đồng, khách hàng có thể nhận lãi suất Ngân hàng ACB từ 4%/năm đến 6,1%/năm tương ứng với các kỳ hạn 1 - 13 tháng.

Khách hàng có khoản tiết kiệm từ 500 triệu đồng trở lên sẽ được áp dụng lãi suất từ 4%/năm đến 6,2%/năm.

.png)