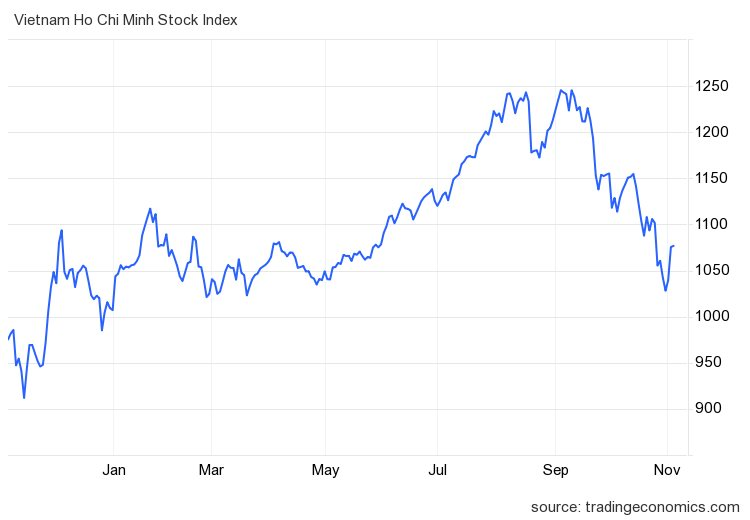

Thị trường chứng khoán Việt Nam trải qua tuần giao dịch khá tích cực khi lực cầu bắt đáy xuất hiện trở lại giúp VN-Index hồi phục. Tuy nhiên, chỉ số chính lại khá giằng co khi tiến tới vùng kháng cự ngắn hạn quanh 1.080-1.085 điểm. Kết tuần 30/10-3/11, VN-Index đóng cửa tại 1.076,78 điểm, tăng 16,2 điểm, tương đương với 1,52% so với tuần trước.

Đa số các chuyên gia đều đồng thuận xu hướng hồi phục sẽ tiếp diễn trong ngắn hạn, nhưng sẽ xảy ra rung lắc tại ngưỡng kháng cự. Thêm vào đó, dù thị trường cũng đã xuất hiện một số tín hiệu cân bằng, song vẫn còn tiềm ẩn một số rủi ro mà nhà đầu tư cần quan tâm.

Nhiều cổ phiếu chiết khấu 20-30% mở ra cơ hội cho nhà đầu tư

Ông Nguyễn Anh Khoa - Trưởng phòng Phân tích và Nghiên cứu Chứng khoán Agriseco

Sau động thái giữ nguyên lãi suất điều hành của FED, lợi suất trái phiếu chính phủ 10 năm của Mỹ đã giảm từ mức gần 4,94% xuống còn 4,58%, đồng thời nhiều TTCK trên thế giới hồi phục trong đó có Việt Nam.

Hiện nay, TTCK vẫn đang tồn tại các yếu tố rủi ro cả trong nước và thế giới mà nhà đầu tư cần quan tâm. Trước tiên, cặp tỷ giá USD/VND tiếp tục neo cao bởi chênh lệch lãi suất giữa VND-USD gây áp lực lên dòng vốn ngoại. Dù vậy, diễn biến tỷ giá đã có dấu hiệu bình ổn trở lại sau động thái phát hành tín phiếu của NHNN giúp lãi suất liên ngân hàng tăng lên và giảm áp lực lên tỷ giá. Chỉ số DXY cũng đã hạ nhiệt khi FED dừng tăng lãi suất trong cuộc họp gần nhất vào đầu tháng 11 nhờ các số liệu lạm phát của Mỹ đã khả quan hơn.

Về lạm phát, CPI tháng 10 tăng 3,59% so với cùng kỳ, tính chung 10 tháng đầu năm, CPI tăng 3,2% so với cùng kỳ và vẫn đang nằm trong mục tiêu dưới 4,5% của Chính phủ. Tuy nhiên, CPI cũng đang có xu hướng tăng nhanh trong các tháng gần đây do áp lực từ sự tăng giá của một số loại hàng hóa như giá lương thực thực phẩm, giá xăng dầu.

Ông Khoa cho rằng lạm phát ở thời điểm hiện tại vẫn đang trong tầm kiểm soát và chưa có nhiều áp lực tới chính sách tiền tệ và TTCK. Tuy nhiên cần phải lưu ý giai đoạn cuối năm nhu cầu và giá cả của một số loại hàng hóa trong nước thường có xu hướng tăng cao, cùng với đó là việc giá dầu thế giới tăng cũng sẽ tạo áp lực lên lạm phát ở trong nước.

Ngoài ra, những thách thức đối với thị trường hiện tại có thể đến từ các yếu tố trên thị trường quốc tế. Tình hình vĩ mô thế giới đang diễn biến khá phức tạp, FED duy trì mặt bằng lãi suất cao, áp lực suy thoái ở nhiều quốc gia, cạnh tranh chiến lược giữa các nước hay mới đây nhất là cuộc xung đột giữa Israel và Hamas. Những yếu tố này có thể ảnh hưởng tiêu cực đến kinh tế toàn cầu nói chung và TTCK nói riêng. Tác động từ vĩ mô thế giới có thể ảnh hưởng lớn đến hoạt động sản xuất, xuất khẩu của Việt Nam khi nước ta có nền kinh tế với độ mở lớn và tham gia ngày càng sâu trong chuỗi cung ứng toàn cầu.

Thị trường có nhịp phục hồi ngắn hạn khi lực cầu bắt đáy trở lại tại vùng quá bán 1.020 điểm vào giữa tuần. Tuy nhiên điểm đáng chú ý là thanh khoản không có nhiều cải thiện do giá đang vận động tương đối lỏng lẻo. "Khi thị trường phục hồi quá nhanh mà không có thanh khoản làm bộ đệm, lúc giảm cũng sẽ gây sốc tương tự. Vì vậy, tôi cho rằng trong tuần sau, VN-Index có thể tiếp tục đà phục hồi nhưng sẽ xảy ra rung lắc tại vùng 1.080-1.100 điểm khi nhà đầu tư sẵn sàng bán hàng bắt đáy T+ có lãi trong tuần", vị chuyên gia đưa ra dự báo.

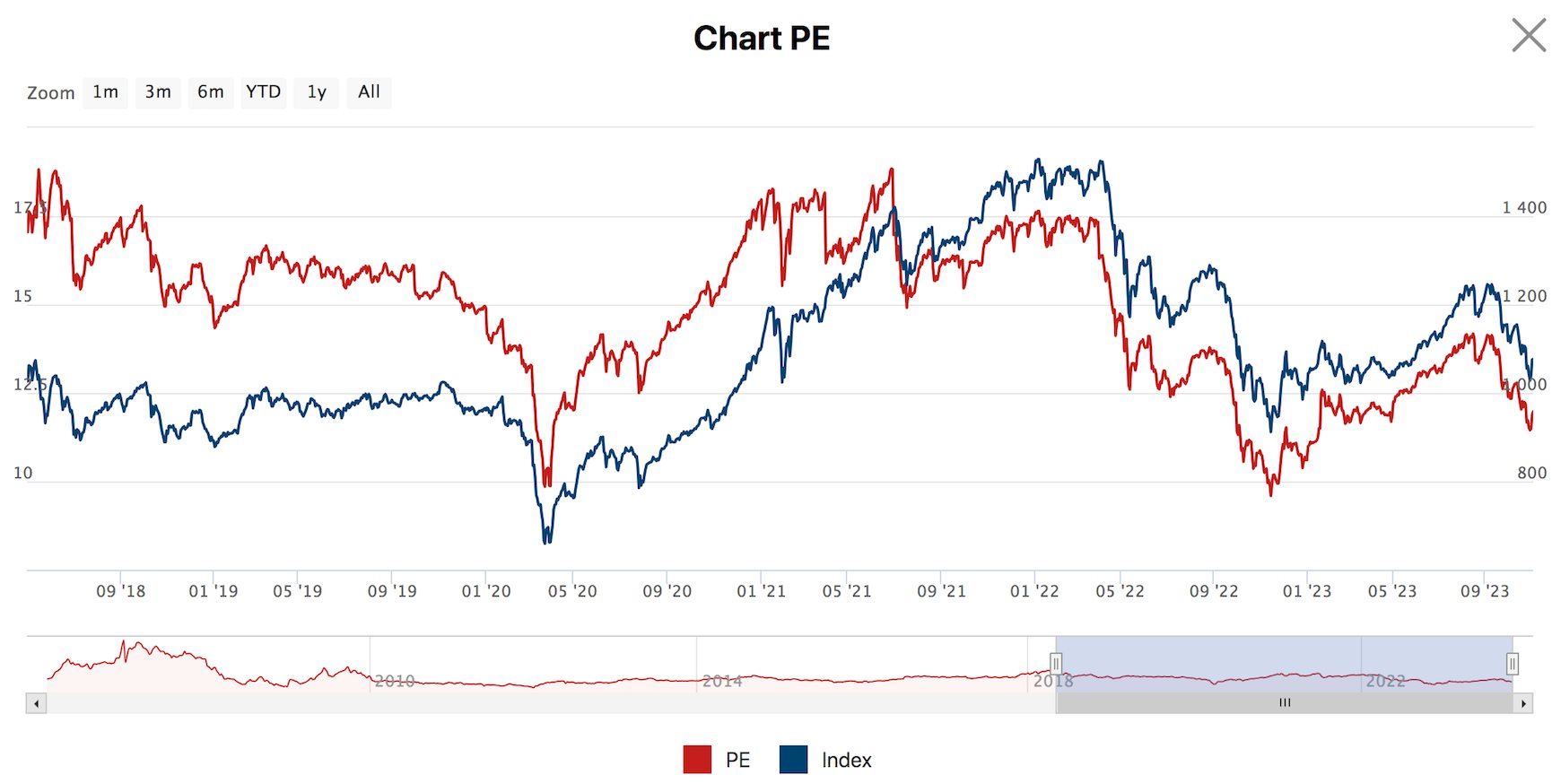

Dù vậy, thị trường vẫn đang ở vùng định giá tương đối hấp dẫn, đồng thời nhiều cổ phiếu đã chiết khấu 20-30% mở ra cơ hội cho nhà đầu tư. Kỳ vọng trong thời gian tới, VN-Index có thể tìm được điểm cân bằng quanh vùng 1.080 – 1.100 điểm trước khi dòng tiền lớn quay trở lại giúp thị trường hình thành xu hướng mới.

Sau nhịp giảm giá 2 tháng vừa qua, VN-Index đã hình thành một kênh giảm giá trong ngắn hạn. Biên độ giá cho nhịp này có thể sẽ quanh vùng 1.010-1.090 điểm. Do nhịp hồi phục trong tuần diễn ra tương đối nhanh nên phần biên an toàn giảm đi tương đối đáng kể, vì vậy cơ hội để giải ngân bắt đáy T+ đã không còn. Trong tuần tới, nhà đầu tư không nên FOMO mua đẩy giá trong các nhịp tăng mạnh để hạn chế rủi ro thị trường đảo chiều do gặp áp lực bán của lượng cung cổ phiếu bắt đáy T+ đã có lãi bán ra.

Thời điểm để giải ngân phù hợp là khi thị trường tìm được điểm cân bằng trước khi hình thành xu hướng tăng mới. Ưu tiên giải ngân đối với nhóm các cổ phiếu bluechip mà giá bị ảnh hưởng và giảm theo thị trường chung trong khi nội tại và tiềm năng tăng trưởng của doanh nghiệp không có gì thay đổi.

Theo đó, chuyên gia Agriseco khuyến nghị nhà đầu tư có thể quan tâm đến 1 số chủ đề đầu tư cho giai đoạn cuối năm 2023 và tầm nhìn 2024 như (1) Sự khởi sắc trở lại của nhóm ngành xuất khẩu; (2) Động lực từ thúc đẩy giải ngân đầu tư công; (3) Câu chuyện hưởng lợi về giá hàng hóa như ngóm ngành mía đường, thép và (4) Một số nhóm vốn hóa lớn, có beta cao thu hút dòng tiền sau mỗi nhịp giảm mạnh như nhóm chứng khoán, bất động sản.

Nhà đầu tư chậm chân vẫn còn cơ hội "lên tàu"

Ông Ngô Minh Đức, Founder Công ty Cổ phần Đầu tư tài chính LCTV

Theo góc nhìn của ông Đức, thị trường đã tạo đáy vào phiên ngày 1/11 và 2/11, đây là những tín hiệu tích cực cho thấy chu kỳ giá xuống trong giai đoạn Bear trap ( bẫy giảm giá ) kéo dài gần 3 tháng qua đã kết thúc.

Sau giai đoạn Bẫy giảm giá, thị trường được dự báo bước vào pha Tăng giá chính hưởng lợi từ sự phục hồi và tăng trưởng của một chu kỳ kinh tế tiếp theo kéo dài 3 năm (2024 – 2026). Quan sát BCTC quý 3/2023 của các DN và nền kinh tế, vị chuyên gia cho rằng giai đoạn hiện tại là vùng trũng nhất, sau 2024 nền kinh tế sẽ lấy lại dần sự tăng tốc và có thể trở lại mức tăng trưởng GDP cao trên 7% vào năm 2026.

Bên cạnh đó, một số yếu tố chính cản trở sự tăng giá của thị trường đã giảm nhiệt, như việc FED quyết định không tăng lãi suất trong tháng 11/2023 và có thể cũng sẽ nới lỏng các chính sách tiền tệ sau đó, khiến cho chỉ số DJ và SP500 tăng mạnh phiên cuối tuần, cùng với LSTP 10y của Mỹ và VN đều giảm mạnh, chỉ số DXY giảm về 105,2.

Xét từ mức đỉnh của VN-Index là 1.250, nhiều cổ phiếu đã có mức chiết khấu 35% đến 50% kể từ đỉnh, cộng thêm áp lực bán ròng của khối ngoại cũng giảm bớt, ông Đức nhận định rủi ro đã được chiết khấu gần hết. Thậm chí, khi cổ phiếu quay trở lại vùng định giá hấp dẫn, dòng tiền ETF quay trở lại, nhà đầu tư đã chứng kiến nhiều tổ chức và nước ngoài mua ròng lại trong phiên 1/11.

Mặc dù cơ hội tốt nhất để mua vào khi đáy Bear Trap đã lộ diện đã qua, nhưng thị trường không đi lên dựng đứng với góc tăng mạnh ngay. Vị chuyên gia LCTV cho biết những nhà đầu tư chậm chân vẫn còn cơ hội vào giữa tuần sau khi hàng bắt đáy giá rẻ về. Tâm lý chốt lời ngắn hạn có thể rơi vào thứ 3 hoặc thứ 4 tuần tới, khiến chỉ số chính và các cổ phiếu có 1-2 phiên giảm tạo đáy 2 ở khu vực 1.055 -1.060 điểm. Ông Đức đánh giá đây là cơ hội để nhà đầu tư mua vào tăng tỷ trọng cổ phiếu với tầm nhìn cho giai đoạn 2024-2025.

Mặt khác, định giá cổ phiếu sẽ trở nên hấp dẫn nếu lãi suất tiết kiệm thấp dưới 5%/năm và LSTP 10y thấp dưới 2,8% được duy trì trong thời gian dài và không bị đảo ngược trở lại. Với mức LSTP 10y của Việt Nam đạt đỉnh 3,2% trong ngày 29/10, định giá VN-Index hợp lý ở 1.020-1.040 điểm. Nhưng trong kịch bản LSTP 10y hiện đã giảm dưới 3% và có thể giảm về mức 2,5% trước đó VN-Index trong năm 2024 hoàn toàn có thể vượt trên 1.250 điểm là mức cao nhất của tháng 9/2023.

Tỷ giá hạ nhiệt, thị trường sẽ bước vào một nhịp phục hồi rõ nét

Ông Đinh Quang Hinh, Trưởng Bộ phận vĩ mô và Chiến lược thị trường VNDirect

Tại cuộc họp của Uỷ ban thị trường (FOMC), Fed đã quyết định giữ nguyên lãi suất điều hành như thị trường kỳ vọng. Đồng thời, Chủ tịch Fed cũng bày tỏ quan điểm thận trọng khi lợi suất trái phiếu chính phủ (TPCP) Mỹ tăng vọt, qua đó thúc đẩy kỳ vọng Fed sẽ ngừng tăng lãi suất trong các cuộc họp tiếp theo.

Thông tin này ngay lập tức đã được nhà đầu tư phản ứng tích cực. Lực cầu mua giá thấp đổ vào thị trường đã khiến các chỉ số chứng khoán Việt Nam phục hồi trong những phiên cuối tuần.

Theo chuyên gia VNDirect, những thông tin hỗ trợ xuất hiện gần đây sẽ cải thiện tâm lý thị trường và thúc đẩy đà phục hồi của các chỉ số chứng khoán. Cụ thể, lợi suất TPCP Mỹ và chỉ số DXY quay đầu giảm mạnh sau động thái “ôn hòa hơn” về chính sách tiền tệ của Fed sẽ giúp hạ nhiệt áp lực tỷ giá trong nước. Điều này có thể cải thiện dư địa chính sách tiền tệ của NHNN trong những tháng cuối năm cũng như tâm lý của các nhà đầu tư.

Có thể thấy nhịp giảm điểm mạnh vừa qua của thị trường có xúc tác không nhỏ đến từ áp lực tỷ giá, do đó khi tỷ giá hạ nhiệt, thị trường có thể bước vào một nhịp phục hồi rõ nét.

Đồng thời, sau nhịp điều chỉnh kéo dài, ông Hinh cho rằng định giá của thị trường chứng khoán đã về mức hấp dẫn. Mức chiết khấu định giá theo P/B của VN-Index đã về gần tương đương mức đáy trung hạn thời điểm tháng 11 năm 2022 và đáy COVID-19.

Do đó, đây là thời điểm tốt để các nhà đầu tư trung và dài hạn bắt đầu tích lũy cổ phiếu cho năm 2024. Những cổ phiếu có tiềm năng bao gồm: (1) Nhóm cổ phiếu hưởng lợi từ câu chuyện xuất khẩu phục hồi; (2) Nhóm cổ phiếu đầu tư công; (3) Một số cổ phiếu nhóm bất động sản có tình hình tài chính lành mạnh sẽ bứt phá trong giai đoạn tới khi nhóm dự luật (sửa đổi) liên quan tới ngành Bất Động Sản chính thức được Quốc hội thông qua và có hiệu lực.

Tuy nhiên, các nhà đầu tư lưu ý: (1) Không sử dụng đòn bẩy ký quỹ để giải ngân cổ phiếu trong trung và dài hạn, (2) Không đầu tư tập trung một cổ phiếu hoặc một nhóm ngành duy nhất, (3) Tránh đầu tư một khoản tiền lớn vào một thời điểm, các nhà đầu tư có thể chia khoản đầu tư dài hạn thành nhiều phần và giải ngân từ từ hoặc áp dụng phương pháp giải ngân theo kiểu tích sản.

.jpeg)