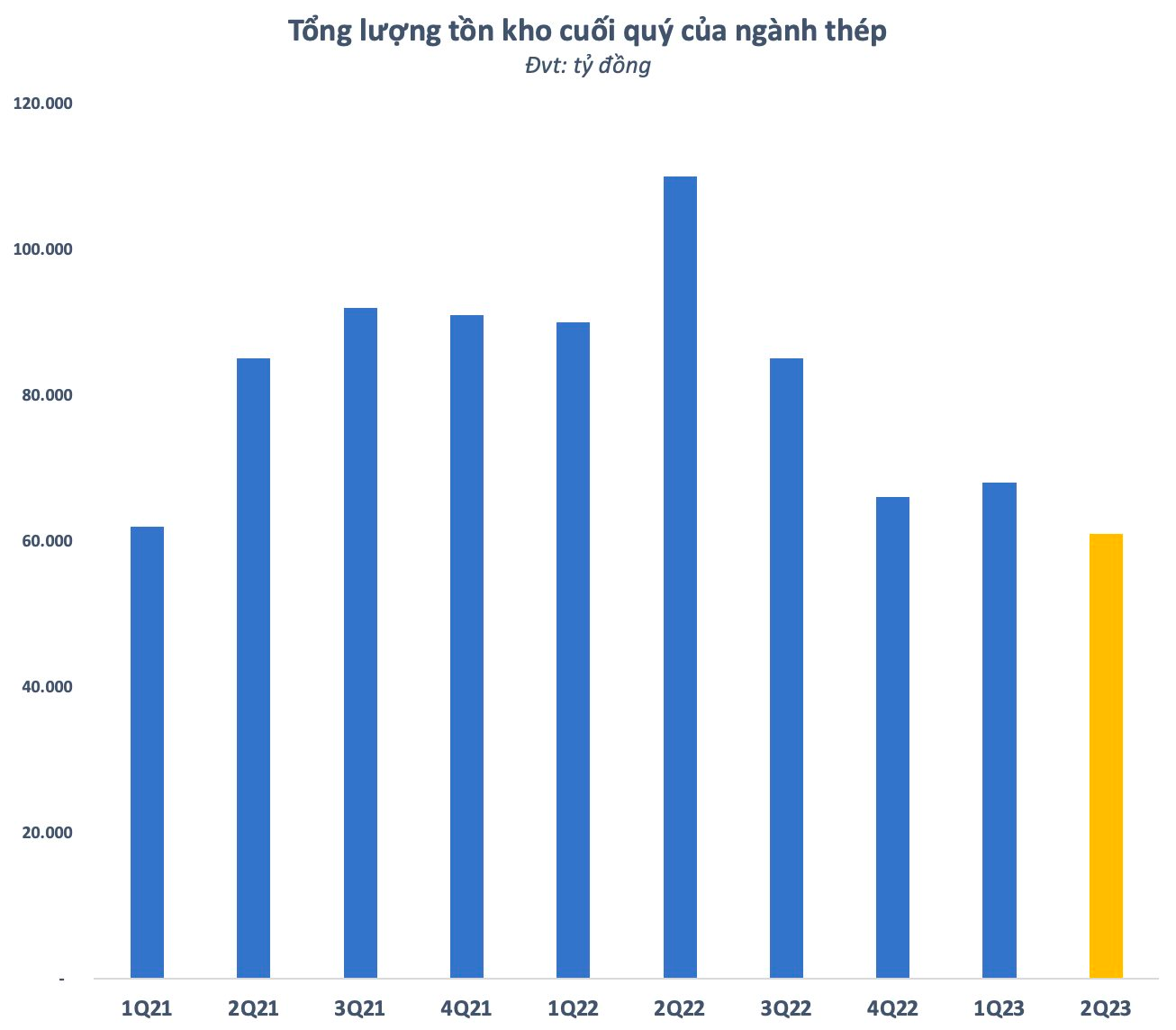

Sau một quý tăng nhẹ, tồn kho toàn ngành thép đã quay đầu sụt giảm khá mạnh trong quý 2 vừa qua. Theo ước tính, tổng lượng tồn kho (đã bao gồm dự phòng giảm giá) của các doanh nghiệp thép trên sàn chứng khoán cuối quý 2 có giá trị vào khoảng 61.000 tỷ đồng, giảm 7.000 tỷ so với thời điểm cuối quý 1.

Con số trên tương đương với giá trị tồn kho toàn ngành tại thời điểm cuối quý 1/2021 và là mức thấp nhất trong vòng 9 quý. So với đỉnh một năm trước, tổng giá trị hàng tồn kho của các doanh nghiệp thép đã giảm khoảng 50.000 tỷ đồng.

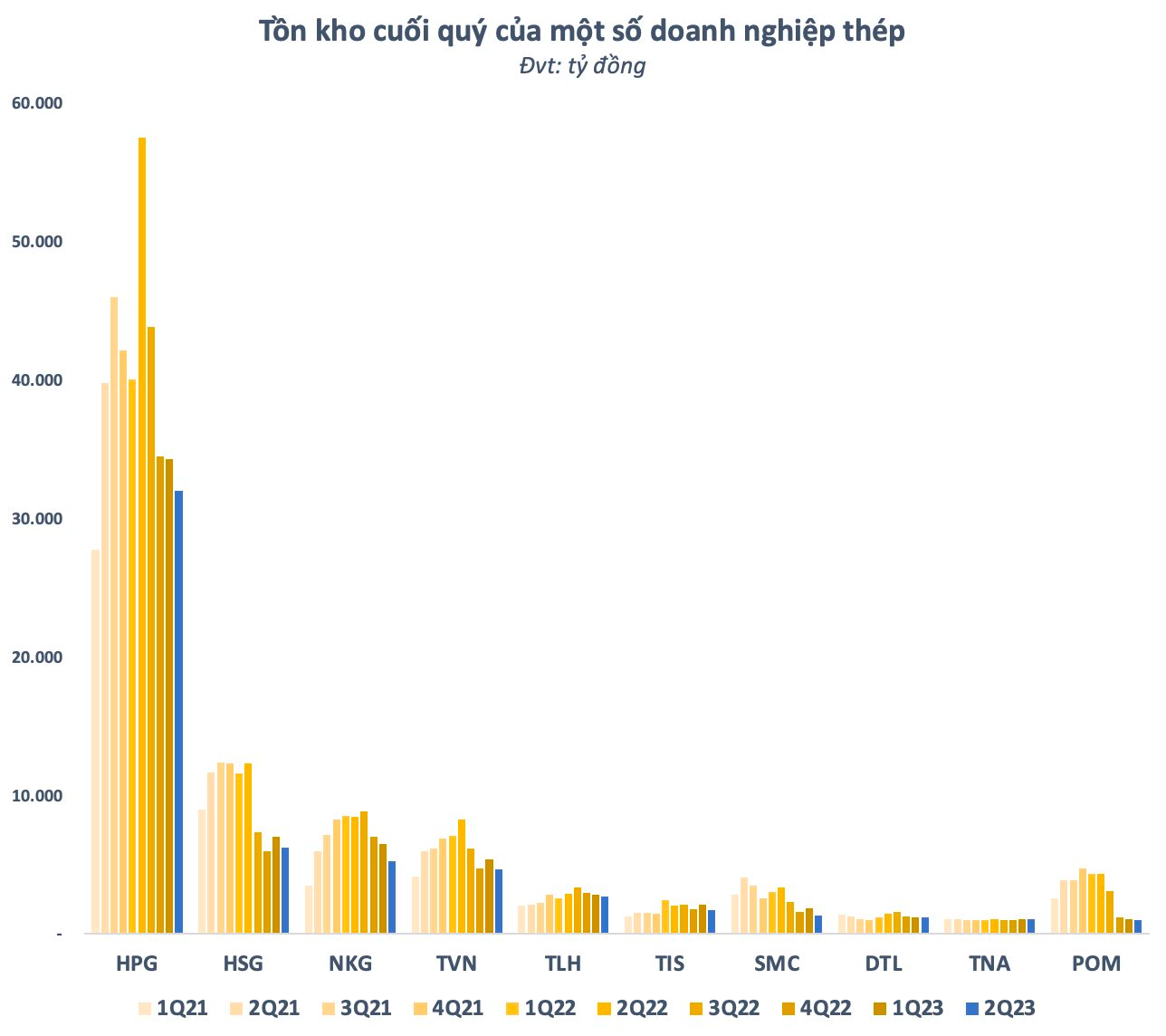

Nhìn chung, đa phần các doanh nghiệp thép đều xả kho khá mạnh trong quý vừa qua. Hòa Phát (HPG) và Thép Nam Kim (NKG) là 2 doanh nghiệp có lượng tồn kho giảm mạnh nhất trong quý 2, với giá trị lần lượt 2.300 tỷ và 1.250 tỷ đồng. Những cái tên còn lại cũng đều ghi nhận giá trị tồn kho giảm hàng trăm tỷ so với cuối quý 1.

Thời điểm 30/6, tồn kho của Hòa Phát chiếm đến hơn một nửa tổng lượng tồn kho toàn ngành, với giá trị 32.000 tỷ đồng (đã trích lập dự phòng giảm giá 259 tỷ đồng). Đây là giá trị tồn kho thấp nhất tại thời điểm cuối quý của doanh nghiệp đầu ngành thép kể từ quý 1/2021. Xếp sau về giá trị tồn kho vào cuối quý 2 vừa qua lần lượt là Hoa Sen Group, Thép Nam Kim, VNSteel, Thép Tiến Lên, Tisco, Thép SMC…

Xu hướng giá không thuận lợi

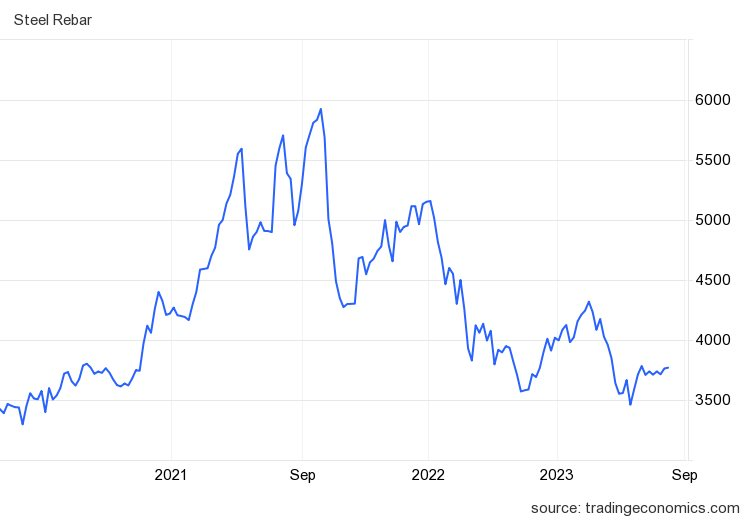

Tồn kho ngành thép giảm mạnh trong bối cảnh giá thép thế giới có xu hướng giảm mạnh và có thời điểm rơi xuống mức thấp nhất 3 năm vào cuối tháng 5. Mặc dù hồi phục trở lại trong tháng 6 nhưng giá thép thanh vằn tại Trung Quốc vẫn ghi nhận mức giảm hơn 10% nếu tính chung trong quý 2.

Theo thông tin từ Hiệp hội Thép Việt Nam (VSA), nhu cầu thép yếu tại hầu hết khu vực trên thế giới và tâm lý tiêu cực đã tác động đến giá bán thép thành phẩm. Xu hướng giảm giá thép trên phạm vi toàn cầu càng được củng cố thêm khi các doanh nghiệp thép Trung Quốc đang tìm cách đẩy mạnh xuất khẩu với tốc độ giá giảm nhanh để cạnh tranh.

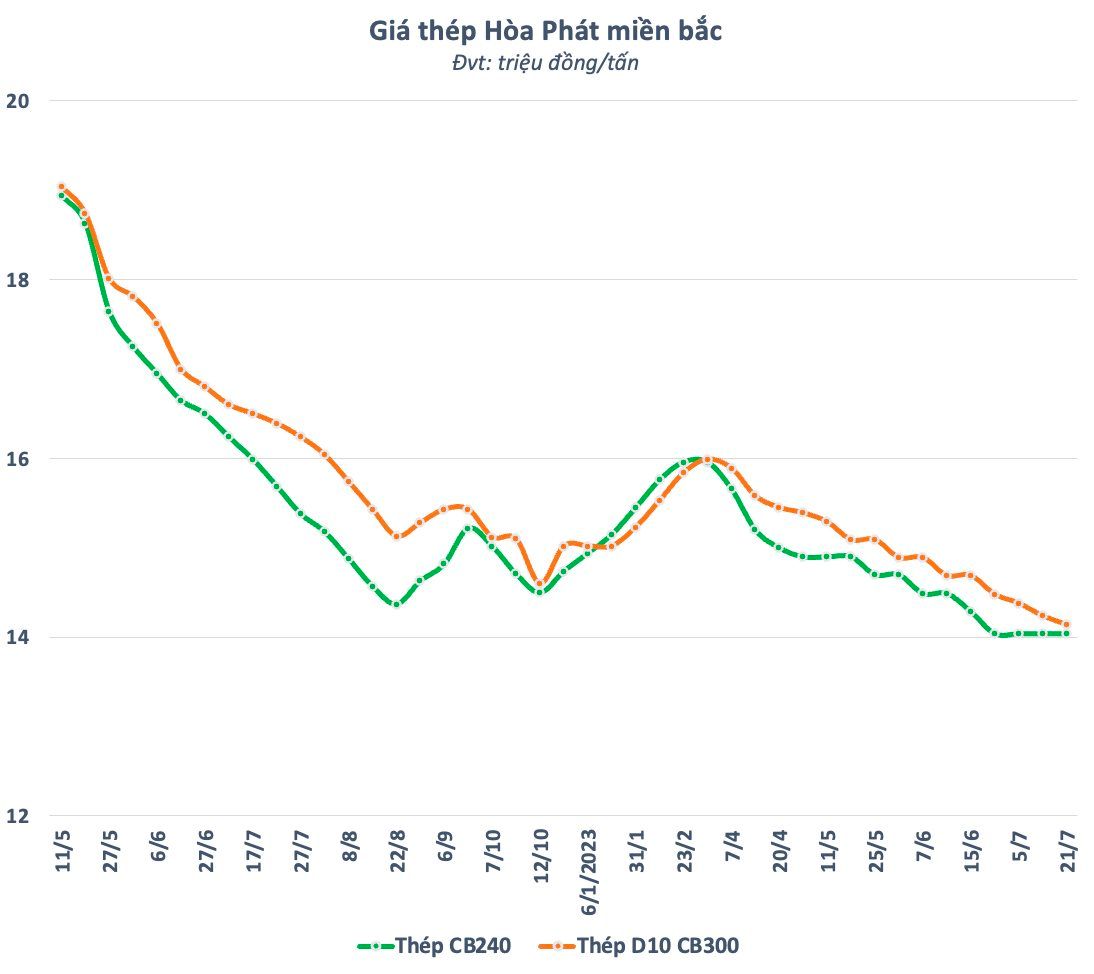

Tại thị trường trong nước, giá một số loại thép cũng đã liên tiếp sụt giảm thời gian qua. Giá thép D10 CB300 của Hòa Phát thậm chí đã trải qua 15 lần điều chỉnh giảm liên tiếp với mức giảm gần 2 triệu đồng/tấn. Xu hướng giảm giá thép phần nào phản ánh nhu cầu tiêu thụ suy yếu trong nước do thị trường bất động sản vẫn ảm đạm.

Theo VSA, nhu cầu tiêu thụ thép xây dựng trong nước yếu nên các nhà máy cạnh tranh liên tục, điều chỉnh giá bán giảm dần. Bên cạnh đó, thị trường bất động sản chưa có tín hiệu khả quan trở lại, một vài dự án nhà ở xã hội cũng mới được triển khai chưa nhiều.

Lợi nhuận phân hoá, quá trình hồi phục còn nhiều thách thức

Xu hướng giảm của giá thép đã khiến bức tranh lợi nhuận ngành thép trong quý 2 trở nên ảm đạm hơn. Nhiều doanh nghiệp lại lỗ nặng như VNSteel, Thép SMC, Pomina,… Hoa Sen Group có lãi nhưng lợi nhuận quý 3 niên độ tài chính 2022-23 (quý 2/2023) đã “bốc hơi” 95% so với cùng kỳ năm ngoái và thấp hơn 94% so với quý trước. Hòa Phát và Thép Nam Kim báo lãi cao hơn so với quý trước nhưng vẫn giảm lần lượt 64% và 38% so với quý 2/2022.

.png)

Trước đó, nhiều lãnh đạo doanh nghiệp đã nhận định ngành thép đã đi qua giai đoạn khó khăn nhất. Nhiều bên cũng đãrục rịch mở lại lò cao, nâng năng suất đón đầu sự phục hồi.

Theo KBSV, Hòa Phát đã hoạt động 6/7 lò luyện thép, bao gồm: 3 lò BOF tại Hải Dương, 3 lò BOF tại Dung Quất và 1 lò EAF tại Hưng Yên, với công suất hoạt động ước đạt 85% tổng công suất thiết kế. CTCK này nhận định Hòa Phát sẽ dần mở lại lò cao cuối cùng tại Dung Quất trong quý 3 này khi thị trường thép đang trong quá trình hồi phục.

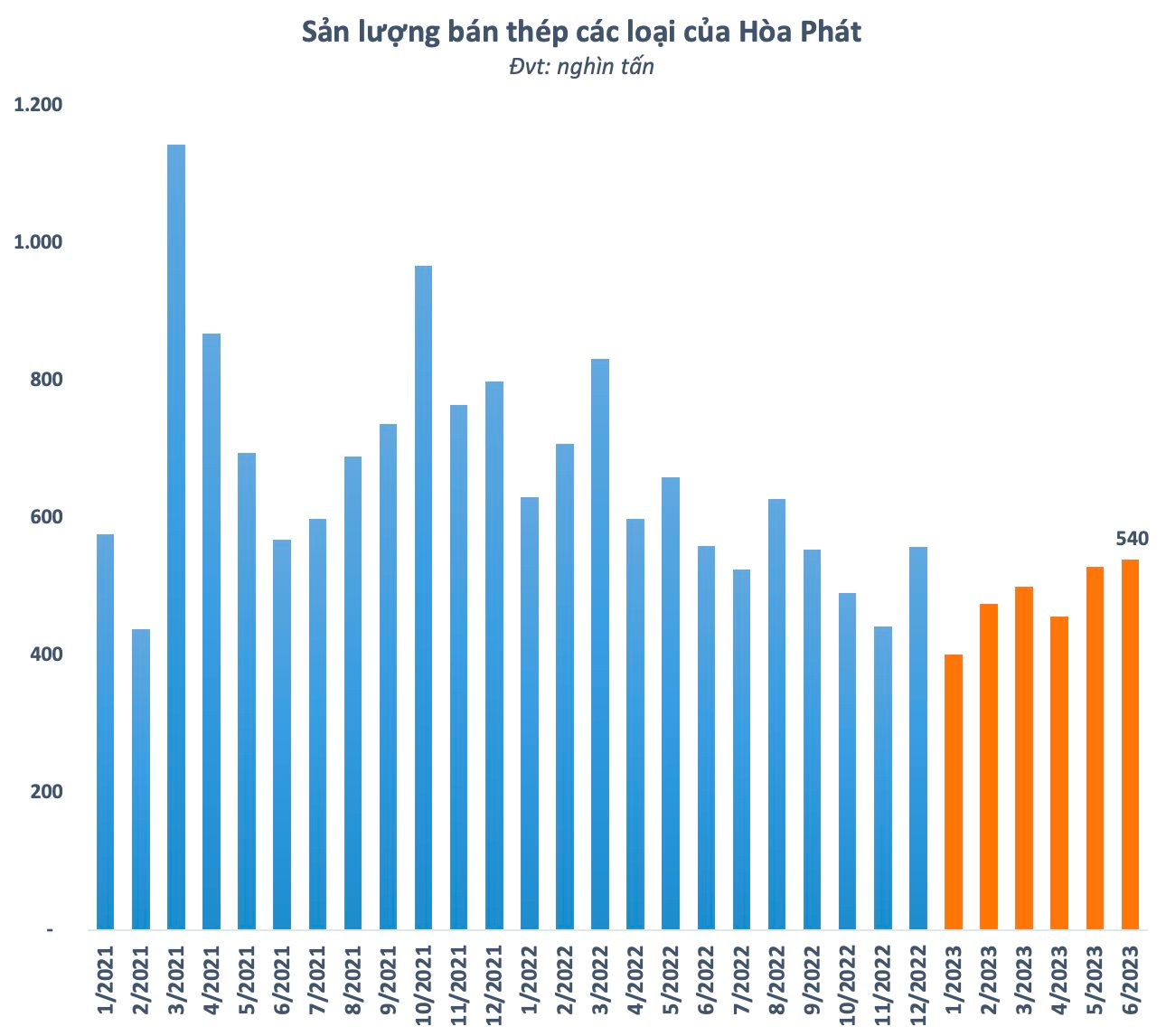

Tuy nhiên, thực tế không thực sự thuận lợi nhu kỳ vọng khi nhu cầu tiêu thụ thép trong nước vẫn còn yếu. Riêng với Hòa Phát, sản lượng bán các sản phẩm thép (thép xây dựng, thép cuộn cán nóng và phôi thép) trong tháng 6 đạt 540.000 tấn, giảm 4% so với cùng kỳ năm ngoái. Dù là mức cao nhất từ đầu năm nhưng sản lượng bán thép của tập đoàn này vẫn thấp hơn so với tháng 12/2022.

Theo BVSC, tiêu thụ nội địa vẫn đang ở mức thấp do ngành bất động sản vẫn đang gặp khó khăn khiến nhu cầu xây dựng, tiêu thụ thép bị suy giảm. Thép tiêu thụ nội địa gần 80% là thép xây dựng và HRC, còn lại là tôn mạ và ống thép. CTCK này dự báo tiêu thụ thép xây dựng nội địa 2023 sẽ đạt 7,7 triệu tấn, giảm 8% so với 2022.

Trong khi đó, thị trường xuất khẩu cũng chưa thực sự khả quan. HRC và tôn mạ hiện chiếm khoảng 80% sản lượng thép xuất khẩu, còn lại là thép xây dựng và ống thép. Theo dự báo của BVSC, tiêu thụ thép tại các khu vực quốc gia phát triển giảm mạnh khiến sản lượng thép xuất khẩu của Việt Nam bị suy giảm trong năm 2022.

Đánh giá về triển vọng ngành thép thời gian tới, BVSC cho rằng phải đến giai đoạn 2023-2024, nhu cầu tiêu thụ thép mới hồi phục đáng kể và giúp biên lợi nhuận của các doanh nghiệp trong ngành cải thiện. Tuy nhiên, mức hồi phục này sẽ không quá lớn và chưa quay lại mức biên lợi nhuận trung bình.

.png)

.png)

.png)

.png)