Tại cuộc họp mới đây ngày 20-21/09/2022, Ủy ban Thị trường Mở Liên bang (FOMC) đã quyết định tăng lãi suất điều hành thêm 75 điểm cơ bản lên biên độ mới từ 3,0% đến 3,25%. FED cũng đã đưa ra quan điểm có phần “diều hâu” hơn về việc thắt chặt chính sách tiền tệ, theo đó các quan chức FED dự báo lãi suất điều hành có thể tăng lên mức 4,25-4,5% vào cuối năm 2022 (tương đồng với kỳ vọng của thị trường trước khi cuộc họp diễn ra) và 4,5-4,75% vào cuối năm 2023 (cao hơn khoảng 25 điểm cơ bản so với kỳ vọng của thị trường trước khi cuộc họp diễn ra).

Tỷ giá USD/VND lên mức cao nhất lịch sử

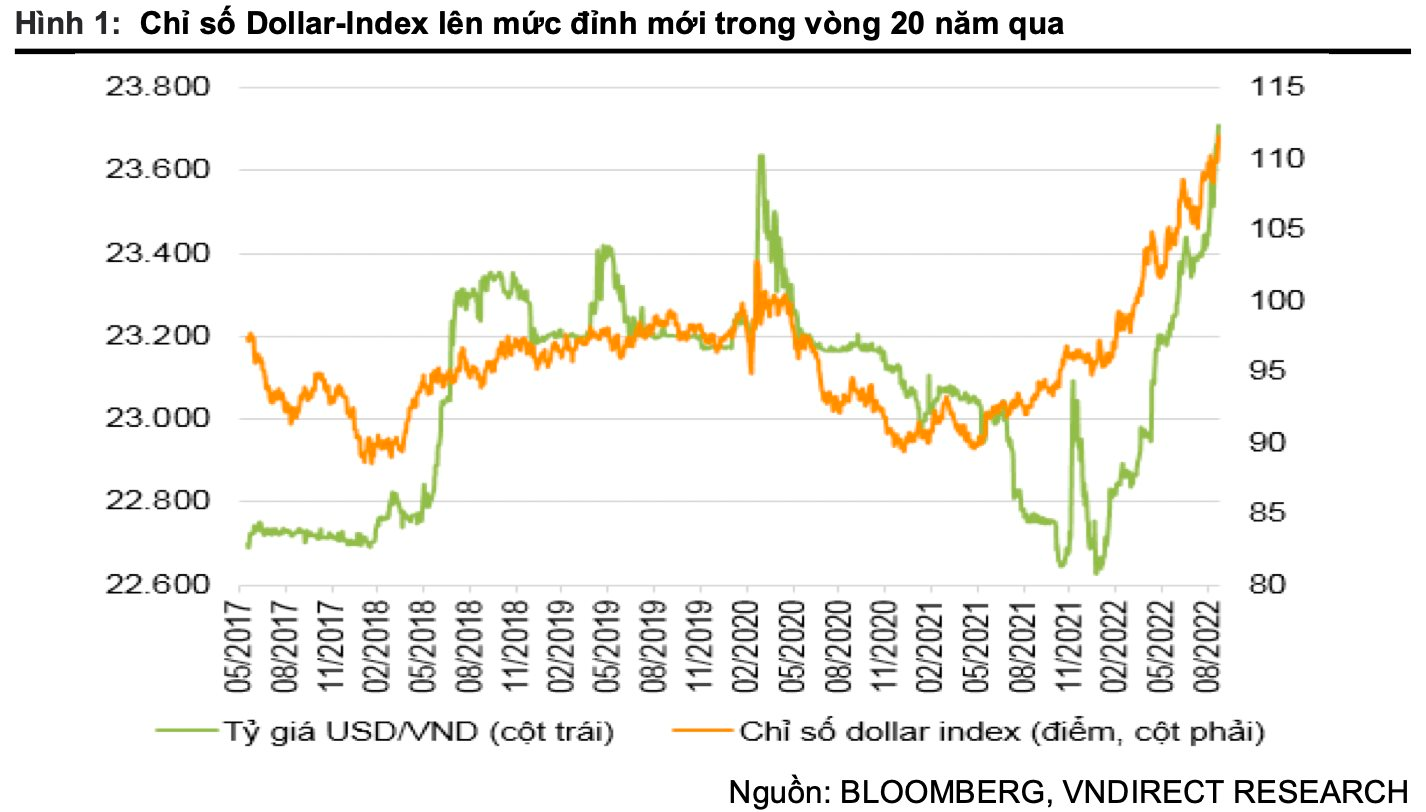

Trong báo cáo mới cập nhật, Chứng khoán VNDirect cho rằng tỷ giá hối đoái của Việt Nam sẽ tiếp tục chịu áp lực trong những tháng cuối năm 2022. Nguyên nhân do đồng USD neo ở mức cao trong bối cảnh FED duy trì lộ trình tăng lãi suất. Tại thời điểm ngày 21/9, chỉ số đô la đạt 110,6 điểm, tăng gần 16% so với cùng kỳ năm ngoái. USD mạnh hơn khiến tỷ giá USD/VND trên thị trường liên ngân hàng đã tăng khoảng 3,8% lên 23.688 đồng - mức cao nhất lịch sử. Trong khi đó, tỷ giá trung tâm do NHNN ấn định cho cặp tỷ giá USD/VND ở mức 23.316, tăng 0,7% so với cuối năm 2021 và tỷ giá USD/VND trên thị trường tự do tăng khoảng 2,7% kể từ đầu năm 2022.

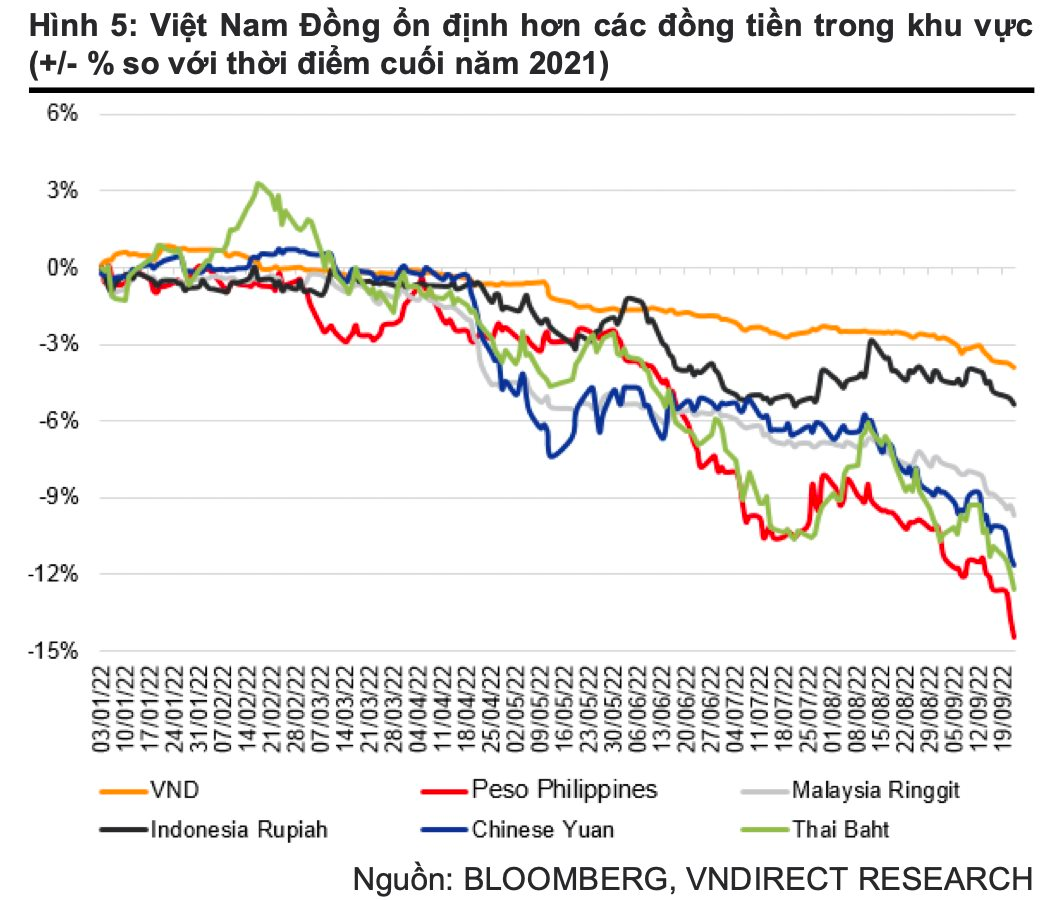

Tuy nhiên, so với các đồng tiền trong khu vực, VNDirect đánh giá Việt Nam Đồng vẫn là một trong những đồng tiền ổn định nhất khi mà kể từ đầu năm 2022 hầu hết các loại tiền tệ trong khu vực đã giảm hơn 5% so với USD.

Dù vậy, VNDirect vẫn nhận thấy những yếu tố hỗ trợ tỷ giá, bao gồm dòng vốn FDI mạnh hơn, thặng dư thương mại cải thiện (dự báo đạt khoảng 8,9 tỷ USD trong năm 2022), thặng dư cán cân thanh toán, dự trữ ngoại hối đạt ngưỡng an toàn (tương đương 3,3 tháng nhập khẩu). Tựu chung, đội ngũ phân tích của VNDirect dự báo, đồng VND có thể mất giá khoảng 3,5 đến 4,0% so với đồng USD trong năm 2022.

Sang tới năm 2023, kỳ vọng áp lực lên tỷ giá hối đoái của Việt Nam sẽ hạ nhiệt đáng kể. VNDirect dự báo VND sẽ tăng giá so với USD trong năm 2023 do Fed chuyển từ "thắt chặt chính sách tiền tệ" sang "bình thường hóa chính sách" trong năm tới, (2) lãi suất USD giảm nhẹ trong nửa cuối năm 2023, (3) lãi suất VND duy trì xu hướng tăng trong năm 2023 và (4) bộ đệm tốt từ thặng dư thương mại và cán cân thanh toán, dự trữ ngoại hối cải thiện trong năm 2023.

Rủi ro hiện hữu đối với các doanh nghiệp sử dụng nợ vay lớn bằng USD

Theo VNDirect, biến động bất lợi của tỷ giá hối đoái và lãi suất đồng USD tăng cao làm gia tăng chi phí đối với những doanh nghiệp có cơ cấu nợ lớn bằng đồng USD. Tuy vậy, mức độ ảnh hưởng sẽ có sự khác biệt giữa hình thức trả lãi (lãi suất cố định hay lãi suất thả nổi) và kỳ hạn khoản vay (ngắn hạn hay dài hạn).

Đối với hình thức trả lãi, VNDirect cho rằng những doanh nghiệp có khoản vay bằng đồng USD dù với lãi vay cố định hay thả nổi đều phải chịu áp lực tăng chi phí lãi vay và lỗ tỷ giá vì ảnh hưởng bất lợi của biến động tỷ giá và lãi vay đồng USD.

Trong đó, những doanh nghiệp có khoản vay USD với lãi suất cố định sẽ chịu áp lực gia tăng chi phí lãi vay và lỗ tỷ giá khi đánh lại giá trị khoản vay do tác động của tỷ giá. Cụ thể, đồng USD mạnh lên sẽ kéo theo chi phi lãi vay lẫn giá trị nợ gốc đều sẽ tăng lên khi quy ra tiền VND. Thêm vào đó, những doanh nghiệp sử dụng khoản vay USD với lãi suất thả nổi sẽ chịu áp lực lớn hơn những khoản vay có lãi suất cố định. Nguyên do là vì ngoài chịu tác động về tỷ giá lên chi phí lãi và nợ gốc, khoản vay thả nổi sẽ còn chịu thêm áp lực tăng chi phí lãi vay khi lãi suất khoản vay bằng đồng USD tăng lên do FED thắt chặt chính sách tiền tệ.

Đối với thời hạn trả lãi, báo cáo cho rằng những doanh nghiệp có tỷ trọng nợ vay ngắn hạn lớn sẽ bị tác động tiêu cực hơn những doanh nghiệp có tỷ trọng nợ vay dài hạn lớn. FED với quan điểm “diều hâu” hơn về thắt chặt chính sách tiền tệ, sẽ gây ra áp lực lớn lên tỷ giá hối đoái, khiến cho giá trị các khoản vay ngắn hạn gia tăng về nợ gốc, gây ra những rủi ro về dòng tiền khi doanh nghiệp phải xoay sở để trả nợ gốc và chi phí lãi vay. Hơn nữa, khi khoản nợ vay ngắn hạn này đáo hạn, khả năng cao doanh nghiệp sẽ phải vay mới với lãi suất cao hơn để duy trì hoạt động sản xuất kinh doanh, từ đó cũng làm gia tăng chi phí lãi vay.

Ngược lại, những DN có tỷ trọng cao khoản vay USD dài hạn theo VNDirect sẽ chưa phải đối diện với việc đáo hạn nợ gốc. Tuy nhiên, biến động bất lợi của tỷ giá cũng sẽ khiến cho các doanh nghiệp này phải đánh giá lại khoản vay và ghi nhận lỗ kế toán trên báo cáo kết quả kinh doanh, cũng như gia tăng chi phí lãi vay. Tuy nhiên, trong dài hạn, những khoản nợ vay USD dài hạn sẽ bớt rủi ro hơn do kỳ vọng áp lực tỷ giá có thể hạ nhiệt và đồng VND sẽ tăng giá so với USD trong năm 2023.

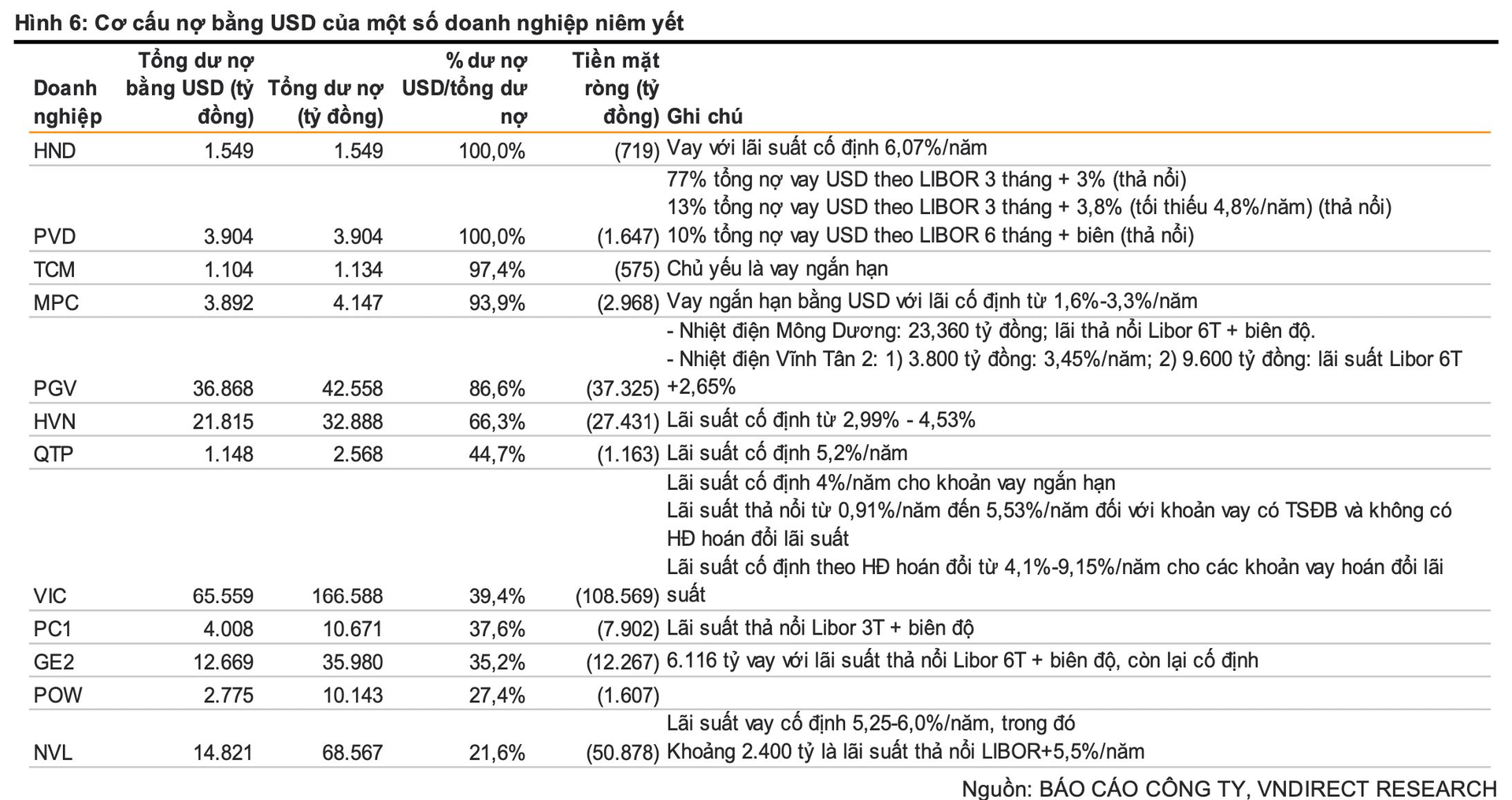

VNDirect thống kê các doanh nghiệp niêm yết về cơ cấu nợ bằng USD, trong đó Vingroup (VIC) đang có tổng dư nợ bằng USD lên tới 65.559 tỷ đồng trên tổng số gần 166.600 tỷ đồng dư nợ, tương ứng chiếm 39,4%. Đây là những khoản nợ với lãi suất cố định 4%/năm cho khoản vay ngắn hạn; lãi suất thả nổi từ 0,91%/năm đến 5,53%/năm đối với khoản vay có TSĐB và không có HĐ hoán đổi lãi suất; và lãi suất cố định theo HĐ hoán đổi từ 4,1%-9,15%/năm cho các khoản vay hoán đổi lãi suất. Ngoài ra, VIC đang có hơn 108.500 tỷ đồng tiền ròng.

Ngoài ra, PGV cũng là cái tên nổi bật với tổng dư nợ bằng đồng USD chiếm gần 87% tổng dư nợ, con số cụ thể đạt xấp xỉ 38.900 tỷ đồng. Trong đó, Nhiệt điện Mông Dương nợ bằng USD là 23.360 tỷ đồng; lãi thả nổi Libor 6T + biên độ; Nhiệt điện Vĩnh Tân dư nợ bằng USD 3.800 tỷ đồng với 3,45%/năm và dư nợ bằng USD 9.600 tỷ đồng với lãi suất Libor 6T 2,65%.

Một cái tên khác thuộc ngành dầu khí là PVD hiện có 100% dư nợ đều bằng đồng USD, giá trị hơn 3.900 tỷ đồng. Theo VNDirect, 77% tổng nợ vay USD theo LIBOR 3 tháng + 3% (thả nổi); 13% tổng nợ vay USD theo LIBOR 3 tháng + 3,8% (tối thiếu 4,8%/năm) (thả nổi) và 10% tổng nợ vay USD theo LIBOR 6 tháng + biên (thả nổi).

.png)

.png)

.png)