Lợi nhuận của ngành ngân hàng đã giảm tốc rõ rệt trong quý I/2023 với nhiều nguồn thu ngoài lãi sụt giảm so với cùng kỳ 2022. Thống kê từ báo cáo chính của 27 ngân hàng trên sàn chứng khoán cho thấy, tổng thu nhập hoạt động trong quý I đạt gần 140.400 tỷ đồng, tăng 4,7% so với cùng kỳ. Trong đó, thu nhập ngoài lãi giảm hơn 21% xuống còn hơn 28.200 tỷ đồng.

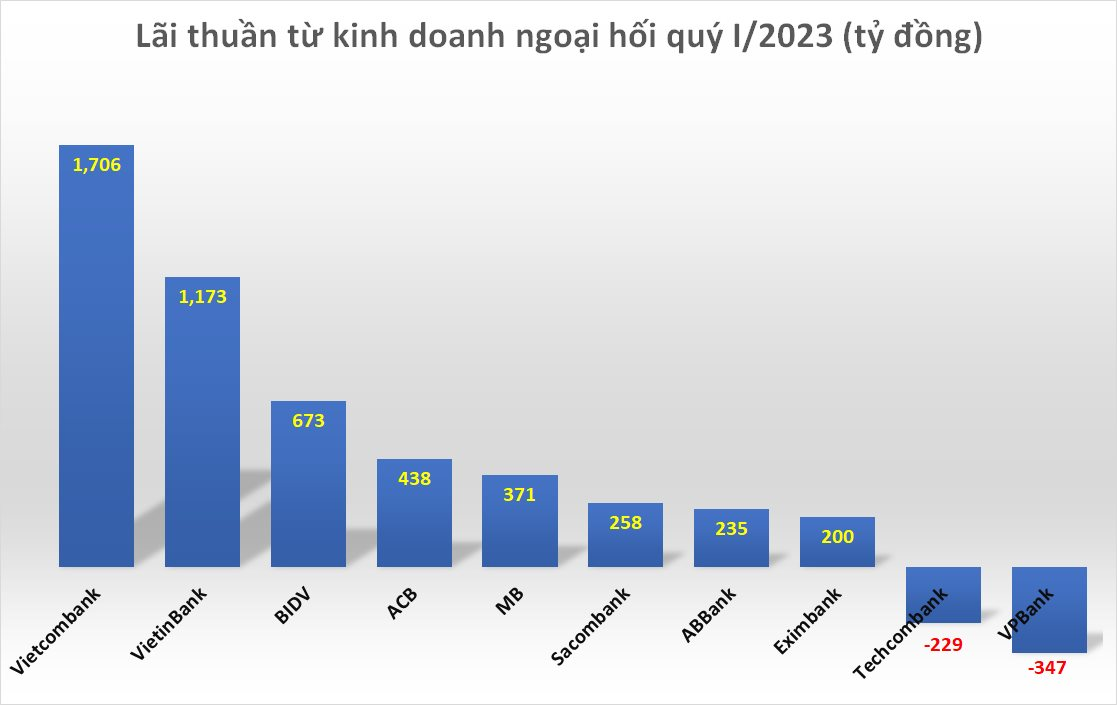

Đi ngược xu hướng với các khoản thu nhập ngoài lãi khác, kinh doanh ngoại hối vẫn thể hiện phong độ tốt khi mang về gần 5.200 tỷ đồng lãi thuần cho các ngân hàng, tăng 12,4% so với cùng kỳ năm trước - gấp gần 3 lần tốc độ tăng trưởng của tổng thu nhập hoạt động.

Chiếm phần lớn lợi nhuận và là động lực tăng trưởng chính của mảng này đến từ nhóm Big3 (VietinBank, Vietcombank và BIDV). Cụ thể, trong quý I, nhóm này ghi nhận 3.552 tỷ đồng lãi thuần từ kinh doanh ngoại hối, tăng 21,6% so với cùng kỳ và chiếm 68,7% tổng lãi thuần toàn ngành.

Trong đó, Vietcombank tiếp tục dẫn đầu khi thu về 1.706 tỷ đồng, tăng 12,1% và chiếm 1/3 tổng lãi thuần toàn ngành; VietinBank đạt 1.173 tỷ đồng, tăng 49,6% và chiếm 22,7% tổng lãi thuần toàn ngành; BIDV đạt 673 tỷ đồng, tăng 15,1% và chiếm 13% lãi thuần toàn ngành.

Ở chiều ngược lại, các ngân hàng tư nhân lớn lại có nguồn thu khá khiêm tốn trong mảng kinh doanh ngoại hối này, thậm chí nhiều nhà băng ghi nhận lỗ như ACB (438 tỷ đồng), MB(371 tỷ đồng), Techcombank (-229 tỷ đồng), VPBank (-347 tỷ đồng)

Việc khối ngân hàng thương mại nhà nước áp đảo về nguồn thu từ kinh doanh ngoại hối không phải là chuyện mới. Trong năm 2022, nhóm Big4 (Vietcombank, VietinBank, BIDV và Agribank) đã thu về hơn 15.300 tỷ đồng lãi thuần từ mảng kinh doanh ngoại hối, tăng trưởng 59% và chiếm trên 72% tổng lợi nhuận toàn ngành. Tương tự, năm 2021 và 2020, nhóm này cũng ghi nhận khoản lãi thuần lần lượt 9.600 tỷ và 8.600 tỷ từ kinh doanh ngoại hối, chiếm 63,6% và 67,4% tổng lãi thuần toàn ngành.

Lợi nhuận từ kinh doanh ngoại hối của Vietcombank, VietinBank, BIDV và Agribank vượt trội so với toàn ngành là điều có thể hiểu được do thế mạnh vốn có của nhóm này trong mảng kinh doanh đối ngoại với mạng lưới giao dịch bao phủ rộng ở cả trong nước và nước ngoài, đi cùng yếu tố “nhà nước” trong hoạt động kinh doanh.

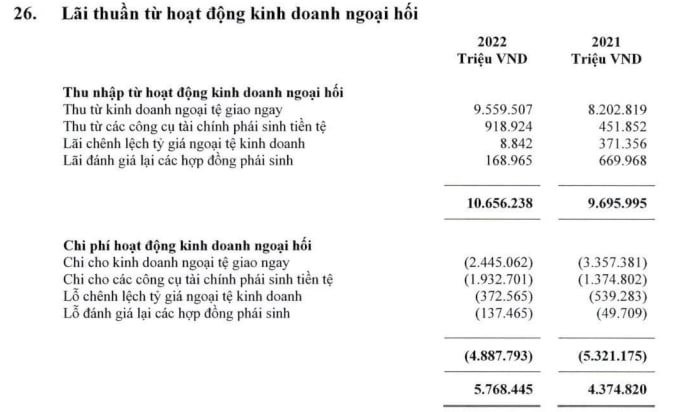

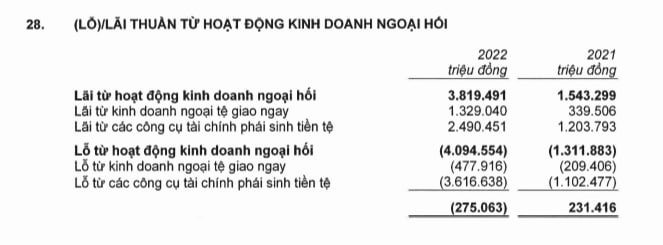

Bên cạnh đó, trọng tâm của mảng kinh doanh ngoại hối tại nhóm Big4 là hoạt động mua bán ngoại tệ giao ngay, không phải phái sinh tiền tệ như các ngân hàng tư nhân. Đây là hoạt động có lợi nhuận ổn định, khi nguồn thu nhập đến từ chênh lệch giữa giá mua – giá bán giao ngay luôn được duy trì ở một mức biên xác định.

Đơn cử, nghiệp vụ giao ngay mang về cho Vietcombank 85% doanh thu và phải bù lỗ cho các hoạt động phái sinh trong năm 2022; tương tự kinh doanh ngoại tệ giao ngay cũng là nguồn thu chính trong mảng ngoại hối của VietinBank và BIDV. Trong khi đó, Techcombank chỉ thu về khoản lãi hơn 850 tỷ từ kinh doanh ngoại tệ giao ngay năm 2022 nhưng lỗ tới 1.120 tỷ từ hoạt động phái sinh; VPBank cũng lỗ 1.250 tỷ từ phái sinh tiền tệ và chỉ lãi 653 tỷ từ hoạt động giao ngay.

Thực tế, với chênh lệch giá mua và giá bán USD niêm yết thường xuyên duy trì trong khoảng 300 - 400 đồng/USD, các ngân hàng quốc doanh luôn có được nguồn thu lớn và ổn định từ hoạt động kinh doanh ngoại hối khi quy mô giao dịch tại đây lên tới hàng chục tỷ USD mỗi năm.

Bên cạnh đó, lợi nhuận từ kinh doanh ngoại tệ còn đến từ hoạt động mua - bán USD giữa các ngân hàng với Ngân hàng Nhà nước (NHNN).

Điển hình như năm 2022, giá USD bán ra tại các ngân hàng thương mại luôn cao hơn hẳn so với giá bán USD can thiệp của NHNN. Đặc biệt trong nửa cuối năm 2022, mức chênh lệch giữa giá bán USD tại ngân hàng và Sở Giao dịch NHNN thậm chí lên tới 150 – 200 đồng/USD. Điều này có nghĩa, các ngân hàng chỉ cần mua USD từ NHNN và bán lại cho khách hàng thì mức lãi thuần cũng lên đến cả trăm đồng/USD.

Trong khi đó, ước tính NHNN đã bán cho các ngân hàng hơn 20 tỷ USD trong năm 2022 để ổn định thị trường. Con số này cùng với mức chênh lệch giá bán nói trên đã giúp các ngân hàng lãi lớn từ kinh doanh ngoại tệ.

Bước sang quý I/2023, NHNN thường xuyên duy trì giá mua USD tại Sở Giao dịch cao hơn 100 – 200 đồng/USD so với giá mua USD mà các ngân hàng áp dụng cho khách hàng. Với diễn biến này, các ngân hàng chỉ cần mua USD từ khách hàng và bán lại cho NHNN thì mức lãi thuần cũng lên đến cả trăm tỷ đồng khi từ đầu năm đến nay, Nhà điều hành đã mua vào hơn 6 tỷ USD thông qua các nhà băng.

.png)

.png)

.jpg)