Tập đoàn Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HoSE: BCM) vừa hoàn tất phát hành 6.600 trái phiếu mã BCM12503 trong hai ngày 10–11/11/2025, thu về 660 tỷ đồng. Trái phiếu có kỳ hạn 3 năm, mệnh giá 100 triệu đồng và dự kiến đáo hạn vào 10/11/2028. Đây là một phần trong kế hoạch phát hành tối đa 2.000 tỷ đồng trái phiếu riêng lẻ trong quý 4 nhằm cơ cấu nợ và bổ sung vốn cho các dự án.

Theo doanh nghiệp, số tiền thu được sẽ được ưu tiên dùng để tái cơ cấu tài chính và góp vốn vào các công ty liên kết đang triển khai các dự án khu công nghiệp – đô thị. Trước đó, HĐQT đã phê duyệt phát hành tối đa 5 đợt trái phiếu trong nước, loại không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm.

.png)

Song song hoạt động huy động vốn, Becamex IDC tiếp tục tăng tỷ lệ sở hữu tại công ty con khi ngày 22/10 đã chi khoảng 1.253 tỷ đồng để mua hơn 125,3 triệu cổ phiếu trong đợt chào bán của Becamex IJC, nâng sở hữu lên 49,76%.

Kết quả kinh doanh quý 3/2025 cho thấy doanh thu thuần đạt hơn 828 tỷ đồng, giảm 33% so với cùng kỳ do thị trường bất động sản tiếp tục trầm lắng. Dù vậy, lợi nhuận từ công ty liên doanh, liên kết tăng mạnh lên gần 530 tỷ đồng, gấp hơn hai lần cùng kỳ. Chi phí tài chính, bán hàng và quản lý giảm khoảng 9% còn hơn 640 tỷ đồng, giúp Becamex ghi nhận lợi nhuận ròng gần 416 tỷ đồng, tăng 21%.

Lũy kế 9 tháng, doanh thu đạt 5.574,5 tỷ đồng, tăng 74,5%. Lợi nhuận sau thuế đạt 2.268,9 tỷ đồng, tăng 195%, trong đó lợi nhuận thuộc công ty mẹ đạt 2.249,6 tỷ đồng, gấp hơn ba lần cùng kỳ. Động lực tăng trưởng chủ yếu đến từ mảng khu công nghiệp và lợi nhuận từ VSIP, BW.

Tại ngày 30/9, tổng tài sản của Becamex IDC đạt 58.182 tỷ đồng; nợ phải trả giảm còn 36.094 tỷ đồng; vốn chủ sở hữu đạt 22.087 tỷ đồng.

Tuy nhiên áp lực đáo hạn vẫn lớn khi tổng nợ ngắn hạn và nợ dài hạn đến hạn trả trong kỳ ở mức hơn 7.410 tỷ đồng, trong đó vay ngắn hạn ngân hàng chiếm hơn 4.260 tỷ đồng, chủ yếu tại BIDV Bình Dương và VietinBank Đồng Nai.

Khoản vay dài hạn đến hạn trả gần 945 tỷ đồng liên quan đến VPBank, MSB, ACB, VIB và CCB. Đồng thời, nhóm trái phiếu doanh nghiệp dài hạn đến hạn trả lên gần 2.000 tỷ đồng, đa phần do SmartInvest phân phối.

Trong bối cảnh áp lực nợ lớn, việc phát hành thành công 660 tỷ đồng trái phiếu được xem là động thái quan trọng hỗ trợ thanh khoản và giảm rủi ro dòng tiền của Becamex IDC trong giai đoạn cuối 2025 – đầu 2026.

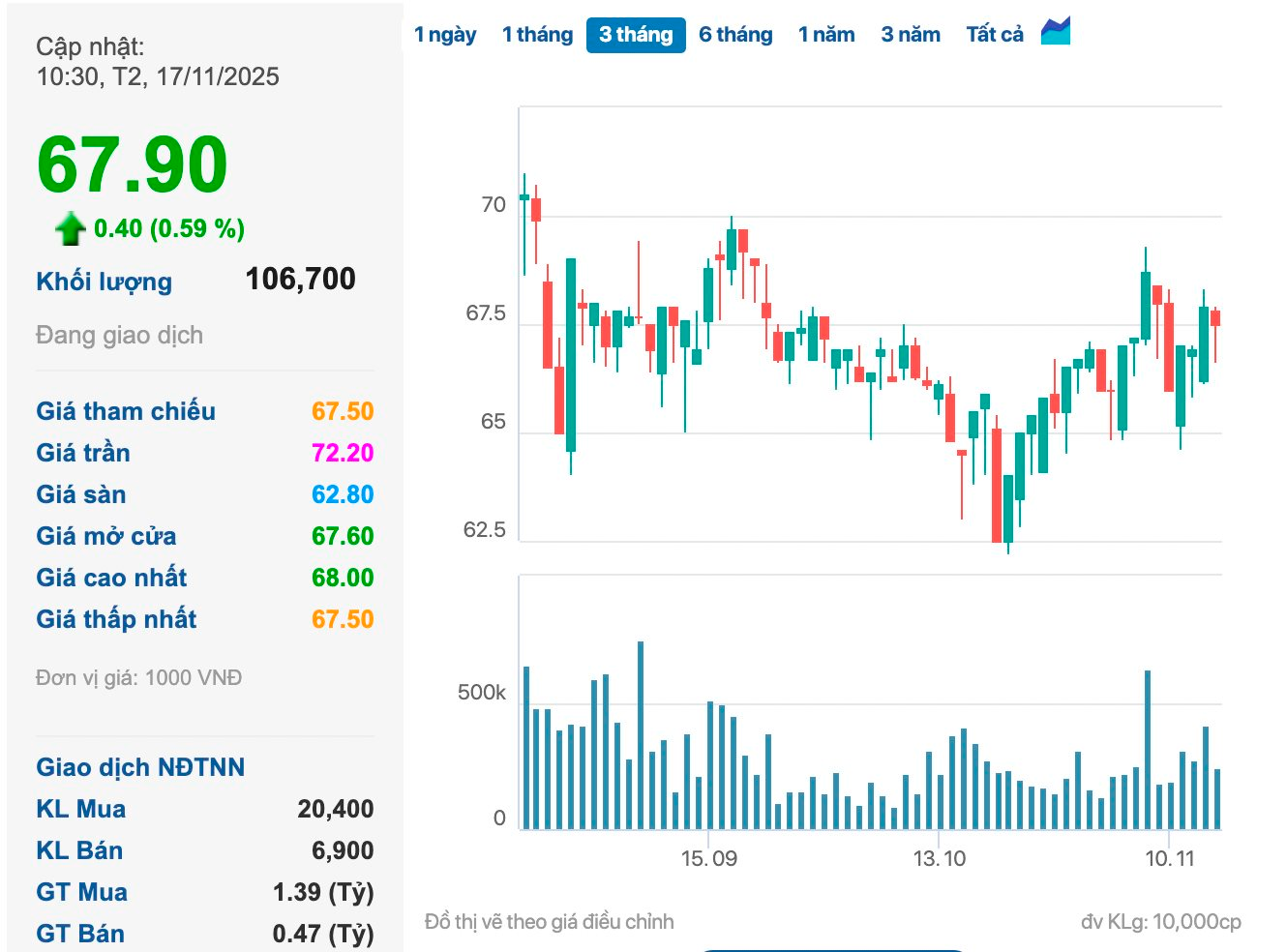

Trên thị trường chứng khoán, cổ phiếu BCM mở phiên sáng 17/11 ở mức 67.900 đồng/cổ phiếu, tăng 0,59% so với phiên trước, đưa vốn hoá Becamex IDC lên hơn 70.276 tỷ đồng.