Giá phân bón thế giới 2026 dự báo duy trì mặt bằng hiện tại

Trong năm 2025, giá urea thế giới duy trì trên ngưỡng 400 USD/năm. Báo cáo mới nhất ngành phân bón của Chứng khoán MB (MBS) đưa ra ước tính giá urea 2026 sẽ duy trì mặt bằng hiện tại bởi cung cầu không có quá nhiều biến động.

Nguồn cung phân bón toàn cầu năm 2026 được dự báo tiếp tục ổn định hơn giai đoạn 2022–2024 nhờ công suất mới đi vào hoạt động và sự tái cấu trúc luồng thương mại giữa các khu vực.

Đối với nhóm phân nitrogen (phân urea), mức cung được cải thiện nhờ một số dự án mới và tái khởi động tại Mỹ Latin, Trung Đông và Nga, trong đó đáng chú ý là các nhà máy nitrogen tại Brazil sau khi Petrobras quay lại thị trường, giúp giảm nhu cầu nhập khẩu khu vực.

Phosphate và potash (2 nguyên liệu thêm vào để sản xuất phân NPK) duy trì nguồn cung dồi dào từ Bắc Phi, Nga và Canada, trong khi Trung Quốc có khả năng nới lỏng dần kiểm soát xuất khẩu nếu giá nội địa ổn định. Tuy nhiên, cung phân bón vẫn chịu rủi ro từ chi phí khí tự nhiên tại châu Âu, chính sách thương mại (thuế/phí môi trường, lệnh hạn chế xuất khẩu), và rủi ro địa chính trị tác động lên logistics và thương mại toàn cầu.

Trong khi đó, MBS dự báo nhu cầu phân bón sẽ tiếp tục phục hồi nhẹ trong năm 2026. Nhu cầu gia tăng chủ yếu đến từ Nam Á, Đông Nam Á và Nam Mỹ - những khu vực có hoạt động canh tác thương mại lớn, sử dụng phân bón ở quy mô cao và đang tăng cường diện tích gieo trồng để đáp ứng an ninh lương thực. Tuy nhiên, cầu không tăng mạnh vì nông dân vẫn thận trọng trong bối cảnh giá phân cao kéo dài, lợi nhuận canh tác bị thu hẹp, và xu hướng tối ưu hóa liều lượng theo các chương trình canh tác bền vững ở châu Âu và Bắc Mỹ.

World Bank và các tổ chức phân tích kỳ vọng giá điều chỉnh khi công suất nitrogen mới tại Trung Đông, Mỹ Latin và Nga đi vào vận hành, trong khi nhu cầu chỉ phục hồi vừa phải. Mức giảm giá vẫn phụ thuộc lớn vào diễn biến giá khí tự nhiên. Trong kịch bản cơ sở, giá urea dự kiến dao động quanh 400–450 USD/tấn, với biên độ hẹp.

Nhìn chung, giá urea nội địa năm 2026 sẽ đi ngang hoặc giảm nhẹ, biến động thấp nhờ tự chủ nguồn cung (DCM, DPM), trong khi DAP và NPK co giãn mạnh hơn do phụ thuộc nguyên liệu nhập khẩu.

Chính sách thuế VAT đầu ra có hiệu lực chính thức từ 01/07/2025, theo đó phân bón thành phẩm chịu mức thuế VAT đầu ra 5%. Như vậy, theo công thức, đối với chi phí thuế cuối cùng sẽ được khấu trừ khoản VAT đầu vào khi thu mua nguyên vật liệu, khoản hoàn thuế này sẽ giúp doanh nghiệp phân bón nội địa tiết giảm chi phí so với trước đây. Từ đó tăng sức cạnh tranh với các doanh nghiệp phân bón quốc tế.

Xuất khẩu trở thành điểm sáng mới

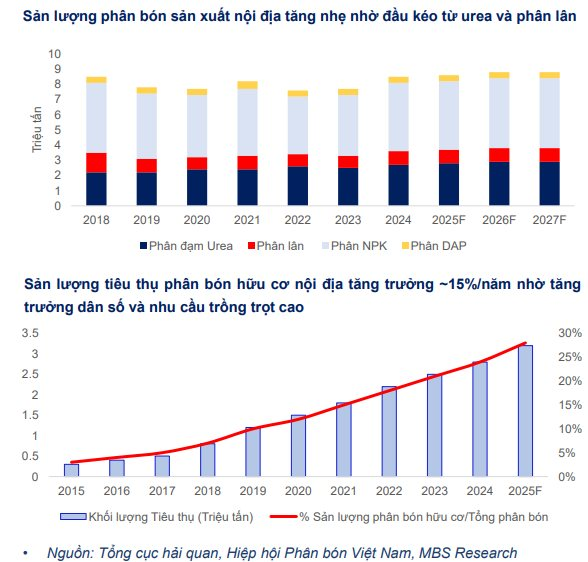

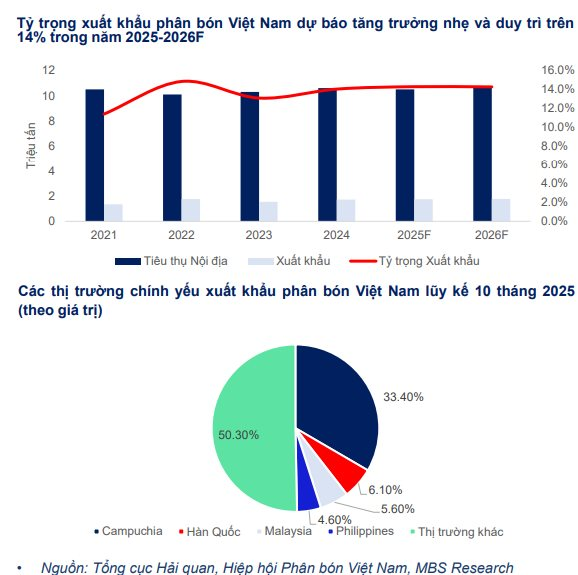

Theo đánh giá từ MBS, xuất khẩu phân bón Việt Nam ghi nhận sự tăng trưởng đáng kể, đặc biệt là vào năm 2022 do giá phân bón thế giới tăng cao và nhu cầu nguồn cung ổn định. Tỷ trọng xuất khẩu đã vượt qua 14% tổng lượng cung cấp trong năm 2022 và 2024. Điều này tạo cơ hội cho các doanh nghiệp Việt Nam đẩy mạnh sản lượng xuất khẩu.

Chiến lược linh hoạt giữa kinh doanh nội địa và xuất khẩu phần nào giúp doanh nghiệp bảo vệ biên lợi nhuận tốt hơn tùy thuộc vào từng giai đoạn và môi trường kinh doanh trong nước & quốc tế.

MBS dự báo giai đoạn 2025-2026, tỷ trọng xuất khẩu dự kiến tiếp tục duy trì ở mức 14,3% so với tiêu thụ nội địa do nhu cầu phân bón toàn cầu được Hiệp hội Phân bón Quốc tế (IFA) dự báo tăng 2,2% (đạt 205 triệu tấn) và giá urea quốc tế vẫn ở mức cao, trong khi giá bán trong nước thường có độ trễ 3-6 tháng so với giá quốc tế.

Đồng thời, nhóm phân tích MBS cũng ước tính sản lượng tiêu thụ nội địa năm 2026F tăng trưởng nhẹ ở mức 2% và đạt 10,7 triệu tấn, xuất khẩu tiếp tục khả quan nhờ giá phân bón quốc tế ổn định và nhu cầu từ Ấn Độ, Brazil. Xuất khẩu có thể đạt 1,8 triệu tấn và chiếm 14,3% sản lượng nội địa trong năm tới.

Doanh nghiệp phân bón tiềm năng

Về triển vọng nửa đầu năm 2026, các doanh nghiệp Urea chủ lực như Đạm Phú Mỹ (mã: DPM) và Đạm Hà Bắc (mã: DHB) được dự báo duy trì doanh thu tích cực nhờ nhu cầu ổn định, nhưng lợi nhuận ròng đối mặt rủi ro bị bào mòn bởi chi phí khí đầu vào tăng trở lại. Ngược lại, nhóm NPK bao gồm: Supe Phốt phát và Hóa chất Lâm Thao (mã: LAS), Phân bón Bình Điền (mã: BFC) và các doanh nghiệp đa dạng hóa (Đạm Cà Mau, mã: DCM) có triển vọng lợi nhuận ổn định hơn, ít biến động theo giá khí.

Xét theo chu kỳ quá khứ, tăng trưởng doanh thu và lợi nhuận gộp có tính tương quan, nhưng sự phân hóa giữa hai nhóm doanh nghiệp khá rõ. Giai đoạn 2023–2024 chứng kiến doanh thu của nhóm Urea giảm mạnh do giá Urea lao dốc, trong khi BFC và LAS lại tăng trưởng nhẹ nhờ không phụ thuộc quá nhiều vào giá khí. Biên lợi nhuận gộp của DCM, DPM và DHB thường cao hơn nhưng biến động mạnh theo giá khí, đạt đỉnh năm 2022 nhờ giá bán Urea cao và hàng tồn kho giá rẻ từ nguồn khí thấp của năm trước.

Tuy nhiên, khi giá Urea giảm sâu năm 2023 và giá khí tăng mạnh 2022–2023, biên lợi nhuận gộp của nhóm Urea lao dốc đáng kể. Ngược lại, nhóm NPK duy trì biên lợi nhuận thấp hơn nhưng ổn định hơn qua các năm.

“Tổng hợp, khi giá khí và giá phân bón ổn định, DCM, DPM và DHB thường có hiệu suất vượt trội. Nhưng trong các giai đoạn biến động mạnh, nhóm NPK (LAS, BFC) lại giữ được lợi thế nhờ tính ổn định cao hơn trong cả doanh thu lẫn lợi nhuận”, báo cáo nêu rõ.

MBS đánh giá cao cổ phiếu DCM dựa trên vị thế 1 doanh nghiệp lớn với tiềm năng mở rộng thị phần tốt. DCM khoảng thời gian gần đây không còn bị giới hạn như một doanh nghiệp phân bón vô cơ đơn thuần, mà qua chiến lược thu mua nhà máy NPK Việt-Hàn, DCM sẽ có thể đa dạng hóa nguồn doanh thu khi mà phân NPK có giá bán tốt và chi phí ổn định hơn so với phân urea.

Mặt khác, chính sách thuế VAT đầu ra 5% cũng giúp các doanh nghiệp có vị thế như DCM gia tăng sức cạnh tranh với các nguồn phân bón nhập khẩu, từ đó mở ra cơ hội chiếm lĩnh thị phần cho doanh nghiệp.

Đội ngũ phân tích ước tính doanh thu DCM năm 2025-2026F đạt lần lượt 18.788 và 19.449 tỷ đồng (+40%/+4% svck) nhờ mở rộng thị phần. Lợi nhuận ròng đạt 2.155 và 2.618 tỷ đồng (+61%/+22% svck) nhờ chuyển dịch 1 phần cơ cấu sang phân NPK (tự chủ nguồn nguyên liệu đầu vào tốt hơn) và công ty kiểm soát tốt chi phí vận hành.