CTCP Container Việt Nam (Viconship, HoSE: VSC) vừa công bố tài liệu ĐHCĐ thường niên năm 2023. Đáng chú ý, HĐQT dự kiến trình ĐHCĐ thông qua phương án phát hành cổ phiếu cho cổ đông để tăng vốn điều lệ.

Theo đó, doanh nghiệp dự kiến phát hành hơn 121 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 1:1 (Cổ đông sở hữu 1 cổ phiếu tương ứng với 1 quyền, mỗi quyền được mua 1 cổ phần mới) với giá chào bán 10.000 đồng/cp, ước tính thu về 1.213 tỷ đồng. Nếu chào bán thành công, vốn điều lệ của Viconship sẽ tăng lên 2.425 tỷ đồng. Thời gian dự kiến thực hiện trong năm 2023.

Về mục đích sử dụng vốn, Viconship sẽ dùng 1.200 tỷ đồng để đầu tư chi phối 1 doanh nghiệp trong lĩnh vực cảng biển có trụ sở tại TP. Hải Phòng thông qua hoạt động chuyển nhượng vốn; 12,7 tỷ đồng còn lại sẽ dùng để bổ sung vốn lưu động.

VSC cho biết tổng vốn đầu tư vào doanh nghiệp cảng biển nêu trên là 2.250 tỷ đồng, trong đó 1.050 tỷ đồng được công ty dự kiến chủ động và/hoặc huy động từ nguồn tiền từ các tổ chức tín dụng, các doanh nghiệp, cá nhân và 1.200 tỷ đồng được huy động thông qua đợt chào bán này.

Theo một báo cáo gần đây của CTCK BSC tiết lộ Viconship là bên mua lại cổ phần tại CTCP Cảng Nam Hải Đình Vũ mà Công ty Cổ phần Gemadept (HoSE: GMD) đang muốn chuyển nhượng. Theo đó, Gemadept đã nhận được khoản đặt cọc hơn 1.000 tỷ đồng của Viconship, thương vụ dự kiến hoàn thành trong quý I/2023.

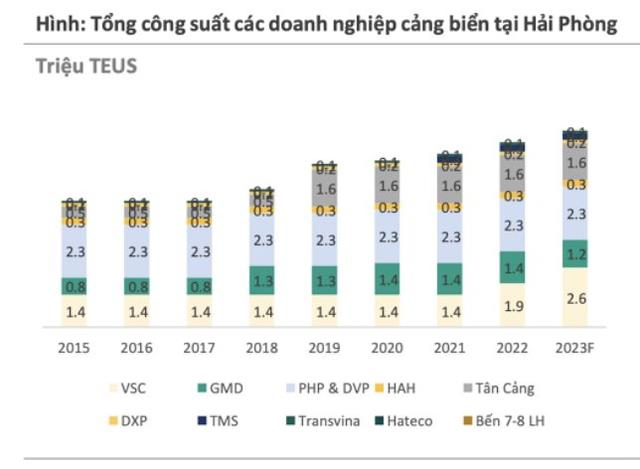

Theo BSC, nếu thương vụ thành công, Viconship sẽ trở thành doanh nghiệp cảng lớn nhất tại khu vực Hải Phòng trong năm 2023, với tổng công suất 2,6 triệu TEUS (tăng 36% so với cùng kỳ), chiếm 30% thị phần.

Về phía Gemadept, dư địa tăng trưởng tại Hải Phòng sau thương vụ bán Cảng Nam Hải Đình Vũ sẽ không còn nhiều do các cảng cơ bản đã được lấp đầy. Tổng công suất của công ty tại đây dự kiến là 1,2 triệu TEUS (giảm 15% so với cùng kỳ), chiếm 14% thị phần, đã bao gồm dự án Nam Đình Vũ giai đoạn 2 đi vào hoạt động.

Như vậy, vị thế các doanh nghiệp cảng tại Hải Phòng sẽ thay đổi đáng kể.

Ngoài ra, theo tài liệu ĐHĐCĐ, Viconship lên kế hoạch doanh thu năm 2023 đạt 2.250 tỷ đồng, lợi nhuận trước thuế đạt 260 tỷ đồng. Trong đó, lợi nhuận giảm 45% so với mức thực hiện năm 2022.

VSC cho biết chỉ tiêu tài chính năm 2023 bị ảnh hưởng bởi lãi vay ngân hàng để thực hiện chương trình đầu tư nhận chuyển nhượng đạt tỷ lệ chi phối một doanh nghiệp trong lĩnh vực cảng biển và lỗ khoản đầu tư vào công ty, công ty liên kết. Cụ thể, lãi vay ngân hàng dự kiến là 200 tỷ đồng, lỗ đầu tư vào công ty còn, công ty liên kết dự kiến là 40 tỷ đồng.

Tại đại hội, Viconship cũng dự kiến trình cổ đông thông qua miễn nhiệm 2 thành viên HĐQT là ông Nguyễn Việt Hòa và ông Nguyễn Việt Trung và 2 thành viên Ban kiểm soát là bà Nguyễn Thị Kim Nhã và bà Nguyễn Thị Minh Lan đồng thời bầu bổ sung 2 thành viên Ban kiểm soát.

Bên cạnh đó, Viconship dự kiến trình phương án phát hành tối đa 12,1 triệu cổ phiếu VSC để trả cổ tức cho cổ đông với tỷ lệ 10:1 (cổ đông sở hữu 1 cổ phiếu sẽ được nhận 1 quyền nhận cổ phiếu phát hành thêm và cứ 10 quyền sẽ nhận được 1 cổ phiếu phát hành thêm).

.png)

.png)