Đồng USD suy yếu vào thứ Sáu (10/3) sau khi dữ liệu thị trường lao động của Mỹ tháng Hai cho thấy tốc độ tăng lương chậm lại, chứng tỏ áp lực lạm phát bắt đầu giảm, là cơ sở để Cục Dự trữ Liên bang (Fed) có thể giữ tốc độ tăng lãi suất ở mức khiêm tốn, và do đó làm giảm sức hấp dẫn của đồng bạc xanh.

Nền kinh tế Mỹ tiếp tục tạo thêm nhiều việc làm trong tháng Hai, nhưng tốc độ tăng lương chậm lại và tỷ lệ thất nghiệp gia tăng đã khiến thị trường tài chính lại dấy lên kỳ vọng Fed sẽ tăng lãi suất 50 điểm cơ bản trong kỳ họp chính sách sắp tới – sẽ diễn ra sau 2 tuần nữa.

Thu nhập trung bình mỗi giờ của người lao động Mỹ trong tháng 2 tăng 0,2% (so với tháng liền trước), thấp hơn mức tăng 0,3% của tháng 1, với việc tăng chậm lại ở hầu hết các lĩnh vực. So với cùng kỳ năm trước, tiền lương trong tháng 2 đã tăng 4,6% (cũng thấp hơn mức dự kiến là 4,7%).

Tuy nhiên, đã có 311.000 việc làm mới được tạo ra trong tháng 2, một con số cao bất ngờ vì thị trường dự đoán chỉ là 205.000. Dẫu vậy, mức tăng đó vẫn thấp hơn đáng kể so với 504.000 việc làm mới được tạo ra trong tháng 1.

Thu nhập trung bình mỗi giờ cho tất cả lao động tư nhân tăng 0,2% so với 0,3% trong tháng 1 và nâng con số hàng năm lên 4,6%. Các nhà kinh tế dự kiến thu nhập hàng giờ sẽ tăng 0,3% trong tháng Hai, điều này sẽ làm tăng tiền lương thêm 4,7% hàng năm.

Tất cả các tài sản Mỹ đều giảm sau khi dữ liệu việc làm được công bố.

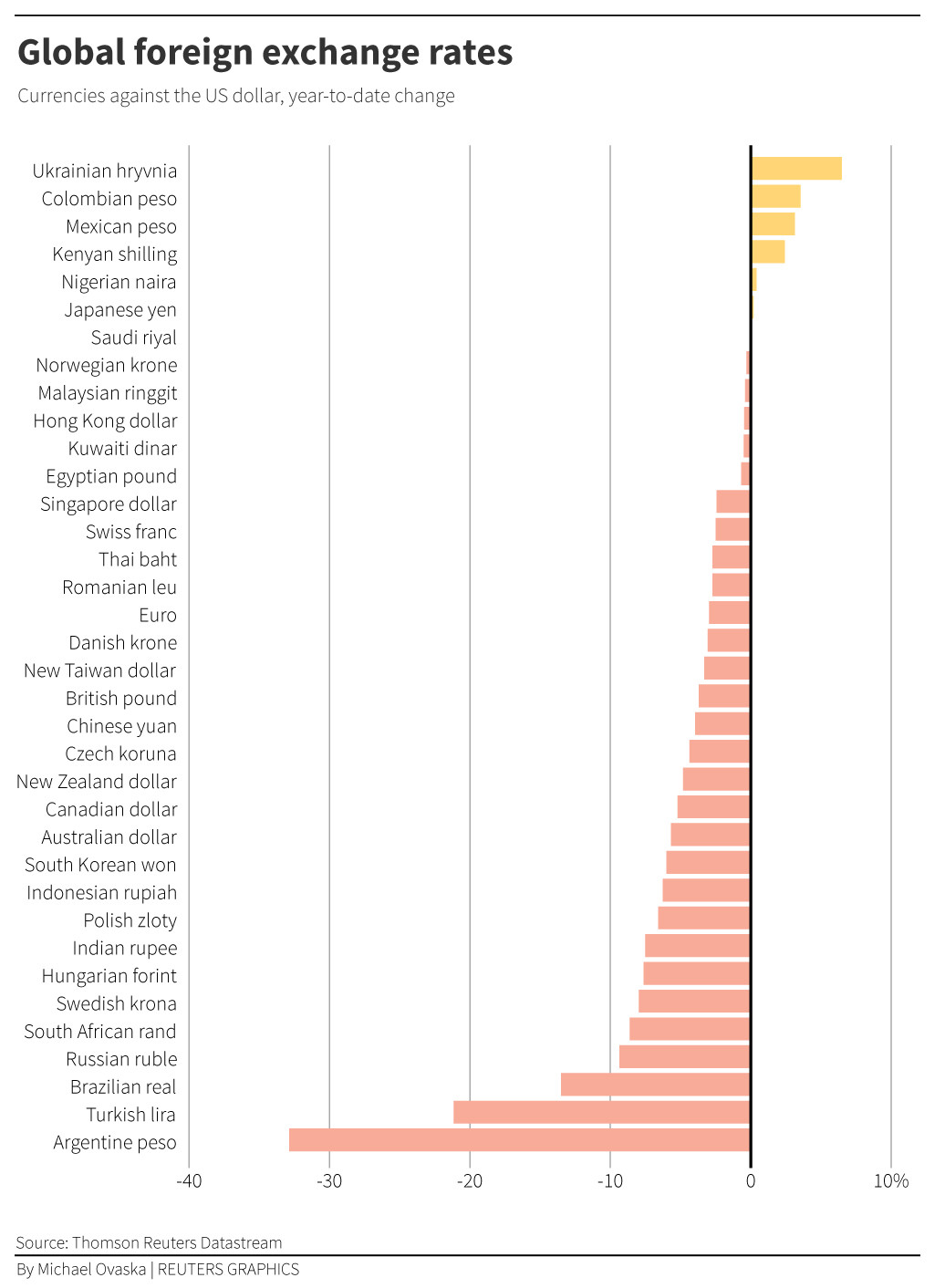

USD giảm so với tất cả các tiền tệ đối tác chủ chốt, ngoại trừ với USD là không thay đổi. Theo đó, chỉ số Dollar index – so sánh USD với rổ 6 đồng tiền đối tác hàng đầu của Mỹ - giảm 0,6826% trong phiên này. Tuy nhiên, tính chung cả tuần, DXY vẫn tăng 0,1%, chủ yếu nhờ lực tăng vào những phiên đầu tuần, sau khi Chủ tịch Fed Jerome Powell trong bài điều trần trước Quốc hội đã khẳng định quan điểm sẽ tiếp tục tích cực thắt chặt tiền tệ.

Chỉ số chứng khoán Phố Wall cũng giảm hơn 1% trong phiên thứ Sáu khi các nhà đầu tư tháo chạy vì lo ngại cho sức khỏe của nền kinh tế Mỹ, nhất là lĩnh vực ngân hàng. Trong đó, chỉ số Dow Jones Industrial Average giảm 345,22 điểm, tương đương 1,07%, xuống 31.909,64, chỉ số S&P 500 mất 56,73 điểm, tương đương 1,45%, xuống 3.861,59 và Nasdaq Composite giảm 199,47 điểm, tương đương 1,76%, xuống 11.138,89. Tất cả 11 ngành thuộc S&P 500 đều giảm điểm. Cổ phiếu bất động sản, giảm 3,3%, dẫn đầu về tốc độ sụt giảm. Tính chung cả tuần, S&P đã mất 4,6%, mức giảm hàng tuần lớn nhất kể từ tháng 9.

Lợi tức trái phiếu kho bạc Mỹ kỳ hạn 10 năm cũng đã giảm hơn 22 điểm cơ bản xuống dưới 3,70%, mức giảm mạnh nhất trong vòng 4 tháng. Lợi suất trái phiếu di chuyển ngược chiều với giá của chúng.

Kevin Flanagan, người phụ trách bộ phận chiến lược thu nhập cố định của công ty WisdomTree, cho biết: “Theo ý kiến của tôi, dù sao đi nữa, những xáo trộn trên thị trường đang diễn ra”. "Có những lo ngại tiềm ẩn về căng thẳng ở lĩnh vực ngân hàng."

Việc Tập đoàn tài chính SVB của Mỹ phá sản trở thành vụ phá sản trong lĩnh vực ngân hàng lớn nhất kể từ cuộc khủng hoảng tài chính 2007-2008, nguyên nhân được cho là bởi chính sách lãi suất tăng mạnh mẽ của Fed.

Joe Manimbo, nhà phân tích thị trường cấp cao thuộc Convera ở Washington, cho biết đồng USD có thể chỉ dao động trong một phạm vi hẹp vì con đường của Fed để kéo lạm phát trở về mức 2% có thể sẽ gập ghềnh.

Ông Manimbo cho biết: “Khi thị trường điều chỉnh lại kỳ vọng về lãi suất cao nhất, chúng tôi thấy đồng đô la tăng hai bước. Nhưng một khi các dự đoán về lãi suất tăng cao lắng xuống, chúng tôi thấy đồng đô la lùi lại một bước”. "Thị trường đã dự đoán rằng Fed sẽ tạm dừng trong năm nay, nhưng chính xác là khi nào thì vẫn chưa biết."

Đồng euro EUR tăng 0,57% lên 1,064 USD trong phiên cuối tuần, tính chung cả tuần tăng 0,07%; Bảng Anh được giao dịch ở mức 1,2024 USD, tăng 0,83% trong cùng ngày nhưng giảm 0,15% trong tuần.

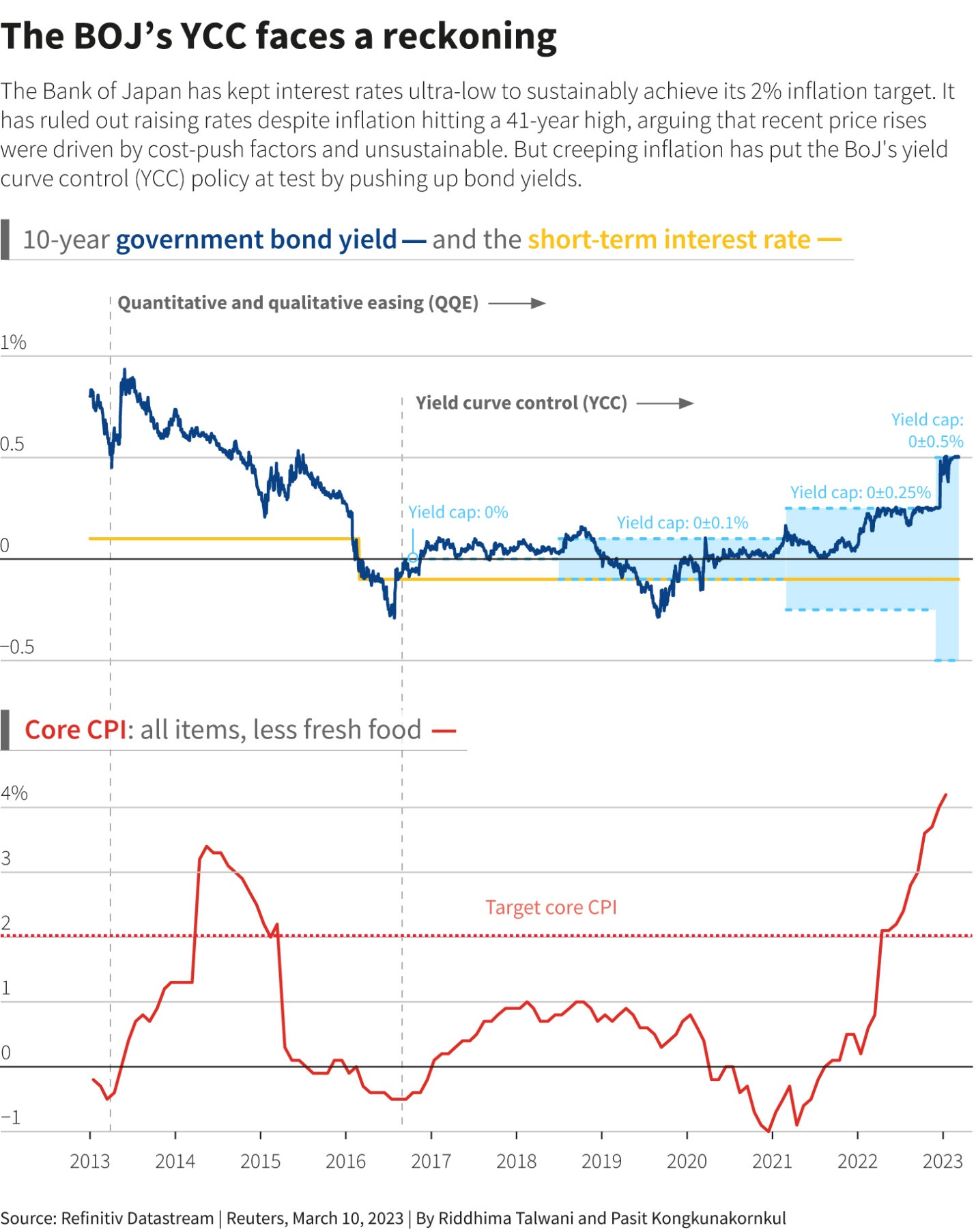

Đồng yên Nhật kết thúc phiên 10/3 tăng 1,01% lên 134,79 JPY/USD mặc dù trước đó có lúc USD tăng vọt so với yên trong bối cảnh Ngân hàng trung ương Nhật Bản (BOJ) giữ nguyên lãi suất siêu thấp.

Ngày 10/3, trong cuộc họp chính sách cuối cùng của Thống đốc Haruhiko Kuroda trước khi ông từ chức vào tháng Tư, BOJ đã quyết định không thay đổi mức lãi suất cực thấp đã giữ từ nhiều năm nay của mình.

Theo đó, lãi suất ngắn hạn được duy trì ở mức -0,1% và lãi suất trái phiếu 10 năm quanh mức 0%.

Mặc dù hầu hết những người theo dõi thị trường đều dự đoán trước rằng quyết định sẽ "không có gì bất ngờ", nhưng nhiều người cho rằng thời hạn kiểm soát đường cong lợi suất trái phiếu (YCC) của BOJ đã sắp kết thúc.

Đồng nhân dân tệ của Trung Quốc kéo dài đà giảm giá so với USD đến phiên cuối cùng của tuần để chốt một tuần giảm giá do thị trường lo ngại Fed tăng lãi suất mạnh hơn nữa sẽ gây áp lực lên đồng nội tệ của Trung Quốc.

Trên thị trường giao ngay, đồng nhân dân tệ nội địa kết thúc phiên thứ Sáu giảm 47 pip xuống 6,9677 CNY. Tính chung cả tuần, CNY giảm gần 1%. Các nhà giao dịch đang theo dõi chặt chẽ các chuyển động của đồng USD, vì điều đó có khả năng đẩy đồng nhân dân tệ vượt qua ngưỡng tâm lý quan trọng là 7 CNY.

Các thị trường từ lâu đã coi mốc đó là một ngưỡng, nếu vi phạm ngưỡng này thì CNY có thể sẽ lao dốc mạnh và gây rủi ro cho dòng vốn chảy ra ngoài.

Các nhà phân tích của ANZ cho biết: “Chúng tôi kỳ vọng PBOC (Ngân hàng Nhân dân Trung Hoa) sẽ bơm 400 tỷ nhân dân tệ (57,42 tỷ USD) thông qua cơ sở cho vay trung hạn (MLF) vào tuần tới để thanh khoản chung sẽ vẫn cân bằng”.

Trong tuần tới, thị trường tiền tệ sẽ tập trung theo dõi dữ liệu lạm phát, dự kiến công bố vào ngày 14 tháng 3, là một chỉ số khá quan trọng trong quyết sách của Fed.

Cập nhật tỷ giá các đồng tiền chủ chốt.

Tham khảo: Refinitiv

.jpg)