Thưa ông, có nghịch lý không khi lãi suất cho vay vừa qua rất thấp, thủ tục vay cũng rút gọn hơn nhiều, nhưng nhu cầu vay tiêu dùng, vay sản xuất kinh doanh của khách hàng cá nhân chưa thực sự bứt phá?

Xem ra có vẻ nghịch lý nhưng chúng ta cần xem xét kỹ hơn!

Lãi suất cho vay bình quân của các TCTD đã giảm liên tục và đến cuối tháng 7/2024, dải lãi suất cho vay đã ở mức 6,9-9,3%/năm, giảm 0,2-0,4 điểm % so với cuối tháng 4/2024 và giảm 2,5-3% so với đầu năm 2023.

Với mặt bằng lãi suất cho vay thấp như vậy, tổng dư nợ tín dụng của nền kinh tế tăng không đều qua các tháng/quý, cụ thể 5 tháng đầu năm tăng chậm (hết 5 tháng tăng 2,41%), nhưng đã có xu hướng tăng nhanh trở lại những tháng gần đây (đến hết 8 tháng đầu năm 2024, tín dụng tăng khoảng 7,25%) và tín dụng tiêu dùng và sản xuất - kinh doanh của khách hàng cá nhân cũng trong xu hướng đó.

Dù vậy, tín dụng tiêu dùng và vay sản xuất - kinh doanh của khách hàng cá nhân chưa thực sự bứt phá vì 3 nguyên nhân chính.

Thứ nhất, cầu vay tiêu dùng còn yếu khi khách hàng thay đổi hành vi tiêu dùng theo hướng thận trọng, tiết kiệm và xanh hơn. Tiêu dùng cuối cùng hết quý 2/2024 tăng gần 5,8%, cao hơn mức tăng 2,7% cùng kỳ năm 2023 nhưng vẫn thấp hơn cùng kỳ năm 2019 (7%).

Thứ hai, thị trường bất động sản dần phục hồi nhưng còn chậm, sức cầu vay mua nhà, sửa nhà của người dân còn thấp (vay mua nhà – sửa nhà của người dân chỉ tăng khoảng 1,2% so với mức tăng 10,5% vay đầu tư – kinh doanh bất động sản của doanh nghiệp tính đến hết 6 tháng đầu năm 2024).

Thứ ba, nợ xấu tăng dù trong tầm kiểm soát (theo NHNN, tỷ lệ nợ xấu nội bảng cuối tháng 6/2024 vẫn ở mức cao 4,56%, tương đương mức 4,55% cuối năm 2023) khiến các tổ chức tín dụng tiếp tục thận trọng hơn trong cấp tín dụng.

Vậy khi nào thì tín dụng bán lẻ sẽ cải thiện tốc độ tăng trưởng mạnh mẽ hơn?

Thực tế, tín dụng nói chung và tín dụng bán lẻ, tín dụng tiêu dùng nói riêng đã bắt đầu cải thiện và sẽ tăng nhanh hơn thời gian tới bởi 4 lý do chính sau.

Một là, tăng trưởng kinh tế năm 2024-2025 tích cực hơn, tăng trưởng GDP quý 2 đạt 6,93% so với cùng kỳ năm trước, từ mức tăng 5,66% của quý 1. chúng tôi dự báo GDP quý 3 và 4/2024 sẽ tăng trên 7% và cả năm 2024 tăng khoảng 6,7%, năm 2025 có thể duy trì mức tăng trưởng này), trong đó sức cầu tiêu dùng được cải thiện (trong 8 tháng đầu năm 2024, tổng doanh thu bán lẻ hàng hóa và dịch vụ tiêu dùng tăng 8,5% so với cùng kỳ, loại trừ yếu tố giá tăng 5,2%, cả năm dự báo tăng khoảng 9-10%), cùng với đà phục hồi của thị trường BĐS, đầu tư tư nhân và đầu tư công tiếp tục được thúc đẩy,… trong bối cảnh lãi suất cho vay tiêu dùng được duy trì ổn định dù lãi suất huy động tăng.

Hai là, Luật TCTD 2024 có hiệu lực từ 1/7/2024 qui định cởi mở hơn đối với cho vay online, giảm thủ tục hành chính cho vay tiêu dùng (như khách hàng không phải chứng minh phương án sử dụng vốn khi vay dưới 100 triệu đồng…).

Ba là, các TCTD đang đẩy mạnh ứng dụng công nghệ thông tin, đa dạng hóa sản phẩm – dịch vụ và tung ra các gói tín dụng kích cầu, như 2 gói tín dụng tiêu dùng của BIDV lên đến 200.000 tỷ đồng cho cả năm 2024.

Bốn là, thị trường bất động sản đang dần phục hồi và lành mạnh hóa sẽ là động lực thúc đẩy cầu tín dụng (cả đầu tư – kinh doanh bất động sản và mua nhà ở, nhà ở xã hội…) thời gian tới.

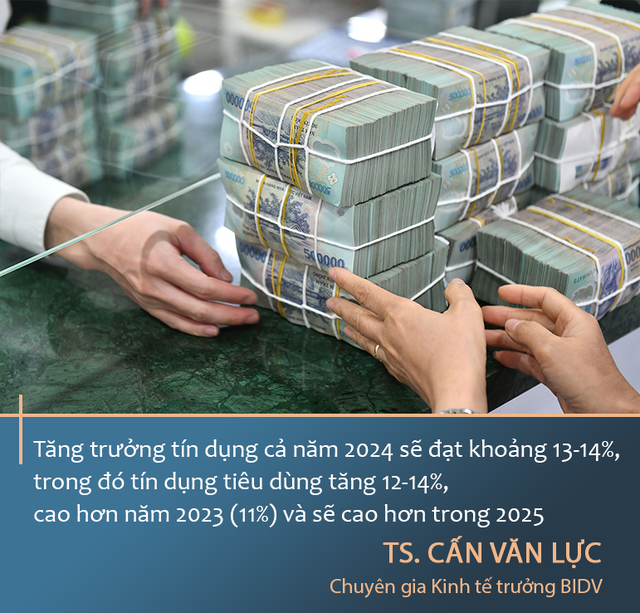

Tính đến cuối tháng 7/2024, cho vay tiêu dùng đạt hơn 3 triệu tỷ đồng, chiếm hơn 21% tổng dư nợ của nền kinh tế. Theo dự báo của Viện Đào tạo & Nghiên cứu BIDV, tăng trưởng tín dụng cả năm 2024 đạt khoảng 13-14%, trong đó tín dụng tiêu dùng sẽ tăng khoảng 12-14% và sẽ cao hơn trong năm 2025, cao hơn so với mức tăng khoảng 11% năm 2023.

Có ý kiến cho rằng điểm sáng trong cho vay bán lẻ thời gian gần đây là tình trạng vay đầu cơ (đầu tư bất động sản, chứng khoán) giảm thiểu. Ông có nhận định thế nào?

Như tôi đề cập, thị trường bất động sản đang dần phục hồi và lành mạnh hóa là động lực thúc đẩy cầu tín dụng thời gian tới.

Hiện số liệu về tình trạng vay đầu cơ không được công bố. Tuy nhiên, cần lưu ý là không phải cứ vay tiền để đầu tư bất động sản hay chứng khoán đều là đầu cơ, mà nhiều khi gắn với nhu cầu thực, đầu tư thực.

Ngoài ra, trong thời gian gần đây, khi thị trường bất động sản khó khăn thì nhu cầu vay vốn mua bất động sản của người dân cũng có xu hướng giảm. Nếu như trước đây, nhiều cá nhân có xu hướng mua bất động sản thứ 2, thứ 3 để phục vụ cho thuê, làm dịch vụ hay đầu cơ… thì nay nhu cầu này đã giảm đáng kể khi nền kinh tế và thị trường bất động sản chưa thật sự phục hồi vững chắc (như đã nêu trên, vay mua nhà chỉ tăng khoảng 2% năm 2023 và 1,2% trong 6 tháng đầu năm 2024).

Đồng thời, các luật mới ban hành như Luật Đất đai 2024, Luật Nhà ở 2023, Luật Kinh doanh BĐS 2023, Luật các TCTD 2024… đã có hiệu lực từ đầu tháng 7 hoặc tháng 8/2024 cùng với nhiều nghị quyết, nghị định của Chính phủ ban hành từ đầu năm 2023 đến nay giúp cho hành lang pháp lý trong lĩnh vực bất động sản được hoàn thiện hơn, chặt chẽ hơn đối với các phân khúc khác nhau…

Do đó, có thể kỳ vọng trong tương lai thị trường bất động sản sẽ tăng trưởng bền vững hơn khi hoạt động đầu cơ có xu hướng giảm, nhu cầu thực tăng và hoạt động công khai, minh bạch hơn.

Đối với hoạt động cho vay chứng khoán, theo thống kê của FiinGroup, tính đến hết quý 2/2024, quy mô dư nợ cho vay ký quỹ (margin) của 62 công ty chứng khoán (CTCK) đạt gần 220.000 tỷ đồng.

Đây là mức cao kỷ lục từ trước đến nay và vượt qua đỉnh quý 1/2021 (184.400 tỷ đồng). Tỷ lệ dư nợ cho vay margin trên tổng vốn hóa cũng ở mức cao, khoảng 9,4%. Dù vậy, tốc độ tăng về quy mô cho vay không đồng đều, chủ yếu ở nhóm các công ty chứng khoán quy mô lớn và vừa.

Hơn nữa, Luật các TCTD 2024 cũng quy định chặt chẽ hơn đối với cho vay, đầu tư chứng khoán của các TCTD.

Cuối cùng, thị trường chứng khoán cũng trở nên lành mạnh hơn sau những vi phạm vừa qua, các CTCK cũng quan tâm hơn đến quản trị doanh nghiệp, quản trị rủi ro, tăng vốn điều lệ và minh bạch hóa cùng với các chính sách, giải pháp tiến tới được nâng hạng TTCK trong năm tới.

Ông đánh giá thế nào về tiềm năng của mảng ngân hàng bán lẻ ở Việt Nam trong những năm tới?

Tôi nghĩ còn rất nhiều tiềm năng với 4 lý do.

Thứ nhất, theo Mordor Intelligence, quy mô bán lẻ và dịch vụ tiêu dùng của Việt Nam năm 2024 ước đạt 276,4 tỷ USD và 488 tỷ USD năm 2028, tương ứng với tốc độ tăng trưởng kép hàng năm (CAGR) là 12%, kéo theo nhu cầu vay tiêu dùng.

Thứ hai, với dân số hơn 100 triệu dân, độ tuổi trung bình khá trẻ so với khu vực; tỷ lệ người dân sử dụng smartphone, internet cao (theo thống kê đến hết tháng 6/2024, tỷ lệ người trưởng thành sử dụng smartphone tại Việt Nam đạt 85%, tỷ lệ người sử dụng Internet tại Việt Nam ước đạt gần 80%) và tầng lớp trung lưu tăng nhanh (lên đến 26% dân số vào năm 2026, theo World Data Lab) nên Việt Nam được nhận định là thị trường tiềm năng cho ngân hàng bán lẻ trên nền tảng số.

Thứ ba, phát triển ngân hàng bán lẻ đã trở thành chiến lược phát triển trọng tâm của nhiều TCTD nhằm đa dạng nguồn thu, giảm thiểu rủi ro hoạt động và tối ưu hóa hiệu quả kinh doanh.

Thứ tư, chuyển đổi số và tăng trưởng xanh đang là xu thế, thương mại điện tử tăng khoảng 20%/năm tại Việt Nam trong giai đoạn 2019-2023 và tiếp tục đà này đến năm 2027. Chuyển đổi số, thanh toán điện tử và các hệ sinh thái tài chính mở, ngân hàng mở (open banking) liên tục phát triển làm thay đổi đáng kể cục diện của ngành bán lẻ vừa qua và từ nay đến năm 2030.

Vậy giải pháp nào để thúc đẩy ngân hàng bán lẻ tăng trưởng mạnh mẽ hơn trong thời gian tới?

Về giải pháp thúc đẩy hoạt động ngân hàng bán lẻ tại Việt Nam thời gian tới, theo tôi, cần có 5 nhóm giải pháp.

Chính phủ kiên định chính sách thúc đẩy tăng trưởng, kiểm soát lạm phát, ổn định kinh tế vĩ mô, phối hợp hài hòa chính sách tài khóa, tiền tệ và các chính sách khác nhằm đạt các mục tiêu, chỉ tiêu phát triển kinh tế xã hội hàng năm đã đề ra.

Bên cạnh đó, cần quyết liệt cải thiện môi trường đầu tư - kinh doanh, qua đó thúc đẩy xuất khẩu, đầu tư, tiêu dùng, chính là tiền đề và động lực phát triển thị trường tài chính nói chung và mảng ngân hàng bán lẻ nói riêng.

Chúng ta cũng cần thực hiện tốt các chính sách tài khóa, tiền tệ đã ban hành (giãn, hoãn, giảm thuế phí, cơ cấu lại nợ, tăng tiếp cận tín dụng…); xem xét sớm sửa Luật thuế thu nhập cá nhân, thuế VAT và thuế tiêu thụ đặc biệt…phù hợp để vừa lành mạnh hóa quản lý thuế, vừa tăng mức giảm trừ gia cảnh, qua đó kích cầu tiêu dùng.

Ngoài ra, Chính phủ tiếp tục hoàn thiện khung pháp lý, trong đó có việc hướng dẫn thực hiện Luật TCTD 2024, hành lang pháp lý xử lý nợ xấu; ban hành cơ chế thử nghiệm (sandbox) cho kinh tế số, kinh tế xanh để thúc đẩy chuyển đổi số, tiêu dùng xanh, tạo điều kiện cho các tổ chức tài chính cung cấp dịch vụ tài chính – ngân hàng số, cho vay online, gắn với kiểm soát chất lượng tín dụng.

Bản thân các tổ chức tài chính tiếp tục đa dạng hóa, cá nhân hóa sản phẩm – dịch vụ, ứng dụng công nghệ thông tin, giảm thủ tục hành chính, cơ cấu lại kênh phân phối, gắn với quản trị rủi ro…, đáp ứng nhu cầu đa dạng, ngày càng cao của khách hàng, bao gồm cả khách hàng cá nhân cao cấp, tầng lớp trung lưu,…

Xin cảm ơn ông!

.png)