Ngành chứng khoán – Điểm nhấn nổi bật trong chu kỳ IPO mới

VNDirect cho rằng phần lớn các thương vụ IPO trong nửa cuối năm 2025 và nửa đầu năm 2026 tập trung ở nhóm ngành chứng khoán – lĩnh vực đang được hưởng lợi lớn từ nền kinh tế tăng trưởng, mặt bằng lãi suất thấp và thông tin nâng hạng thị trường. Ba đợt chào bán quy mô lớn của TCBS, VPBankS và VPS dự kiến giúp thị trường huy động khoảng 1 tỷ USD.

Bối cảnh này diễn ra khi Việt Nam đã được FTSE Russell nâng hạng lên thị trường mới nổi, số lượng tài khoản chứng khoán vượt 11 triệu cho thấy nhu cầu đầu tư và giao dịch ngày càng tăng. Theo VNDirect, việc huy động vốn quy mô lớn sẽ giúp các công ty chứng khoán đầu ngành tăng cường năng lực tài chính, mở rộng hoạt động cho vay ký quỹ, đầu tư công nghệ và nâng cao khả năng vận hành.

Những thương vụ IPO đình đám cũng tạo sức ép cạnh tranh ngày càng lớn trong nội bộ ngành, thúc đẩy quá trình tái cấu trúc. Hiện, thị trường chứng khoán Việt Nam được dẫn dắt bởi hai nhóm chính: (1) nhóm công ty nằm trong hệ sinh thái ngân hàng và (2) nhóm công ty chứng khoán độc lập.

VNDirect nhận định, xu hướng ngân hàng mở rộng sang mảng chứng khoán ngày càng rõ nét, hướng tới mô hình “tập đoàn tài chính” bao gồm ngân hàng, chứng khoán và bảo hiểm. Các thương vụ như SeaBank mua lại CTCK ASEAN, Sacombank đầu tư 1.500 tỷ đồng để sở hữu trên 50% một công ty chứng khoán, hay MSB dự kiến mua lại Stanley Brothers cho thấy quá trình hình thành nhóm CTCK thuộc hệ sinh thái ngân hàng đang diễn ra mạnh mẽ.

Giai đoạn 2025–2030, VNDirect cho rằng nhiều công ty như LPBS, ACBS, HDBS có thể tiếp tục lên kế hoạch IPO nhằm đáp ứng nhu cầu vốn, giảm phụ thuộc ngân hàng mẹ và đón đầu cơ hội nâng hạng từ MSCI. Sự hậu thuẫn về vốn, chi phí tài chính và nguồn khách hàng lớn từ ngân hàng mẹ giúp nhóm này có lợi thế rõ rệt, đặc biệt trong mảng môi giới.

Tuy nhiên, các công ty chứng khoán độc lập vẫn sở hữu những lợi thế riêng, như kinh nghiệm qua nhiều chu kỳ thị trường, chiến lược linh hoạt, mạng lưới khách hàng tổ chức trong và ngoài nước cùng năng lực nghiệp vụ chuyên sâu trong ngân hàng đầu tư (IB) và quản lý tài sản (Asset Management). Đây là những mảng giàu tiềm năng khi hoạt động IPO ngày càng sôi động và tầng lớp trung lưu mở rộng.

VNDirect đánh giá, nhóm công ty có nền tảng vốn mạnh, đầu tư bài bản vào công nghệ, trí tuệ nhân tạo (AI) và mô hình Open Finance sẽ tiếp tục giữ lợi thế cạnh tranh. Ngược lại, các CTCK nhỏ, yếu về vốn và thị phần có thể bị đào thải, mở ra khả năng xuất hiện các thương vụ M&A trong ngành.

Mức định giá mới cho cổ phiếu chứng khoán

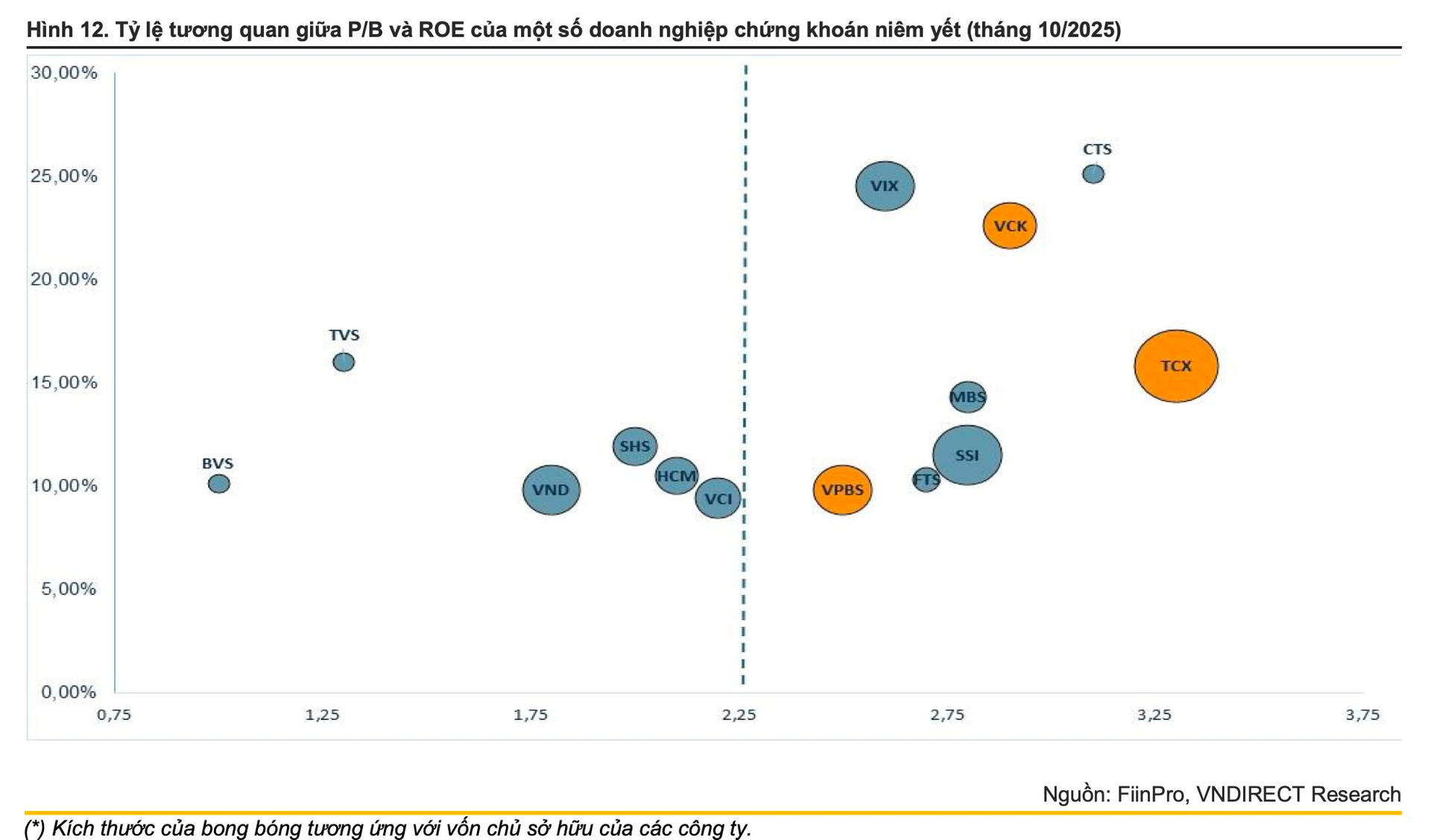

VNDirect nhận định, các đợt IPO lớn của TCBS, VPBankS và VPS sẽ là “chất xúc tác tái định giá toàn ngành chứng khoán”. Dù mức định giá P/B chào bán ban đầu của các doanh nghiệp này cao hơn trung bình ngành là 2,2x, nhưng thị trường vẫn ghi nhận sức cầu mạnh từ nhà đầu tư tổ chức.

Đơn cử, IPO của TCBS với mức P/B 3,3x vẫn đạt tỷ lệ đăng ký mua gấp 2,5 lần khối lượng chào bán; trong khi VPBankS cũng nhận được lượng đăng ký hơn 6.000 tỷ đồng, tương đương 50% giá trị chào bán, đến từ các quỹ lớn như Dragon Capital và VIX.

Theo VNDirect, mức định giá cao này là hợp lý trong bối cảnh thị trường chứng khoán Việt Nam đang phát triển mạnh mẽ. Sau khi được nâng hạng bởi FTSE Russell và kỳ vọng MSCI sẽ theo sau vào giai đoạn 2027–2028, thanh khoản và số lượng nhà đầu tư được dự báo tăng mạnh, tạo nền tảng tăng trưởng lợi nhuận bền vững cho các CTCK.

Lịch sử từng cho thấy trong giai đoạn thuận lợi như năm 2021, khi mặt bằng lãi suất thấp, ROE trung bình ngành chứng khoán đạt cao kỷ lục, kéo P/B toàn ngành lên 3,2x. Hiện nay, với môi trường vĩ mô tích cực tương tự, VNDirect kỳ vọng ROE của nhóm đầu ngành có thể duy trì ở mức 15–20% trong vài năm tới, yếu tố then chốt giúp thị trường chấp nhận định giá cao hơn.

Ngoài ra, các CTCK đang IPO đều có quy mô vốn lớn, thị phần dẫn đầu và lợi thế từ hệ sinh thái ngân hàng mẹ, đồng thời đi đầu trong ứng dụng công nghệ số, phát triển mô hình môi giới số hóa và WealthTech. Việc tối ưu chi phí, mở rộng quy mô và duy trì hiệu suất sinh lời cao giúp nhóm này trở thành tài sản hấp dẫn trong mắt nhà đầu tư dài hạn.

VNDirect cho rằng khi TCBS, VPBankS và VPS chính thức niêm yết với mức định giá P/B cao, thị trường có thể hình thành “mặt bằng giá mới”, đẩy P/B trung bình ngành từ 2,2x lên khoảng 2,5x. Tuy nhiên, quá trình tái định giá sẽ phân hóa mạnh.

Cụ thể, VNDirect cho rằng những công ty niêm yết có vốn chủ sở hữu lớn, tốc độ tăng trưởng vốn cao (vì liên quan đến khả năng mở rộng cho vay margin, đầu tư trái phiếu), sở hữu thị phần khách hàng tốt, có chiến lược ứng dụng công nghệ số và AI hiệu quả, tối ưu được chi phí và có mức định giá P/B thấp hơn những công ty sắp niêm yết (dưới 3.0x) và ROE ổn định có thể sẽ được thị trường định giá lại ở mức giá tốt hơn (như SSI, VND, HCM, VCI).

Trong khi đó, những công ty vốn mỏng, ROE thấp, chưa đáp ứng được về thị phần sẽ dễ bị bỏ lại phía sau. Quá trình hấp thụ định giá lại này sẽ được diễn ra nhanh chóng, đặc biệt khi dòng tiền mới (nhất là dòng vốn ngoại sau khi thị trường được nâng hạng) tìm kiếm các tài sản có thị phần tốt, chiến lược bài bản, vốn chủ sỡ hữu lớn và định giá còn hấp dẫn.

.jpg)

.png)

.jpg)