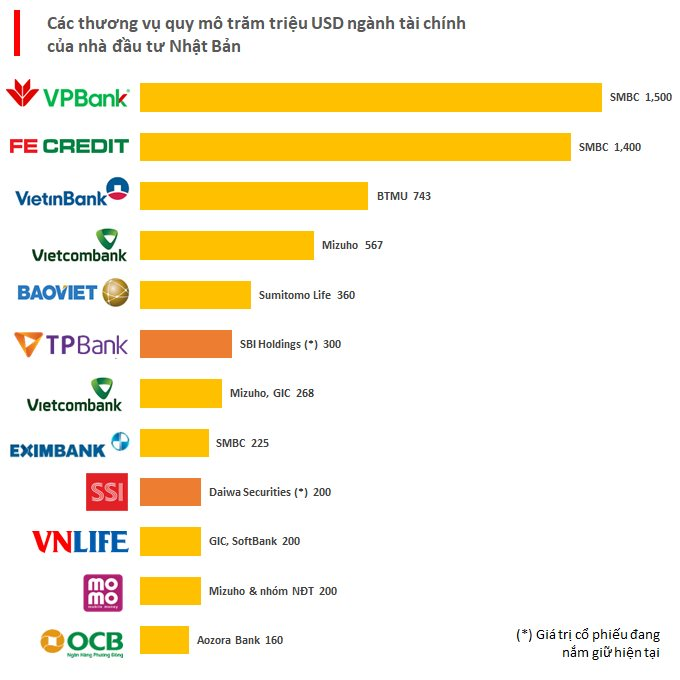

Nhiều năm qua, thị trường tài chính Việt Nam luôn là một địa bàn hấp dẫn của các nhà đầu tư Nhật Bản khi có không ít thương vụ hàng trăm triệu USD lần lượt xuất hiện, chủ yếu là trong lĩnh vực ngân hàng.

Với khoảng 6 tỷ USD đã chi ra, các tập đoàn tài chính Nhật Bản hiện đã trở thành cổ đông chiến lược của loạt ngân hàng lớn từ Vietcombank, Vietinbank, VPBank, OCB, TPB; các công ty tài chính, bảo hiểm, chứng khoán top đầu như Tập đoàn Bảo Việt, Chứng khoán SSI, FPTS, FE Credit, HD Saison hay MCredit...

Thương vụ mới nhất vừa được chốt khi ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank – mã: VPB) ký kết thoả thuận phát hành riêng lẻ 15% vốn điều lệ cho Ngân hàng SMBC của Nhật Bản (thuộc tập đoàn tài chính SMFG). Thương vụ này định giá VPBank ở mức 10 tỷ USD và đưa SMBC Group trở thành nhà đầu tư chiến lược của VPBank.

Sau giao dịch, VPBank sẽ thu về 1,5 tỷ USD, tương đương 35,9 nghìn tỷ, nâng tổng vốn chủ sở hữu của VPBank lên xấp xỉ 140 nghìn tỷ, cao thứ 2 trong hệ thống ngân hàng Việt Nam.

Đây là thương vụ có giá trị kỷ lục trong lĩnh vực tài chính tại Việt Nam từ trước tới nay. Nhưng thực tế, cú bắt tay giữa VPBank và SMBC đã được đồn đoán từ lâu trên thị trường chứng khoán khi họ không phải hai đối tác xa lạ. Vào cuối năm 2021, VPBank đã bán 49% vốn FE Credit cho SMBC với giá trị gần 1,4 tỷ USD và cũng thiết lập nên một thương vụ lịch sử thời điểm đó.

SMBC là một cái tên hiện diện ở thị trường tài chính Việt Nam từ hơn 14 năm trước với việc rót 225 triệu USD vào Eximbank để sở hữu 15% vốn và trở thành cổ đông chiến lược. Vào đầu năm 2023, SMBC đã chính thức thoái vốn khỏi Eximbank để dọn đường cho việc trở thành cổ đông chiến lược của VPBank.

Thương vụ có giá trị lớn thứ 3 được ghi nhận cho tính đến thời điểm này là vào cuối năm 2012, VietinBank thu về 743 triệu USD từ việc bán 20% cổ phần cho Bank of Tokyo-Mitsubishi UFJ (BTMU). Sau giao dịch đó, Vietinbank từng là ngân hàng thương mại có vốn điều lệ lớn nhất và cơ cấu cổ đông mạnh nhất Việt Nam, trong đó Ngân hàng Nhà nước vẫn là cổ đông chiếm cổ phần chi phối, tiếp theo là hai cổ đông tổ chức nước ngoài: BTMU và IFC; và các bên có liên quan.

Ngân hàng Mizuho cũng là một nhà băng Nhật Bản để mắt tới thị trường tài chính Việt từ cả chục năm trước. Tháng 9/2011, Vietcombank đã bán 347,6 triệu cổ phần, tương đương 15% vốn với giá 567,3 triệu USD cho Mizuho. 8 năm sau, vào 2019, Mizuho cùng với quỹ GIC của chính phủ Singapore tiếp tục mua thêm cổ phần Vietcombank với tổng trị giá 268 triệu USD.

Tích cực khai thác các khu vực tăng trưởng ở châu Á, năm 2021, Mizuho và nhóm nhà đầu tư Ward Ferry, Goodwater Capital và Kora Management tiếp tục rót thêm 200 triệu USD vào M_Service – chủ quản ví điện tử Momo.

Một thương vụ lớn trong lĩnh vực fintech khác là SoftBank cùng GIC rót khoảng 200 triệu USD vào VNLIFE – công ty mẹ của ứng dụng VNPAY. Cả 2 thương vụ của nhà đầu tư Nhật đều đã đưa VNLIFE và Momo trở thành các kỳ lân công nghệ.

Trong lĩnh vực bảo hiểm, Sumitomo Life đã chi 360 triệu USD để đầu tư vào Tập đoàn Bảo Việt.

Xét tỷ lệ nắm giữ, cho đến nay, những nhà đầu tư Nhật đang nắm 49% vốn tại các ngân hàng, tổ chức tài chính Việt Nam gồm có Sumimoto Mitsui Trust tại BIDV Sumi Trust, Shinsei Bank tại MB Shinsei, và SMBC tại FE Credit.

Hai thương vụ đầu tư lớn từ khá lâu không rõ giá trị đầu tư ban đâu nhưng hiện vẫn có giá trị nắm giữ trị giá hàng trăm triệu USD là Daiwa Securities đầu tư vào SSI năm 2008 và SBI Holdings đầu tư vào TPBank năm 2010.

Từ tỷ lệ nắm giữ 20% ban đầu, sau nhiều lần tăng vốn cũng như bán bớt, hiện Daiwa vẫn là cổ đông lớn nhất sở hữu 15,44% cổ phần SSI, trị giá 200 triệu USD.

Nhóm SBI Holdings cũng đang sở hữu tổng cộng 20% vốn TPBank, trị giá xấp xỉ 300 triệu USD. Một thành viên của SBI Holdings cũng đang sở hữu hơn 24% vốn của Chứng khoán FPTS.

.png)

.jpg)

.png)