Chứng khoán MB (MBS) vừa đưa ra dự báo về bức tranh lợi nhuận ngành và một số doanh nghiệp trong quý 3/2024.

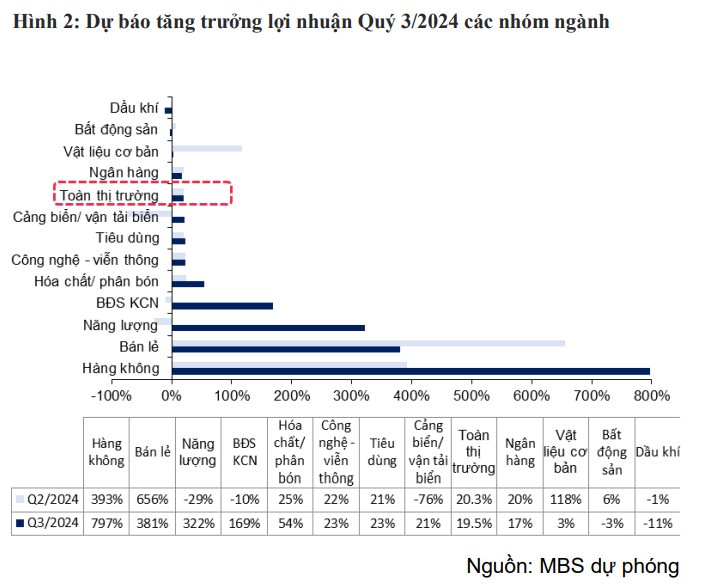

Theo đó, MBS dự báo lợi nhuận toàn thị trường có thể đạt mức tăng 19,5% so với cùng kỳ trong quý 3/2024 hỗ trợ bởi môi trường lãi suất thấp, tỷ giá giảm mạnh, sản xuất & tiêu dùng đang trên đà phục hồi.

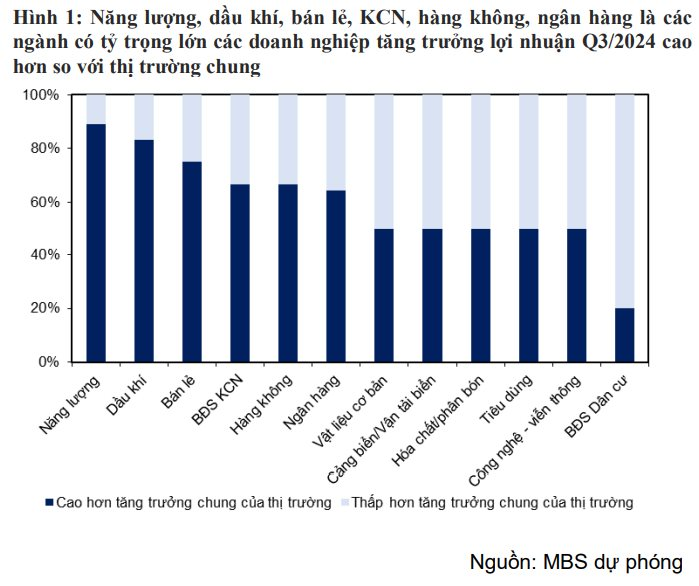

Lợi nhuận ngành ngân hàng dự báo tăng trưởng 16,5% so với cùng kỳ năm trước, thấp hơn mức tăng trưởng trong quý 2/2024 (+19,5%). MBS dự phóng các ngành đạt mức tăng trưởng lợi nhuận nổi bật gồm bán lẻ (+381%), năng lượng (+321%), BĐS KCN (+169%) từ nền thấp cùng kỳ.

Một số ngành ước tính tăng trưởng lợi nhuận giảm như Bất động sản (-3%) do còn thiếu vắng các dự án mở bán hay dầu khí (-11%) do kết quả kém tích cực ở nhóm doanh nghiệp hạ nguồn.

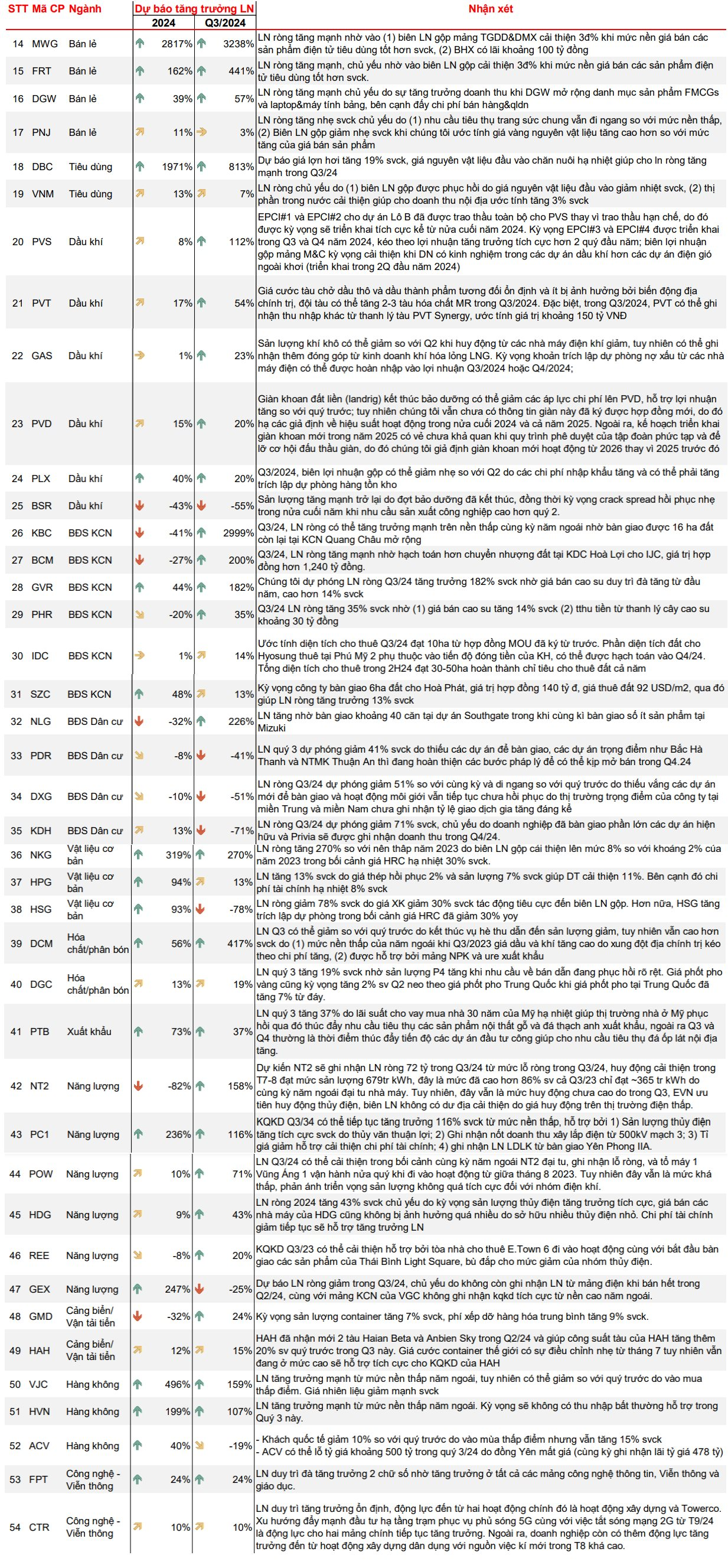

Cụ thể, trong danh sách 54 doanh nghiệp được MBS theo dõi, hàng loạt cổ phiếu được dự báo tăng trưởng lợi nhuận “bằng lần” trong quý 3/2024 bao gồm: MWG, DBC, PVS, KBC, BCM, GVR, NLG, NKG, DCM, NT2, PC1, VJC, HVN. Ngược chiều, nhiều doanh nghiệp có lợi nhuận tăng trưởng âm trong quý này, điển hình như ACV, GEX, HSG, KDH, DXG, PDR, BSR, VIB, OCB.

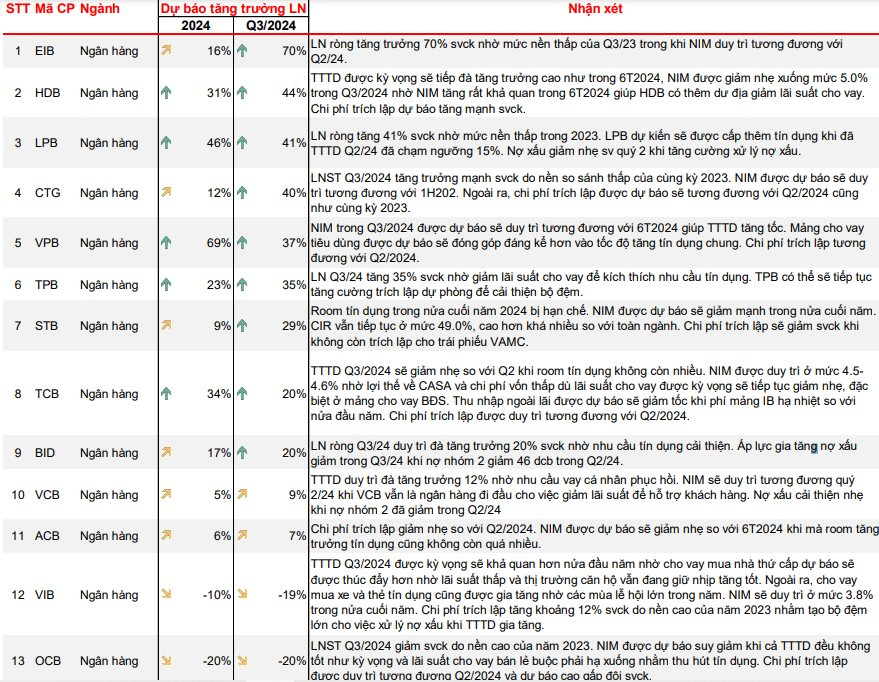

Tại nhóm ngân hàng, MBS dự phóng lợi nhuận EIB sẽ là “ngôi sao” tăng trưởng lợi nhuận với mức tăng 70% so với cùng kỳ trong quý 3/2024 nhờ mức nền thấp cùng kỳ trong khi NIM duy trì tương đương với quý 2/2024.

Xếp sau, HDB và LPB cũng ghi nhận lợi nhuận tăng lần lượt 44% và 41% so với cùng kỳ; HDB được kỳ vọng tiếp đà tăng trưởng cao như nửa đầu năm nhờ NIM tăng mạnh giúp ngân hàng này có thêm dư địa giảm lãi suất cho vay. Trong khi đó, LPB dự kiến sẽ được cấp thêm tín dụng khi đã tăng trưởng tín dụng quý 2/2024 chạm ngưỡng 15% và nợ xấu LPB giảm nhẹ.

Trong khi đó, hai "ông lớn" CTG và BID được dự báo lợi nhuận tăng 40% và 20% so với cùng kỳ. Ngược lại, lợi nhuận VIB và OCB có thể giảm lần lượt 19% và 20% so với cùng kỳ.

Tại nhóm bán lẻ, Thế giới di động (MWG) trở thành điểm sáng, lợi nhuận có thể bật tăng tới 3.238% trong quý 3/2024 nhờ biên lợi nhuận gộp mảng TDGG và ĐMX cải thiện 3 điểm % khi mức nền giá bán các sản phẩm điện tử tiêu dùng tốt hơn so với cùng kỳ. Nhóm phân tích MBS cũng kỳ vọng BHX có lãi khoảng 100 tỷ đồng.

FRT cũng được kỳ vọng lợi nhuận tăng 441% nhờ biên lợi nhuận gộp cải thiện, giá bán các sản phẩm điện tử tiêu dùng cao hơn cùng kỳ.

Một “điểm sáng” nữa trong bức tranh kết quả kinh doanh quý 3/2024 đến từ DBC. MBS dự báo giá lợn hơi tăng 19% so với cùng kỳ, giá nguyên vật liệu đầu vào chăn nuôi hạ nhiệt giúp lợi nhuận ròng dự báo tăng mạnh 813% trong quý 3/2024.

Nhóm dầu khí chỉ có PVS được dự báo tăng trưởng 3 chữ số, đạt 112% nhờ triển vọng từ EPCI#1 và EPCI#2 cho dự án Lô B đã được trao thầu toàn bộ cho PVS thay vì trao thầu hạn chế, do đó được kỳ vọng sẽ triển khai tích cực kể từ nửa cuối năm 2024. Theo MBS, biên lợi nhuận gộp mảng M&C kỳ vọng cải thiện khi DN có kinh nghiệm trong các dự án dầu khí hơn các dự án điện gió ngoài khơi (triển khai trong 2Q đầu năm 2024.

Với nhóm bất động sản KCN, MBS dự báo kết quả kinh doanh của nhóm BĐS KCN đều tăng trưởng cao, nổi bật có KBC (+2.999%) do bật tăng từ mức nền thấp cùng kỳ nhờ bàn giao được 16 ha đất còn lại tại KCN Quang Châu mở rộng. Các chuyên viên phân tích cũng dự phóng lợi nhuận BCM tăng 200% trong quý 3/2024 nhờ hạch toán hơn chuyển nhượng đất tại KDC Hoà Lợi cho IJC, giá trị hợp đồng hơn 1.240 tỷ đồng.

Ngoài ra, CTCK này dự phóng lợi nhuận quý 3/2024 của NKG trong nhóm thép tăng gấp 4 lần cùng kỳ trong bối cảnh giá HRC hạ nhiệt 30% so với cùng kỳ. Lợi nhuận HPG cũng được dự báo tăng 13% do giá thép hồi phục 2% và sản lượng tăng 7% so với cùng kỳ giúp doanh thu cải thiện 11%. Bên cạnh đó chi phí tài chính hạ nhiệt 8%.

Mặt khác, DCM trở thành tâm điểm nhóm phân bón/hóa chất với mức tăng lợi nhuận 417% trong quý 3/2024 do mức nền thấp của năm ngoái và được hỗ trợ bởi mảng NPK, ure xuất khẩu.

.jpg)

.png)