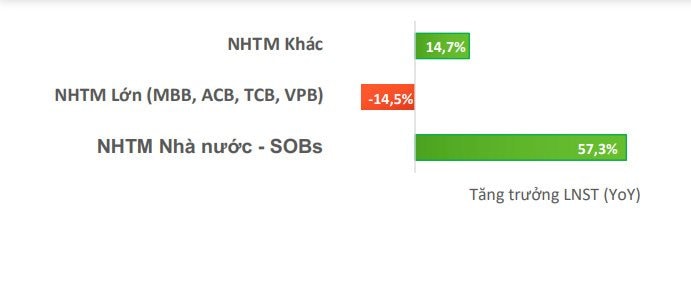

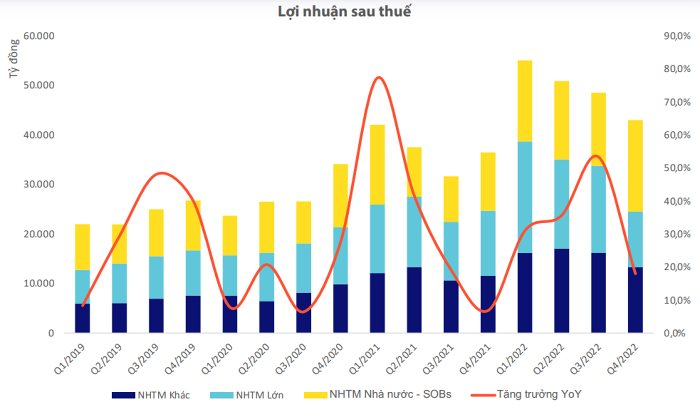

The báo cáo kết quả kinh doanh quý IV/2022 mới công bố, WiGroup cho biết lợi nhuận ngành ngân hàng trong quý IV/2022 đạt gần 43 nghìn tỷ, tăng trưởng 17,9% so với cùng kỳ. Bóc tách cơ cấu lợi nhuận theo từng nhóm, có thể nhận ra động lực tăng trưởng của cả ngành trong các tháng cuối năm đến chủ yếu từ các NHTM Nhà nước với mức tăng trưởng 57,3% so với năm ngoái và nhóm ngân hàng duy nhất tăng trưởng lợi nhuận so với quý liền kề (+25%).

Trong khi đó, lợi nhuận của nhóm NHTM lớn giảm 14,5% dưới áp lực của việc chi phí lãi gia tăng đột biến do việc tiếp cận nguồn vốn giá rẻ không còn dễ dàng như giai đoạn trước.

“Nhìn chung, 2022 là một năm đột phá của toàn ngành ngân hàng nhưng đây cũng sẽ là một áp lực lớn cho tăng trưởng trong năm 2023 khi mà những dấu hiệu suy yếu dần xuất hiện vào cuối năm”, WiGroup nhận định.

Hoạt động cho vay của toàn ngành tăng trưởng 3,4% trong các tháng cuối năm, sau khi Ngân hàng Nhà nước nới room tín dụng cho một số các ngân hàng. Tuy vậy, nếu so với cùng kỳ các năm trước thì mức tăng khoản mục cho vay khách hàng vẫn tương đối thấp, do dư địa cho vay không còn nhiều vì phần lớn tín dụng đã được hấp thụ trong 6 tháng đầu năm và hầu hết gần 70% các khoản vay mới là các khoản vay ngắn hạn.

Theo WiGroup, NIM của ngành ngân hàng gần như đi ngang trong quý 4/2022, cho thấy mức tăng của chi phí vốn vẫn đang được chuyển giao cho khách hàng có nhu cầu đi vay. Dù vậy, trong năm 2023, NIM của ngành nhiều khả năng sẽ bị thu hẹp đáng kể để các ngân hàng triển khai các gói hỗ trợ về vốn cho nền kinh tế và tăng trích lập dự phòng trong bối cảnh nợ xấu gia tăng.

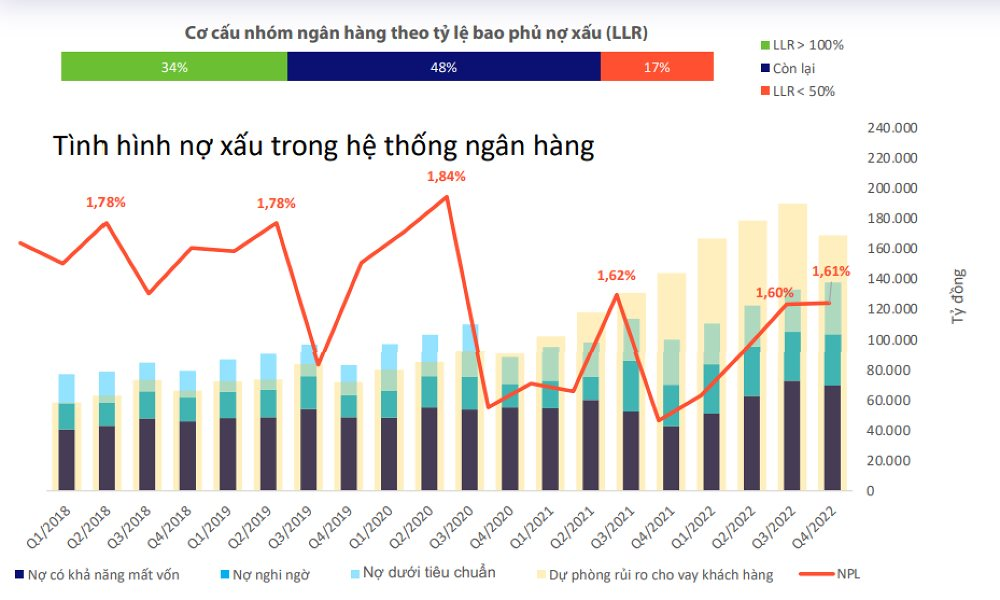

Đà tăng của nợ xấu đã chậm lại trong quý 4/2022, khi tỷ lệ nợ xấu trong hệ thống gần như đi ngang và chỉ nhích nhẹ lên mức 1,61%, cho thấy những nỗ lực kiểm soát nợ xấu của các ngân hàng đang có hiệu quả.

Tuy nhiên, dự phòng cho vay khách hàng đã giảm 11% so với quý trước. Mức giảm phân bố tập trung chính tại các NHTM Nhà nước với quy mô khoảng 25,7 nghìn tỷ (giảm 22% so với quý 3), chủ yếu được dùng để xử lý các nhóm nợ xấu, đặc biệt là nhóm nợ cấp 5, tiêu biểu như tại các ngân hàng BIDV và VietinBank.

Trừ nhóm ngân hàng dự phòng rủi ro lớn hơn 100% gần như không đổi thì tỷ lệ các ngân hàng có tỷ lệ bao phủ nợ xấu LLR < 50% trong cơ cấu đã tăng gần 2,5 lần so với cuối năm ngoái, chiếm 17%.

“Điều này cho thấy số lượng các ngân hàng dễ bị tổn thương bởi nợ xấu đang tăng lên. Đây sẽ là nhóm vào diện rủi ro trong năm sau khi tình hình vĩ mô trở nên kém tích cực”, WiGroup nhận định.

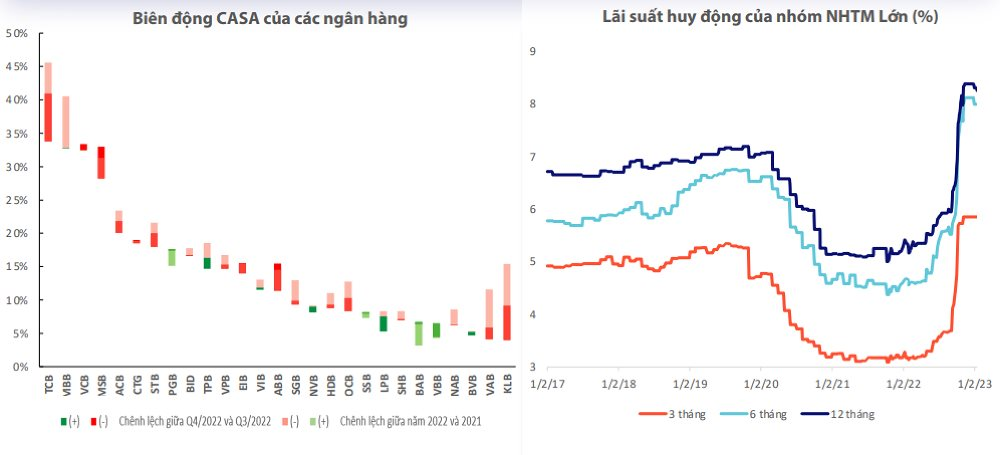

Mặt khác, tỷ lệ tiền gửi không kỳ hạn (CASA) năm 2022 có xu hướng giảm tại hầu hết các NHTM, đặc biệt là trong các tháng cuối năm, do sự tăng lên của lãi suất huy động. Sự sụt giảm lớn nhất diễn ra tại các ngân hàng có quy mô vốn nhỏ (như VietABank, Kienlongbank,..), khi dòng tiền chạy khỏi các ngân hàng này trước những rủi ro sụp đổ liên quan đến tính thanh khoản.

Trong khi đó, tại các NHTM Nhà nước, mức biến động CASA trong năm 2022 lại gần như không đáng kể, trong đó, Vietcombank đã thu hẹp khoảng cách với nhóm top đầu từ khoảng 15% so với trước kia, xuống chỉ còn chưa đến 1,5%.

“Chúng tôi cho rằng cuộc đua về tỷ lệ CASA năm 2023 sẽ tiếp tục có lợi cho các NHTM quốc doanh nhờ vào những lợi thế sẵn có và sự thay đổi trong chính sách về phí dịch vụ của các đơn vị này”, nhóm phân tích đánh giá.

Theo WiGroup, căng thẳng thanh khoản tại nhóm NHTM Lớn và NHTM Nhà nước đã hạ nhiệt trong các tháng cuối năm. Cụ thể, tỷ lệ huy động tại các ngân hàng này đã tăng cao trở lại trong quý 4, vượt tăng trưởng cho vay khoảng 2-3%. Tuy nhiên, đối với nhóm các ngân hàng vừa và nhỏ còn lại thì nhu cầu vốn huy động để đảm bảo an toàn cho vay vẫn còn tương đối lớn, thể hiện qua việc tỷ lệ cho vay/huy động (LDR) có xu hướng tiếp tục phá đỉnh trong quý 4, đạt mức 79%.

Nhóm phân tích cho rằng, trong giai đoạn sắp tới, với việc áp dụng thông tư 26/2022, thanh khoản toàn hệ thống được dự báo sẽ được cải thiện tích cực, đặc biệt là đối với nhóm các NHTM Nhà nước – nơi tập trung tiền gửi Kho bạc Nhà nước. Theo cách ghi nhận mới, tỷ lệ LDR tại các ngân hàng trên sẽ về mức quanh 81% tạo dư địa cho việc mở rộng cho vay trong năm 2023 và giảm áp lực lên lãi suất.

Năm 2023, với việc lãi suất duy trì ở mức cao trong điều kiện kinh tế suy yếu sẽ đặt ra nhiều vấn đề trong việc cho vay mới và kiểm soát nợ xấu toàn hệ thống. Bức tranh lợi nhuận của ngành ngân hàng sẽ tiếp tục có sự phân hóa mạnh mẽ giữa các nhóm NHTM.

“Chúng tôi cho rằng nhóm các NHTM Nhà nước vẫn là điểm tựa vững chắc cho tăng trưởng lợi nhuận của toàn ngành trong các quý sắp tới”, WiGroup nhận định.

.jpg)