Lãi suất tăng cao và đồng USD mạnh lên trong năm 2022 có thể khiến nhiều lãnh đạo doanh nghiệp đau đầu về câu chuyện chi phí tài chính.

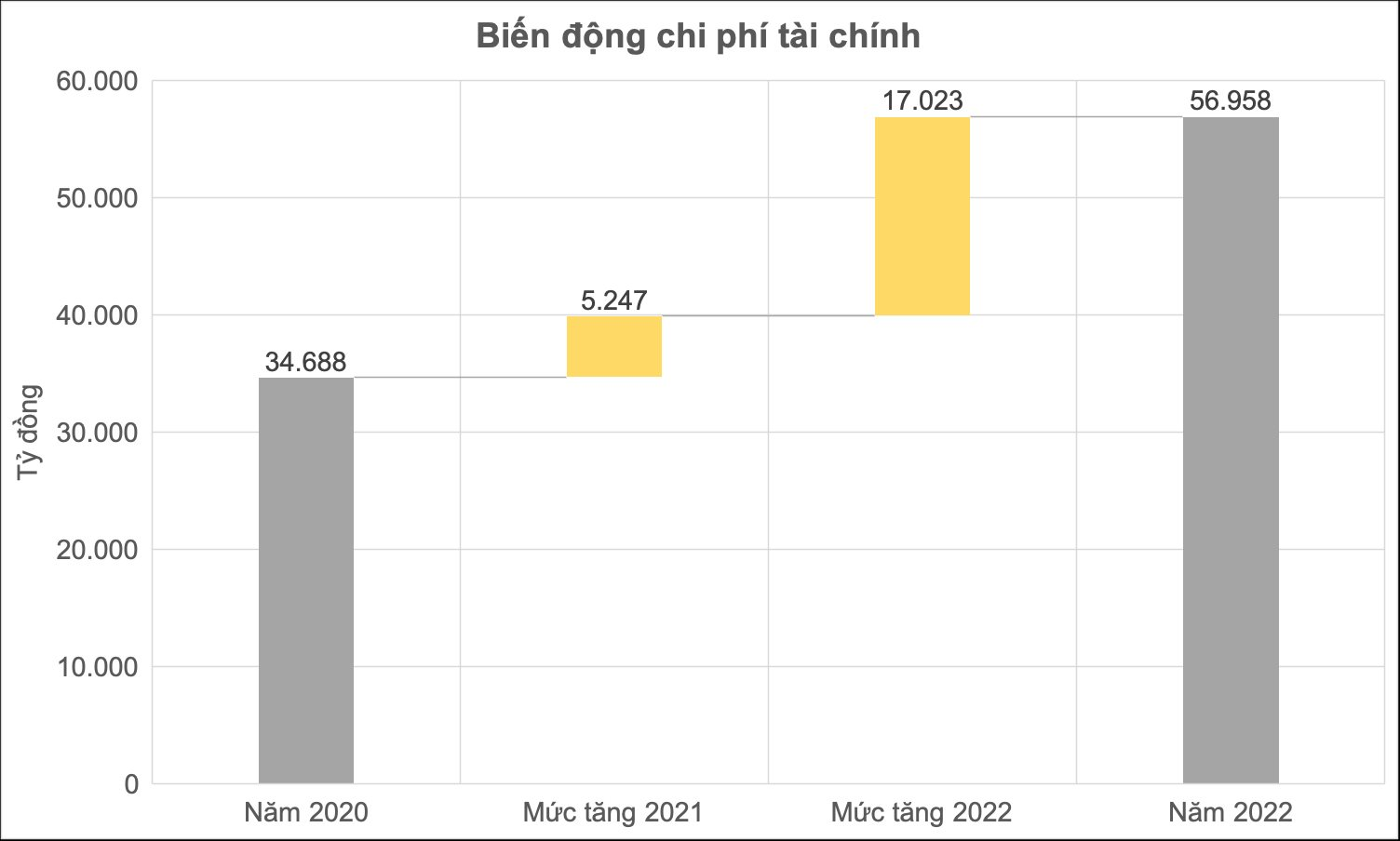

Trên thực tế, 19 doanh nghiệp niêm yết đứng đầu về chi phí tài chính (đã loại bỏ yếu tố hợp nhất) chứng kiến sự gia tăng mạnh mẽ chỉ số này so với năm trước đó. Tổng chi phí tài chính đã tăng thêm hơn 17 nghìn tỷ đồng, lên gần 57 nghìn tỷ. Mức tăng cao gấp 3 lần năm 2021.

Chi phí tài chính phản ánh những khoản chi phí hoạt động tài chính phát sinh trong kỳ, chủ yếu gồm: chi phí lãi vay, chi phí phát sinh từ hoạt động đi vay và phát hành trái phiếu, khoản lỗ phát sinh khi bán ngoại tệ, lỗ tỷ giá hối đoái, chi phí mua lại trái phiếu chuyển đổi, chiết khấu thanh toán…

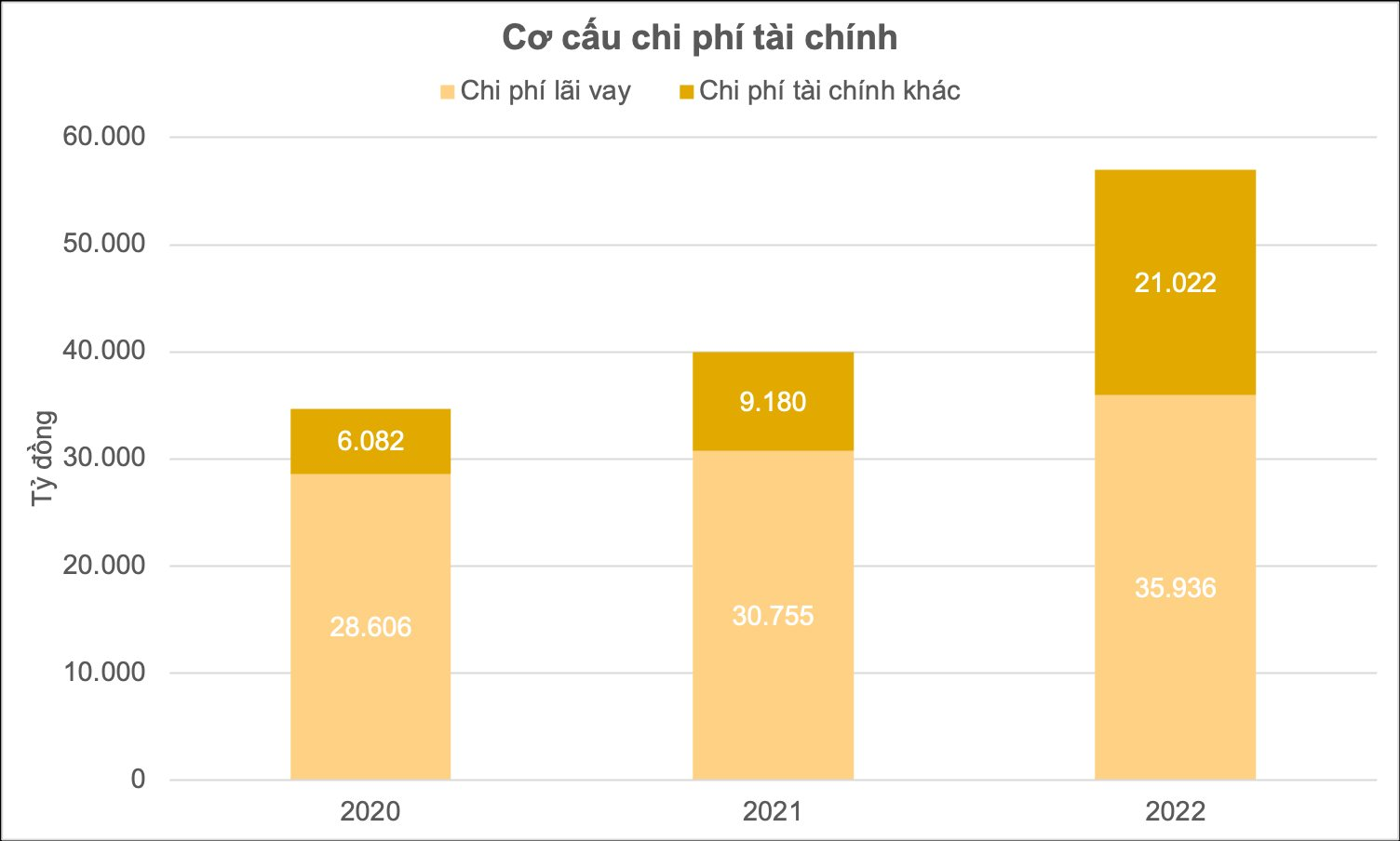

Thông thường, nói đến chi phí tài chính, người ta thường liên tưởng ngay đến chi phí lãi vay, vì nó chiếm tỷ trọng lớn nhất trong cơ cấu. Thực tế, nguồn vốn quan trọng tài trợ cho hoạt động kinh doanh của doanh nghiệp Việt Nam đến từ các ngân hàng.

Nhưng trong năm qua, chi phí lãi vay không phải là tác nhân lớn nhất dẫn đến chi phí tài chính cao đột biến. Tổng chi phí lãi vay của các doanh nghiệp tăng thêm 5.200 tỷ đồng, chiếm khoảng 30% mức tăng. Kép chính ở đây là các khoản lỗ chênh lệch tỷ giá, khiến chi phí tài chính của các doanh nghiệp đội lên đáng kể.

U.S. Dollar Index (USDX) là thước đo giá trị của đồng USD với rổ ngoại tệ. Năm ngoái, chỉ số này tăng nhanh và mạnh, đạt đỉnh vào cuối tháng 9. Những tác nhân làm tăng giá đồng bạc xanh đến từ việc Cục dự trữ Liên bang Mỹ (FED) đẩy mạnh tăng lãi suất, trong bối cảnh nền kinh tế Mỹ dù lạm phát cao vẫn tương đối khoẻ mạnh và kinh tế toàn cầu bất ổn.

Ảnh hưởng của USD tăng cao là mức lỗ tỷ giá lớn tại các công ty nhập khẩu hàng hoá bằng đồng tiền này, trong khi doanh thu phần lớn đến từ nội địa.

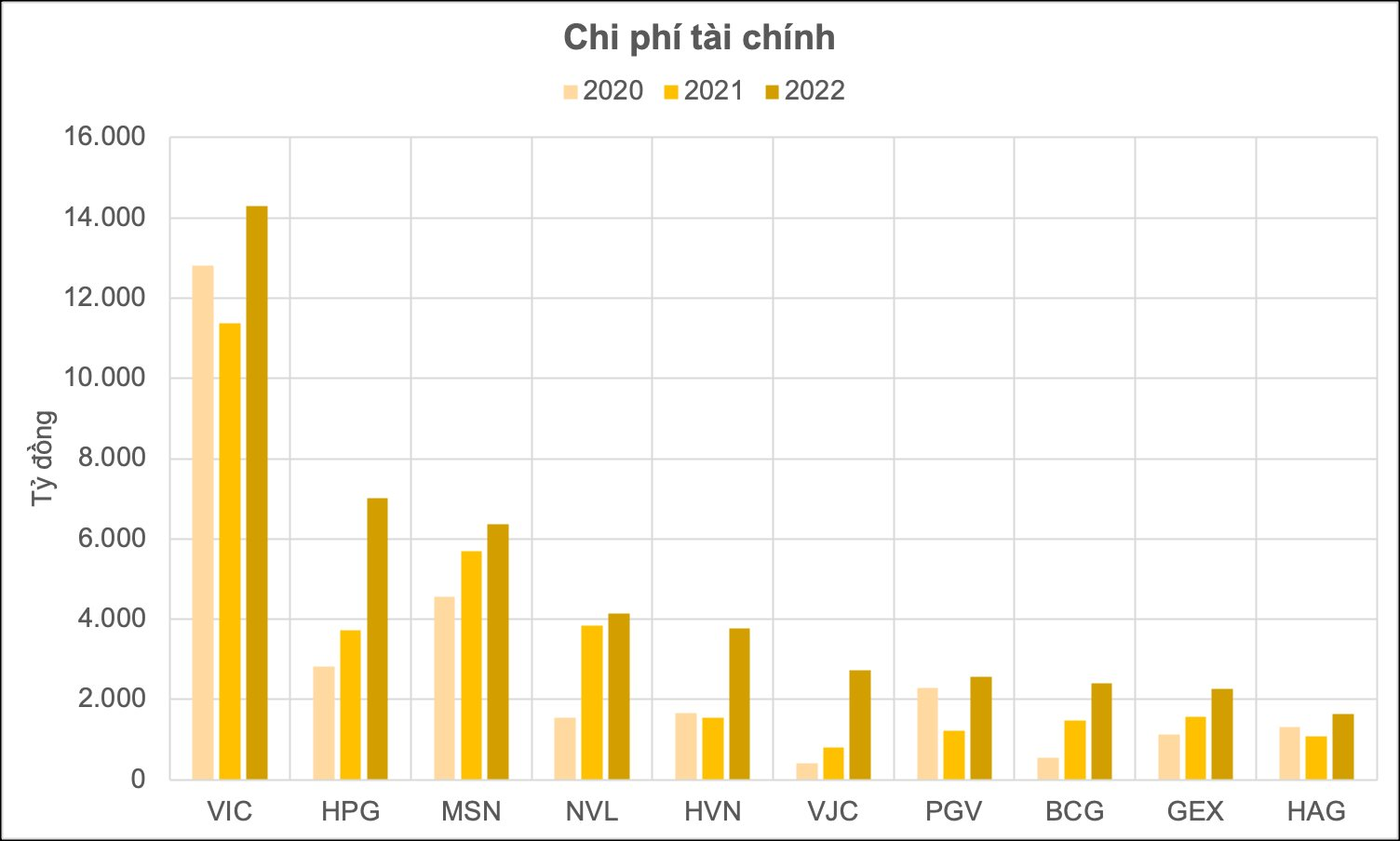

Cụ thể hơn, có thể xem xét một vài ví dụ. CTCP Tập đoàn Hoà Phát (HPG) nhập lượng lớn than và quặng sắt phục vụ sản xuất thép. Kết quả là lỗ chênh lệch tỷ giá ghi nhận trong năm 2022 lên tới hàng nghìn tỷ đồng, biến công ty trở thành đơn vị có mức tăng chi phí tài chính cao nhất năm.

Các trường hợp phải chịu cảnh lỗ tỷ giá lớn tương tự Hoà Phát còn nhiều doanh nghiệp trong ngành hàng không, nhiệt điện...

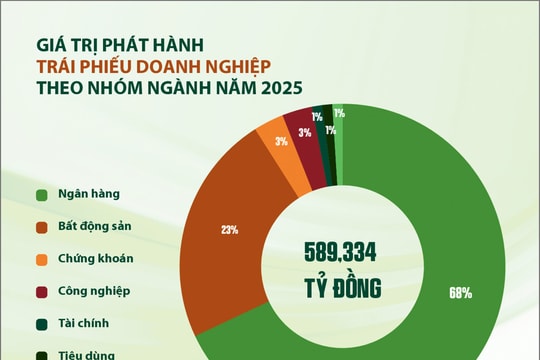

Một tác nhân khác làm tăng chi phí tài chính cũng cần nhắc đến là việc các công ty đẩy mạnh phát hành trái phiếu doanh nghiệp trong giai đoạn 2021 - 2022 kéo theo chi phí phát hành và lãi phải trả khi đến kỳ. Tuy nhiên, việc một số trường hợp gian lận đã gây ảnh hưởng xấu đến niềm tin của nhà đầu tư khiến cho khối lượng phát hành mới giảm mạnh từ quý 4 năm ngoái.

Hiện tại, FED vẫn tiếp tục động thái tăng lãi suất, có thể nhắm đến mục tiêu 6% nhằm đạt được mức lạm phát mục tiêu. Điều này dẫn đến chi phí đi vay trên toàn cầu sẽ tiếp tục tăng, và Việt Nam không ngoại lệ. Mặt khác, trong điều kiện khó khăn về thanh khoản của thị trường, các ông chủ có thể sẽ phải tìm kiếm các nguồn tài chính với chi phí cao hơn trong năm 2023.

Ở chiều ngược lại, chỉ số đồng đô la Mỹ đã hạ nhiệt đáng kể từ mức đỉnh, giảm 10%. Điều này có thể khiến cho các doanh nghiệp có nhu cầu sử dụng USD cao bớt gánh nặng phần nào.

.png)

.png)

.png)

.png)