Theo đó, tại văn bản vừa gửi Ngân hàng Nhà nước, Hiệp hội bất động sản TP.HCM (HoREA) đã có đề xuất Ngân hàng Nhà nước (NHNN) cho phép các ngân hàng thương mại được cho doanh nghiệp phát hành trái phiếu sắp đến hạn có tài sản bảo đảm, có dự án đã được cơ quan nhà nước có thẩm quyền quyết định giao đất, cho thuê đất được vay tái cấu trúc các khoản nợ trái phiếu sắp đến hạn.

Ông Lê Hoàng Châu, Chủ tịch HOREA cho rằng nếu có cơ chế, chính sách này thì sẽ tác động tích cực ngay lập tức và cùng với cơ chế, chính sách của Nghị định 08/2023/NĐ-CP sẽ tháo gỡ được khó khăn cho các doanh nghiệp phát hành trái phiếu sắp đến hạn và hỗ trợ các “trái chủ”.

Được biết, tại văn bản gửi gửi NHNN, HOREA đã đề xuất việc NHNN cho phép các ngân hàng thương mại được cho doanh nghiệp phát hành trái phiếu sắp đến hạn có tài sản bảo đảm, có dự án đã được cơ quan nhà nước có thẩm quyền quyết định giao đất, cho thuê đất được vay tái cấu trúc các khoản nợ trái phiếu sắp đến hạn với khoản vay có thể xem xét không vượt quá 70% giá trị gói trái phiếu đã phát hành và ngân hàng thương mại được phép nhận thế chấp bằng chính gói trái phiếu này và các tài sản bảo đảm để phát hành gói trái phiếu đó theo phương thức ngân hàng thương mại giải ngân trực tiếp đến các “trái chủ”.

Đối với phần 30% giá trị gói trái phiếu đã phát hành còn lại thì doanh nghiệp và các “trái chủ” thỏa thuận đàm phán với nhau theo quy định tại Nghị định 08/2023/NĐ-CP.

Vị Chủ tịch HoREA cũng cho rằng, việc Ngân hàng Nhà nước giảm lãi suất điều hành kéo theo xu thế các ngân hàng thương mại giảm lãi suất huy động tiết kiệm và giảm lãi suất cho vay một chút, nhưng nhìn chung mặt bằng lãi suất cho vay vẫn còn cao.

“Hiệp hội đề nghị Ngân hàng Nhà nước chỉ đạo các ngân hàng thương mại xem xét giảm lãi suất cho vay thực chất hơn và quan trọng hơn là tạo điều kiện cho doanh nghiệp, trong đó có doanh nghiệp bất động sản và người mua nhà được tiếp cận tín dụng thuận lợi hơn”, ông Châu khuyến nghị.

Bên cạnh đó, ông Châu cũng cho rằng, xuất phát từ thực tế căng thẳng về thanh khoản và những khó khăn của các doanh nghiệp bất động sản hiện nay, HOREA cũng đã đề xuất NHNN có thể xem xét chỉ đạo các ngân hàng thương mại xem xét cho các doanh nghiệp được giãn tiến độ trả nợ theo chủ trương của Nghị quyết số 33/NQ-CP ngày 11/03/2023 của Chính phủ và tạo điều kiện cho doanh nghiệp bất động sản được vay tín dụng đối với dự án đầy đủ pháp lý, có tính khả thi, có tài sản bảo đảm cho khoản vay.

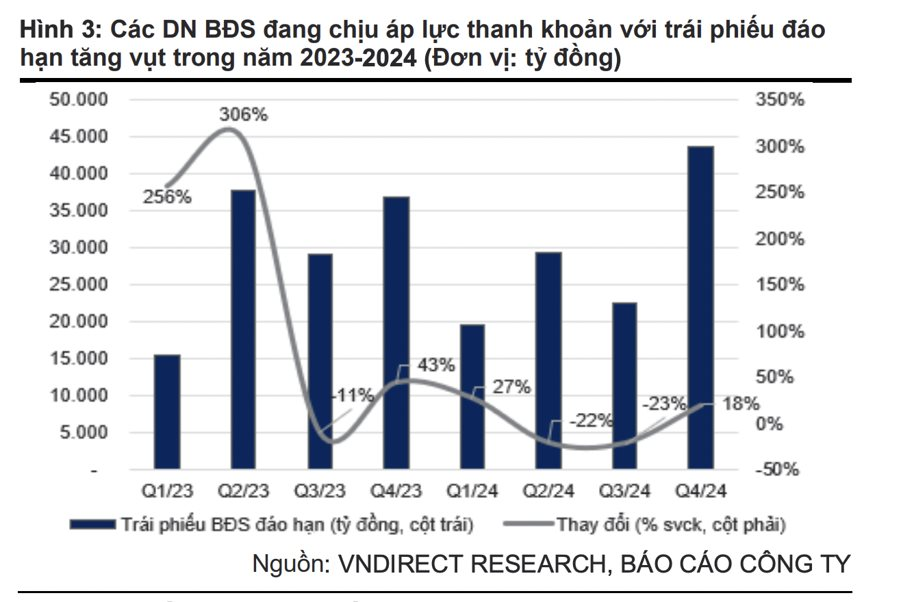

Áp lực đáo hạn trái phiếu bất động sản

Thực tế cho thấy, giai đoạn 2023-2024 là giai đoạn căng thẳng của các doanh nghiệp huy động vốn từ trái phiếu trước đó, nhất là các doanh nghiệp bất động sản. Riêng lượng trái phiếu bất động sản đáo hạn năm 2023 lên tới hơn 120.000 tỉ đồng.

Đáng chú ý, tổng dư nợ trái phiếu riêng lẻ đáo hạn trong hai quý sắp tới lần lượt ở mức 36.200 tỉ đồng (quý II), và 35.400 tỉ đồng (quý III). Trong khi đó, nhiều doanh nghiệp bất động sản đã cạn vốn, không có tiền hoàn thiện dự án…, nếu không được cơ cấu nợ, giãn nợ, chắc chắn nợ xấu sẽ phình to. Năm 2022, nợ xấu tín dụng bất động sản là 1,81% - tăng đáng kể so với mức 1,67% của năm 2021.

Theo Fiinratings, số lượng doanh nghiệp chậm thanh toán nghĩa vụ nợ trái phiếu đã lên đến 67. Trong đó có 63 doanh nghiệp vi phạm nghĩa vụ nợ và 4 doanh nghiệp đã thực hiện tái cơ cấu nợ thông qua việc giãn kỳ hạn. Hầu hết doanh nghiệp đưa ra lãi suất nhằm đền bù cho nhà đầu tư, từ đó phản ánh lên mức lãi suất mới cao hơn của toàn thị trường.

Tổng giá trị các lô trái phiếu doanh nghiệp được ghi nhận chậm thanh toán đạt 89.300 tỉ đồng, chiếm gần 55% lượng trái phiếu đang lưu hành của các doanh nghiệp trên. Khả năng đáp ứng nghĩa vụ nợ cho các lô trái phiếu này phụ thuộc vào phân kỳ đáo hạn sắp tới, khả năng huy động nguồn vốn khác của doanh nghiệp cũng như kỳ vọng vào dòng tiền từ hoạt động kinh doanh.

Tính trên tổng giá trị trái phiếu doanh nghiệp phi tài chính đang lưu hành, tỉ lệ nợ xấu từ các lô trái phiếu được Fiinratings tính toán ở mức 11,3%. Riêng đối với các tổ chức phát hành là doanh nghiệp bất động sản, tỉ lệ nợ xấu ở mức cao hơn là 18,7%.

FiinRatings cũng cho biết, tỷ số thanh toán hiện thời và hệ số thanh toán lãi vay của các doanh nghiệp bất động sản niêm yết đã giảm xuống mức thấp nhất giai đoạn 2011-2013, cho thấy rủi ro mất khả năng thanh toán đã hiện hữu.

Thực tế, trong năm 2022, hầu hết doanh nghiệp bất động sản đều gặp khó khăn về thanh khoản, tồn kho tăng cao khiến các chủ đầu tư đối mặt với tình trạng không có dòng tiền thu về để thanh toán các chi phí phát sinh, các khoản nợ đến hạn.

Theo đó, ghi nhận từ báo cáo tài chính 2022 của các doanh nghiệp bất động sản cho thấy, nhiều doanh nghiệp đang âm dòng tiền khá lớn, thậm chí kéo dài trong nhiều năm liền.

.png)

.png)