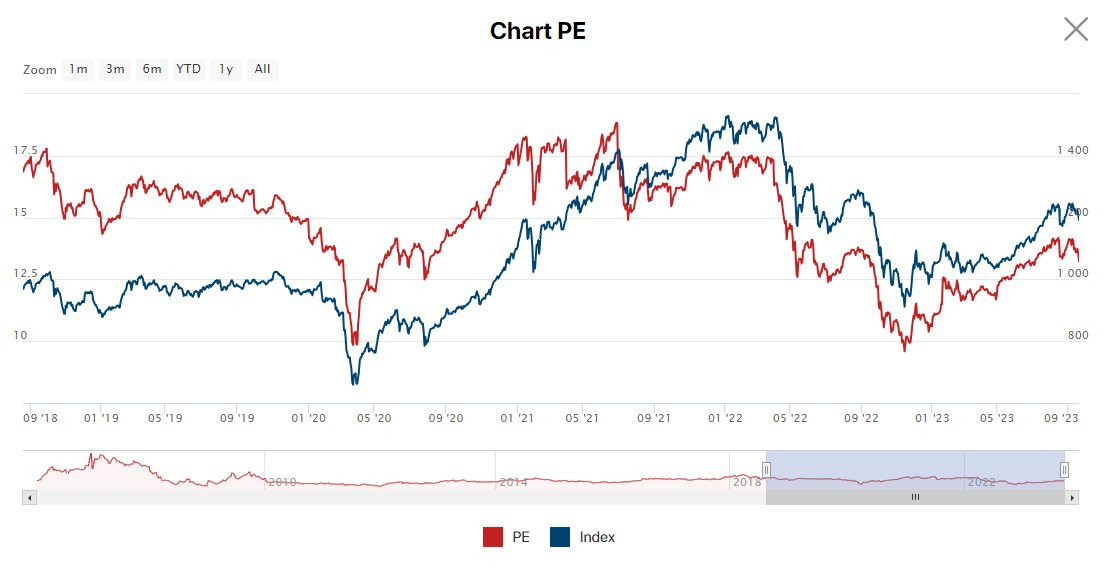

VN-Index liên tục rung lắc mạnh trong tuần qua với sự thận trọng của nhà đầu tư. Tuy có được phiên phục hồi nhưng thanh khoản bán chủ động liên tục gia tăng mạnh, đặc biệt vào phiên cuối tuần đã khiến chỉ số chung giảm điểm mạnh, đánh mất mốc 1.200 điểm.

Tổng cộng, VN-Index giảm hơn 34 điểm, đóng cửa tại 1.193 điểm, tương đương giảm 2,8% so với tuần trước.

Nhận định về kịch bản tuần giao dịch mới, các chuyên gia lạc quan cho rằng nhịp điều chỉnh là cần thiết để đưa mặt bằng giá cổ phiếu về mức hấp dẫn và VN-Index sẽ sớm hồi phục trở lại.

VN-Index sẽ sớm ổn định trở lại, đón đầu mùa báo cáo quý 3 tại một số nhóm cổ phiếu triển vọng

(Ông Đinh Quang Hinh - Trưởng Bộ phận vĩ mô và Chiến lược thị trường, Khối Phân tích VNDIRECT)

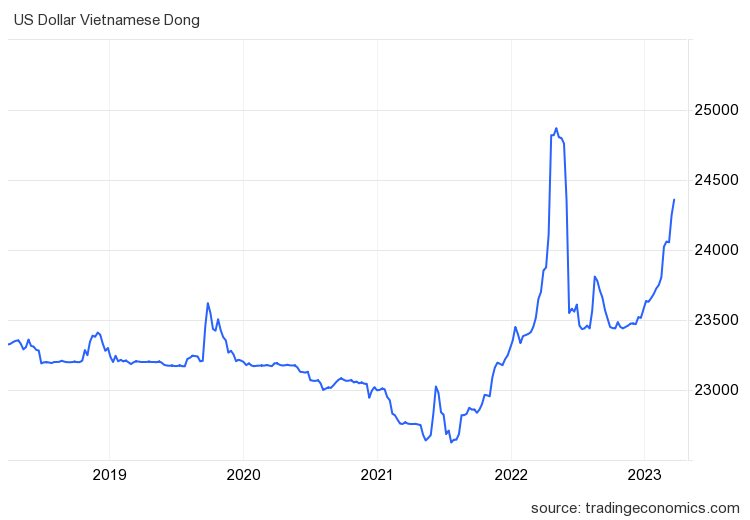

Thị trường chứng khoán Việt Nam chịu áp lực bán mạnh trong phiên cuối tuần qua sau diễn biến kém tích cực của thị trường chứng khoán toàn cầu cũng như những áp lực trong nước liên quan tới vấn đề tỷ giá. Để ổn định tỷ giá, Ngân hàng Nhà nước (NHNN) đã phát hành tín phiếu để hút thanh khoản dư thừa khỏi hệ thống ngân hàng, nhằm hạn chế tình trạng đầu cơ ngoại hối. Tuy vậy, nhiều nhà đầu tư lại có quan điểm kém tích cực và quan ngại rằng đây là động thái thắt chặt của NHNN.

Thực tế, ông Hinh cho rằng bước đi này của NHNN không phải là một bước đi nhằm thắt chặt hay đảo ngược chính sách nới lỏng hiện tại, mà chỉ là một giải pháp tình thế, tạm thời trong ngắn hạn nhằm hút bớt thanh khoản dư thừa để góp phần hạn chế đầu cơ tỷ giá.

Động thái này cũng nhằm trung hòa việc Kho Bạc Nhà nước mua vào ngoại tệ và bơm thanh khoản tiền đồng ra thị trường trước đó. "NHNN cho biết vẫn tiếp tục các giải pháp nhằm duy trì thanh khoản đối với hệ thống ngân hàng để hỗ trợ nền kinh tế, do đó thị trường có thể sớm nhìn nhận lại về động thái phát hành tín phiếu vừa qua của NHNN", chuyên gia VNDirect nhận định.

Đồng thời, mùa báo cáo KQKD quý 3/2023 đang đến gần với kỳ vọng cải thiện tích cực hơn (tăng trưởng dương so với cùng kỳ so với tăng trưởng âm trong nửa đầu năm nay) sẽ là yếu tố hỗ trợ cho thị trường trong những tuần giao dịch tới.

Vì vậy, nhà đầu tư có thể tận dụng nhịp điều chỉnh này để tái cơ cấu danh mục đầu tư và nâng tỷ trọng cổ phiếu khi chỉ số VN-Index về vùng hỗ trợ 1.170 - 1.180 điểm, nên ưu tiên những doanh nghiệp có triển vọng KQKD chuyển biến tích cực trong 2 quý cuối năm như xuất khẩu (thủy sản, đồ gỗ, hóa chất), bán lẻ và đầu tư công (xây lắp, vật liệu xây dựng).

Ngưỡng hỗ trợ 1.150 – 1.180 điểm được kỳ vọng là vùng cân bằng cung cầu

(Ông Tô Quốc Bảo - Trưởng nhóm chiến lược thị trường CTCP Chứng khoán Dầu khí PSI)

Bàn về nguyên nhân của phiên giảm sâu cuối tuần, ông Bảo chỉ ra rằng sau pha giảm điểm mạnh vào giữa tháng 8/2023, thị trường đã có sự hồi phục mạnh và nhanh. Chính sự đảo chiều tăng gấp gáp khiến nền giá trở nên lỏng lẻo trong khi phần dư địa tăng bị thu hẹp khá nhanh. Bởi vậy, khi chỉ số chạm đến vùng đỉnh gần nhất và không thể vượt qua, việc xuất hiện áp lực điều chỉnh là không thể tránh khỏi.

Liên quan tới phiên họp FED ngày 21/9, quan điểm "diều hâu" trong chính sách tiền tệ của Mỹ đã được thể hiện một cách rõ ràng khi Cục dự trữ liên bang Mỹ dự kiến số lần giảm lãi suất trong năm 2024 sẽ ít hơn so với kế hoạch trước đó. Việc điều hành chính sách tiền tệ "ngược chiều" FED của NHNN Việt Nam đã khiến cho tỷ giá chịu áp lực. Ông Bảo dự báo tình trạng trên kéo dài có thể sẽ khiến dòng vốn ngoại chảy khỏi Việt Nam.

Trong khi đó, thanh khoản hệ thống ngân hàng thời gian gần đây hết sức dồi dào, lãi suất liên ngân hàng qua đêm chỉ khoảng 0,15%. Vì vậy, ông Bảo cho rằng, việc NHNN rút khỏi hệ thống 10.000 tỷ đồng là động thái để thu hẹp chênh lệch lãi suất giữa VND và USD qua đó ổn định tỷ giá sau khi VND đã mất giá nhanh hơn đáng kể từ cuối tháng 8 tới nay. Đây là động tác kỹ thuật để ổn định tỷ giá trong ngắn hạn hơn là tín hiệu đảo chiều chính sách tiền tệ của NHNN.

Đối với chứng khoán Việt Nam, vị chuyên gia PSI nhận định thị trường xuất hiện “gap down” lớn từ đầu phiên 22/9 khiến tâm lý nhà đầu tư hoảng loạn, chỉ số VN-Index xuyên thủng ngưỡng hỗ trợ MA50, qua đó xác nhận xu hướng tích lũy trung hạn đã bị vi phạm.

"Hiện nay, ngưỡng hỗ trợ 1.150 – 1.180 điểm được kỳ vọng là vùng cân bằng cung cầu của chỉ số. Thị trường trong giai đoạn tiếp theo có thể sẽ bước vào giai đoạn giảm hoặc Sideway đi ngang, đồng nghĩa là cơ hội đầu tư trong giai đoạn tới sẽ khó khăn hơn những tháng đầu năm", chuyên gia PSI dự báo xu hướng.

Về chiến lược, ông Tô Quốc Bảo cho rằng nhà đầu tư ngắn hạn nên tránh hoảng loạn, giữ tỷ trọng danh mục phòng thủ, không vội vàng tham gia bắt đáy hay sử dụng Margin và chờ tín hiệu xu hướng mới được xác nhận. Nếu vùng hỗ trợ được giữ vững và lực cầu xuất hiện trở lại thì sẽ là cơ hội tốt để giải ngân mua cổ phiếu với mức chiết khấu tốt.

Nhịp điều chỉnh là cần thiết để đưa mặt bằng giá cổ phiếu về mức hấp dẫn

(Ông Trương Thái Đạt, Giám đốc khối Phân tích Chứng khoán DSC)

Theo quan sát của chuyên gia DSC, làn sóng tăng giá kéo dài từ tháng 5 của thị trường Việt Nam có phần không nhỏ xuất phát từ niềm tin chính sách tiền tệ nới lỏng sẽ tiếp tục được duy trì trong dài hạn.

Tuy nhiên, niềm tin này đang dần lung lay từ những biến động tỷ giá gần đây, với tỷ giá USD vượt qua cột mốc 24.000 và liên tục tăng từng ngày. Mặt bằng lãi suất thấp thị trường Việt Nam đang áp dụng không chỉ gây hiện tượng trượt giá của VNĐ, xét về tương quan, đang khiến cho những cơ hội đầu tư với lãi suất cố định ở các thị trường đang phát triển như Mỹ trở nên hấp dẫn hơn.

Đánh giá về nền kinh tế phía bên kia bán cầu, ông Đạt chia sẻ còn nhiều yếu tố khiến lạm phát tại Mỹ chưa thể quay về mức mục tiêu 2% mà FED đưa ra: giá dầu vượt đỉnh 9 tháng, biến động địa chính trị, thị trường việc làm đang khỏe hơn so với dự báo của kỳ họp FOMC tháng 6/2023. Dự kiến, các yếu tố này sẽ còn tiếp tục đeo bám dai dẳng tới hết năm 2024, đi kèm là mặt bằng lãi suất điều hành và lãi suất trái phiếu chính phủ ở mức cao. Do đó, thị trường chứng khoán sẽ có mức chiết khấu điều chỉnh tương ứng với rủi ro này.

Đối với chứng khoán Việt Nam, nhiều nhóm ngành trên thị trường đã có khoảng thời gian tăng nóng và bớt hấp dẫn trong mắt nhiều nhà đầu tư tổ chức. Từ đây, xảy ra hiện tượng khối NĐT lớn trong và nước ngoài liên tục bán ròng, còn NĐT cá nhân vẫn giữ tâm lý hưng phấn và nắm giữ cổ phiếu nhiều hơn.

Ông Đạt nhìn nhận rằng cơ cấu sở hữu của NĐT cá nhân lớn, với xu hướng sử dụng đòn bẩy cao cùng tâm lý giao dịch mua-bán linh hoạt, là nguồn cơn của những biến động mạnh gần đây. "Song chỉ là những biến động có tính chất ngắn hạn, nhà đầu tư nên tỉnh táo và đánh giá nhịp điều chỉnh dưới góc nhìn tìm kiếm cơ hội hơn là sợ rủi ro", chuyên gia từ DSC nêu rõ.

Những phiên thị trường giảm mạnh đi kèm thanh khoản cao đột biến đều cho thấy sự thay đổi cơ cấu sở hữu của NĐT, trong đó dòng tiền dài hạn tìm cách thoát khỏi thị trường và nhường chỗ cho dòng tiền ngắn hạn. Trước mắt hiện tượng này có thể kéo theo những nhịp hồi phục kỹ thuật, tuy nhiên nếu chỉ số tiếp tục biến động mạnh trong thời gian dài thì có thể xác nhận khu vực phân phối.

Về hành động, nhà đầu tư tiếp tục duy trì tỷ trọng tiền mặt trong tài khoản, hoặc tối thiểu duy trì tỷ lệ đòn bẩy thấp trong tài khoản, với mục đích để tỉnh táo nhìn nhận cơ hội trong những nhịp điều chỉnh sâu hơn có thể xảy ra.

Vị chuyên gia từ DSC giữ góc nhìn lạc quan với triển vọng đầu tư của thị trường Việt Nam trong nửa cuối 2023 và trong 2024: "Những nhịp điều chỉnh là cần thiết để đưa mặt bằng giá cổ phiếu về giá hấp dẫn hơn, từ đó NĐT sẽ chấp nhận mạnh tay giải ngân kể cả trong trường hợp rủi ro gia tăng".

.png)