Ngành nhựa xây dựng được chia ra làm 2 phân khúc chính là ống nhựa xây dựng (ống nhựa PVC, PPR, HDPE) và nhựa vật liệu xây dựng (thanh profile, cửa nhựa, tấm trần,…). Trong đó, mảng ống nhựa xây dựng hiện ghi nhận 4 doanh nghiệp lớn đang hoạt động là Nhựa Bình Minh (BMP), Nhựa Tiền Phong (NTP), Ống nhựa Hoa Sen, Tân Á Đại Thành (Stroman) - chiếm 80-90% thị phần của thị trường. Đặc biệt của mảng thị trường này là mức độ cạnh tranh hàng nhập khẩu và khả năng xuất khẩu thấp do đặc thù về sản phẩm vận chuyển cồng kềnh.

Trong khi đó, phân khúc nhựa vật liệu xây dựng có thị trường phân mảnh hơn rất nhiều với biên lợi nhuận mỏng và chịu cạnh tranh gay gắt từ hàng nhập khẩu, đặc biệt là Trung Quốc.

Báo cáo triển vọng ngành nhựa xây dựng mới cập nhật từ Chứng khoán Vietcombank (VCBS) đánh giá Việt Nam hiện tại chưa làm chủ được chuỗi giá trị sản xuất nhựa xây dựng khi phải phụ thuộc nhiều vào nguyên liệu đầu vào là hạt nhựa PVC phải nhập khẩu. Sản lượng sản xuất hạt nhựa PVC trong nước chỉ đến từ 2 nhà sản xuất là Hóa chất AGC và TPC Vina với tổng công suất 390.000 tấn với nhà máy tập trung ở khu vực phía Nam, do đó hàng năm Việt Nam vẫn phải nhập khẩu lên tới 700.000 tấn PVC phục vụ tiêu thụ.

.png)

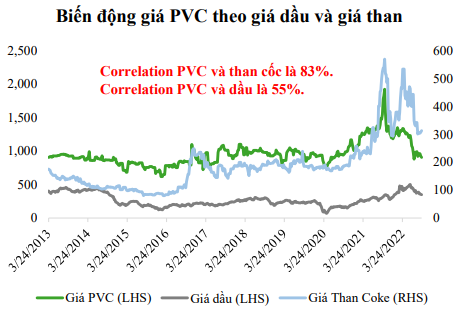

Do chiếm tỷ trọng lớn (70%) chi phí giá vốn hàng bán và vẫn phải phụ thuộc từ nguồn nhập khẩu, biên lợi nhuận của các doanh nghiệp nhựa xây dựng Việt Nam chịu biến động lớn từ giá PVC trên thế giới, đặc biệt là nguồn cung và nhu cầu tại Trung Quốc và Mỹ.

Với thị trường Trung Quốc, đây là nguồn cung chiếm tới 50% sản lượng sản xuất và tiêu thụ PVC trên toàn thế giới, đồng thời cũng là nước xuất khẩu PVC lớn thứ 2 thế giới với năng lực cạnh tranh về chi phí do công nghệ sản xuất chủ yếu (>80%) bằng than đá. Trong bối cảnh khủng hoảng thiếu năng lượng sản xuất tại EU và Mỹ, Trung Quốc sẽ tận dụng khả năng cạnh tranh và đẩy mạnh xuất khẩu nhựa PVC trong năm 2021 và 2022.

Còn Mỹ là đối trọng lớn với Trung Quốc khi chiếm khoảng 16% sản lượng sản xuất PVC trên thế giới và đứng đầu về xuất khẩu PVC, trong đó công nghệ sản xuất hầu hết đến từ dầu mỏ và khí thiên nhiên.

Trong năm 2021, giá PVC trên thế giới cho thấy mức tăng phi mã từ vùng 900 USD/tấn lên tới 2.000 USD/tấn do nguồn cung thu hẹp tại Mỹ. Tới nửa đầu năm 2022, giá PVC đã sụt giảm mạnh xuống mức 950 USD/tấn như hiện nay khi nhu cầu PVC tại Trung Quốc sụt giảm mạnh và nguồn cung PVC tại Mỹ được hồi phục hoàn toàn sau cơn bão.

Xét tới biến động đầu ra, sản lượng tiêu thụ của hai doanh nghiệp đầu ngành là Nhựa Tiền Phong và Nhựa Bình Minh trong giai đoạn 2018-2021 cho thấy sự chững lại sau nhiều năm tăng trưởng cao. Nguyên nhân do nguồn cung bất động sản suy yếu từ vướng mắc pháp lý và cạnh tranh gia tăng tới từ những đối thủ mới. Tuy nhiên, nhờ vào tăng trưởng xây dựng nhà dân mà sản lượng tiêu thụ không bị sụt giảm trong thời gian qua, kể cả trong đại dịch Covid-19.

Đến nay, tình hình cạnh tranh trong ngành dần gia tăng bởi sự xuất hiện của một số doanh nghiệp lớn như Hoa Sen, Tân Á Đại Thành, Dekko… Điều này dẫn tới xu hướng gia tăng chiết khấu cho các đại lý phân phối để duy trì thị phần của các doanh nghiệp. VCBS chỉ ra hệ quả là biên lợi nhuận cũng như tỷ suất sinh lời trong dài hạn của các doanh nghiệp trong ngành sẽ giảm. Bên cạnh đó, việc liên tục đầu tư mở rộng chất lượng sản phẩm và phát triển các dòng ống nhựa xây dựng còn nhiều tiềm năng như HDPE, PPR sẽ là xu hướng trong thời gian tới giúp tăng doanh thu và cải thiện biên lợi nhuận.

.png)

Nhận định về triển vọng trong thời gian tới, VCBS nhận định giá PVC trong nửa cuối năm 2022 và trong năm 2023 sẽ duy trì ở mặt bằng giá thấp trong vùng 800 - 1.000 USD/tấn giúp biên lợi nhuận của các doanh nghiệp ngành nhựa tích cực.

Cụ thể, nguồn cung thiếu hụt tại Mỹ đã phục hồi và nguồn cung trên thế giới tăng mạnh từ kế hoạch mở rộng của các doanh nghiệp lớn. Từ nay tới năm 2026, công suất PVC sẽ tăng 17% lên mức 70 triệu tấn/năm. Đồng thời, nhu cầu PVC sụt giảm mạnh tại Trung Quốc do thị trường bất động sản hụt hơi. Cho tới hết năm 2023, VCBS nhận định nhu cầu cho nhựa PVC sẽ tiếp tục yếu khi số lượng các dự án bắt đầu triển khai tại Trung Quốc tại thời điểm hiện tại rất thấp (do ống nhựa được sử dụng nhiều khi các dự án hoàn thành và phải mất trên 1 năm từ thời điểm bắt đầu xây dựng).

Đặc biệt, giá PVC có mức tương quan lớn với than cốc. Trong khi đó, chi phí sản xuất (than cốc) được dự báo giảm mạnh xuống mốc 280 USD/tấn (Theo Fitch Solutions) trong năm 2023 giúp các nhà sản xuất PVC tại Trung Quốc duy trì mức giá bán cạnh tranh với EU và Mỹ khi các quốc gia này đang trong tình trạng thiếu năng lượng trầm trọng và giá đầu vào neo cao.

Chính xu hướng giá đầu vào giảm trong thời gian gần đây sẽ là động lực giúp mở rộng biên lợi nhuận cho các doanh nghiệp nhựa trong nửa cuối năm 2022 và 2023. VCBS nhận định kết quả kinh doanh của các doanh nghiệp trong quý 3/2022 có thể sẽ tăng trưởng rất tốt so với mức nền thấp của năm 2021.

Riêng với phân khúc ống nhựa dân dụng, nửa đầu 2022, số căn hộ bất động sản được triển khai tại miền Bắc cho thấy mức tăng trưởng tốt sau thời gian dài sụt giảm, điều này giúp thúc đẩy sản lượng tiêu thụ ống nhựa tại khu vực này trong nửa cuối 2022 và sang tới năm 2023. Trái ngược với đó, số căn đang triển khai và cấp mới tại khu vực miền Nam cho con số kém khả quan sẽ tạo áp lực cho sản lượng tiêu thụ trong thời gian tới.

Trong dài hạn, VCBS nhận định sản lượng tiêu thụ ống nhựa xây dựng vẫn có tiềm năng tăng trưởng lớn khi tỷ lệ đô thị hóa của Việt Nam vẫn còn thấp. Ngoài ra, kỳ vọng các vấn đề về pháp lý các dự án bất động sản sẽ được tháo gỡ trong năm 2023 tiếp tục là bệ phóng thúc đẩy mạnh nguồn cung bất động sản trong năm 2024. Tuy nhiên, với tỷ lệ tiêu thụ nhựa PVC trên đầu người ở mức khá cao trong khu vực và gần tiệm cận với Trung Quốc, VCBS ước tính mức tăng trưởng của ngành trong giai đoạn tăng trưởng tới sẽ ở mức 7- 10%, thấp hơn nhiều mức 15-20% của giai đoạn 2014-2017.

.png)