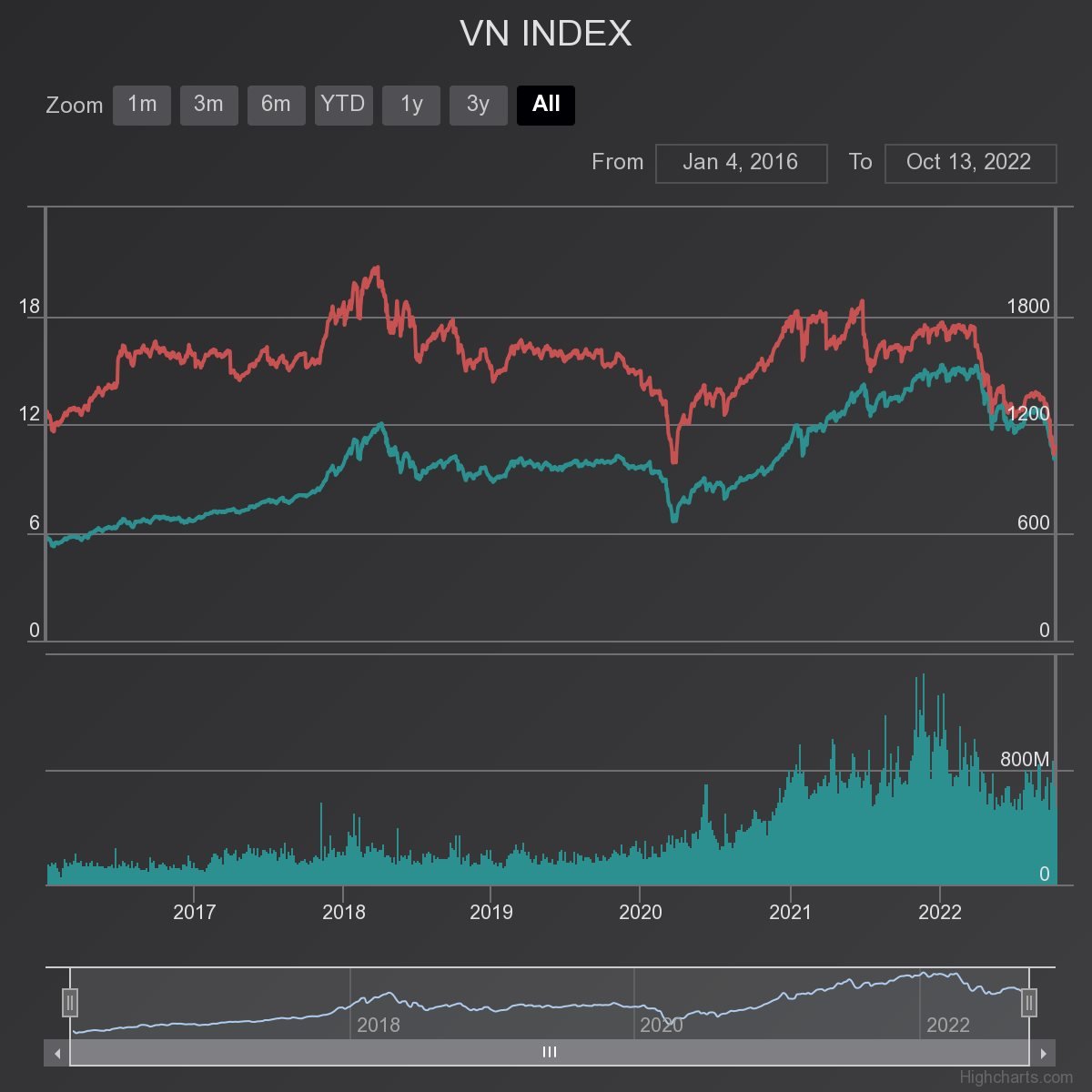

Thị trường chứng khoán vừa trải qua thêm một phiên giao dịch ảm đạm với thanh khoản tiếp tục phá đáy. Giá trị khớp lệnh trên HoSE giảm 24% so với phiên trước xuống còn 7.373 tỷ đồng, mức thấp nhất trong vòng 23 tháng kể từ ngày 17/11/2020. Đây đã là lần thứ 2 kể từ đầu tháng 10 thanh khoản HoSE xuống dưới mức 8.000 tỷ đồng qua kênh khớp lệnh.

.jpg)

Thanh khoản xuống đáy 22 tháng

Đặc biệt, ngay cả việc VN-Index dứt chuỗi “chỉ tăng một phiên”, có phiên thứ hai liên tiếp hồi phục tốt sau khi rơi chạm mốc 1.000 điểm cũng không thể kích hoạt dòng tiền bắt đáy nhập cuộc. Giao dịch vẫn lình xình trong bối cảnh tâm lý nhà đầu tư chưa hết bi quan và không mấy mặn mà với việc mua đuổi các cổ phiếu đã hồi trong khi áp lực bán cũng không lớn

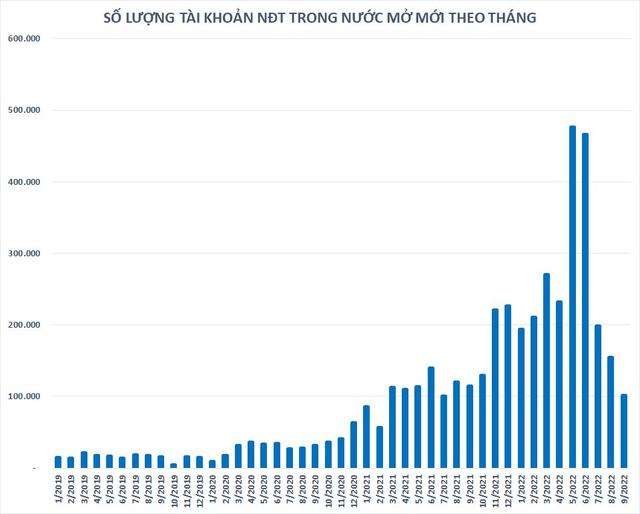

Trên thực tế, việc thanh khoản rơi về mức thấp phần nào cũng dễ hiểu trong bối cảnh làn sóng nhà đầu tư cá nhân tham gia vào thị trường chứng khoán hạ nhiệt đáng kể. Kể từ tháng 7 trở lại đây, lượng tài khoản mở mới liên tục giảm. Thậm chí trong tháng 9 vừa qua, số liệu VSD công bố cho biết nhà đầu tư trong nước đã mở mới 102.244 tài khoản chứng khoán, giảm 34% so với tháng trước và chỉ bằng 1/5 so với giai đoạn bùng nổ hồi tháng 5-6 năm nay. Đây là lượng tài khoản mở mới của nhà đầu tư nội thấp nhất kể từ tháng 7/2021 và là tháng thứ 3 liên tiếp sụt giảm mạnh.

Lượng tài khoản mở mới sụt giảm mạnh phần nào ảnh hưởng đến thanh khoản của thị trường

Thị trường dần thêm ảm đạm khi dòng tiền mới không còn đủ động lực, trong khi những nhà đầu tư cũ ở trên thị trường lại tỏ ra thận trọng hơn trước bối cảnh ẩn chứa nhiều luồng thông tin tiêu cực. Đồng thời, sau động thái tăng lãi suất và những tín hiệu diều hâu được phát đi, thị trường tài chính toàn cầu đang dần chuyển hướng quan tâm tới kỳ họp tiếp theo của FED diễn ra trong tháng 11 tới, và Việt Nam không đứng ngoài xu thế đó. SSI Research duy trì góc nhìn thận trọng đối với xu hướng dòng tiền vào thị trường, ít nhất cho tới sự kiện này. VCBS thì cho rằng mặt bằng lãi suất sẽ phải chịu áp lực điều chỉnh tăng cộng thêm áp lực mất giá của đồng VND khiến dòng tiền trên thị trường chứng khoán sẽ tiếp tục duy trì trạng thái yếu.

Dù vậy, sau những nhịp chỉnh mạnh, định giá thị trường chứng khoán Việt Nam đang xuống vùng thấp lịch sử. P/E của VN-Index (theo dữ liệu của Algo Platform) rơi xuống mức 10,76 lần, gần tương đương với đáy Covid cuối tháng 3/2020 và giai đoạn năm 2012 (lãi suất tăng vọt, thị trường bất động sản đóng băng và nợ xấu ngân hàng tăng cao). SSI cho rằng mức định giá thấp có thể kích hoạt dòng tiền giải ngân với mục đích thăm dò.

Điểm sáng còn tới từ dòng vốn ngoại khi chỉ trong hơn 1 tuần giao dịch, khối ngoại đã mạnh tay rót ròng hơn 2.600 tỷ đồng trên toàn thị trường. Động thái “gom hàng” của nhà đầu tư nước ngoài có động lực không nhỏ từ dòng vốn qua kênh ETF đảo chiều, giá trị hút ròng trong gần nửa đầu tháng 10 khoảng 1.800 tỷ đồng. Dòng vốn có dấu hiệu quay trở lại thị trường Việt Nam qua các quỹ ETF bất chấp xu hướng rút vốn đang diễn ra trên toàn cầu do động thái tăng tốc hút tiền của Fed mang đến những tín hiệu tích cực bởi biến động của thị trường trong quá khứ thường có sự đồng pha nhất định với xu hướng của dòng vốn ETF.

Về dài hạn, triển vọng của thị trường chứng khoán Việt Nam vẫn được đánh giá lạc quan nhờ vĩ mô ổn định và định giá hấp dẫn so với khả năng tăng trưởng lợi nhuận cao của các doanh nghiệp niêm yết. Trong báo cáo nhanh gần đây, Dragon Capital đã nhấn mạnh “các nhà đầu tư cuối cùng sẽ hưởng lợi từ chiến dịch thúc đẩy minh bạch thị trường”. Theo Dragon Capital, thị trường Việt Nam được đánh giá có triển vọng về lợi nhuận vượt trội trong nhóm thị trường mới nổi trong khi rủi ro ở mức độ thấp hơn nhờ nội tại vĩ mô ổn định. Quỹ ngoại này dự báo tăng trưởng GDP của Việt Nam có thể đạt 7,8% trong năm 2022. Định giá thị trường hấp dẫn với P/E forward 2022 của VN-Index ở mức 10 lần với tăng trưởng EPS 17%.

Ngoài ra, dư địa phát triển số lượng nhà đầu tư chứng khoán vẫn còn nhiều và đây sẽ là động lực thúc đẩy thị trường trong tương lai. Maybank IBG Research cho rằng số lượng mở mới của khách hàng tổ chức sẽ tăng nhanh khi Việt Nam được nâng hạng lên thị trường mới nổi trong 3-5 năm tới. Thanh khoản và vốn hóa thị trường cũng được kỳ vọng sẽ tiếp tục tăng trưởng.

.jpg)

.png)