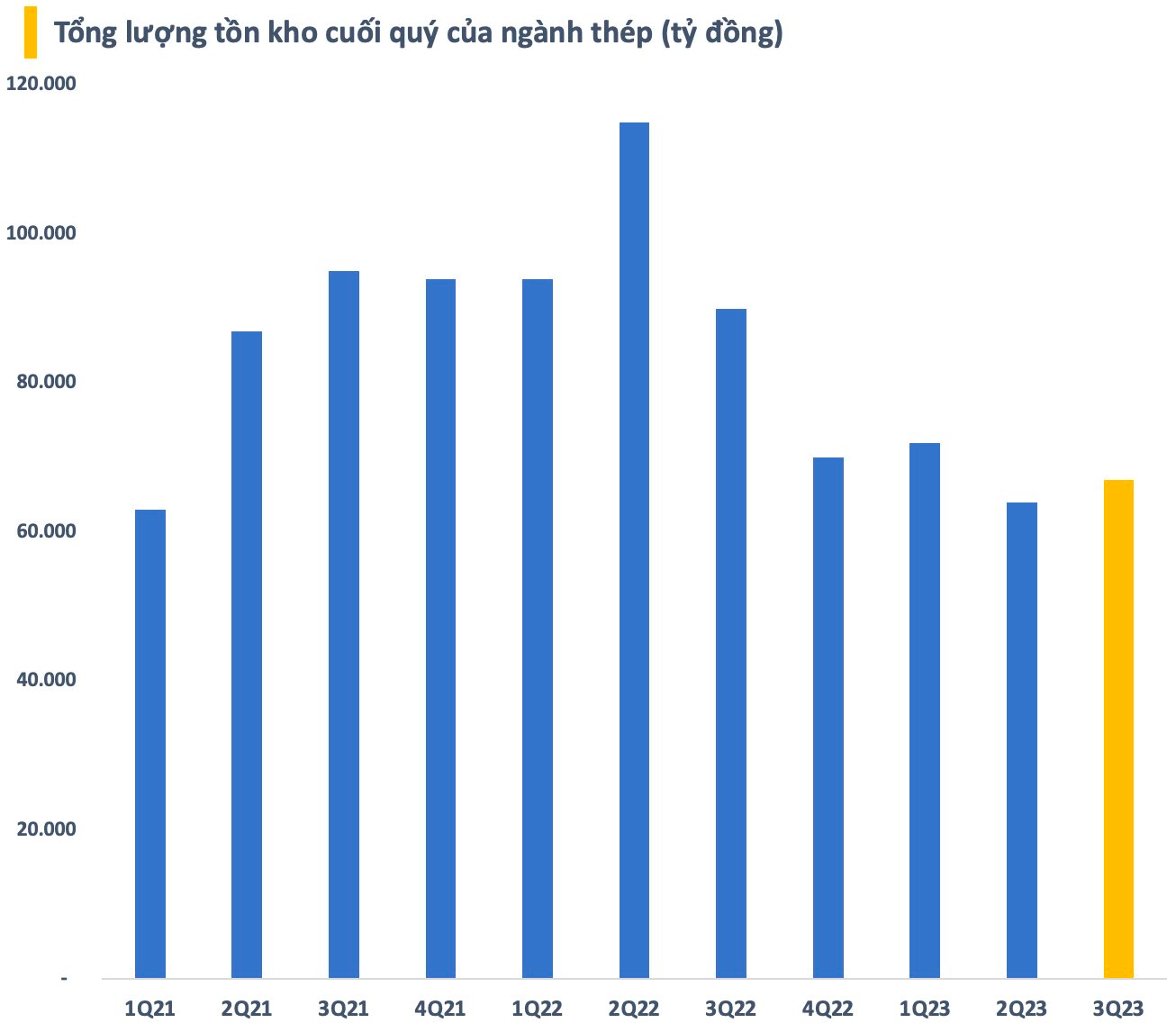

Sau khi giảm lượng tồn kho về mức thấp nhất 2 năm, các doanh nghiệp thép đã có xu hướng tăng tích trữ trở lại nhưng vẫn còn khá “dè dặt”. Tổng lượng tồn kho của các doanh nghiệp thép trên sàn chứng khoán vào cuối quý 3 có giá trị ước tính khoảng 67.000 tỷ đồng, tăng nhẹ 3.000 tỷ so với hồi cuối quý 2 trước đó.

Nhìn chung, tồn kho của ngành thép chủ yếu duy trì quanh mức 70.000 tỷ đồng từ đầu năm 2023, thấp hơn khoảng 25% so với mặt bằng chung giai đoạn từ quý 2/2021 đến quý 3/2022. Nếu so với thời điểm đạt đỉnh vào giữa năm 2022, tổng giá trị tồn kho toàn ngành thép giảm khoảng 45.000 tỷ đồng, tương đương 40%.

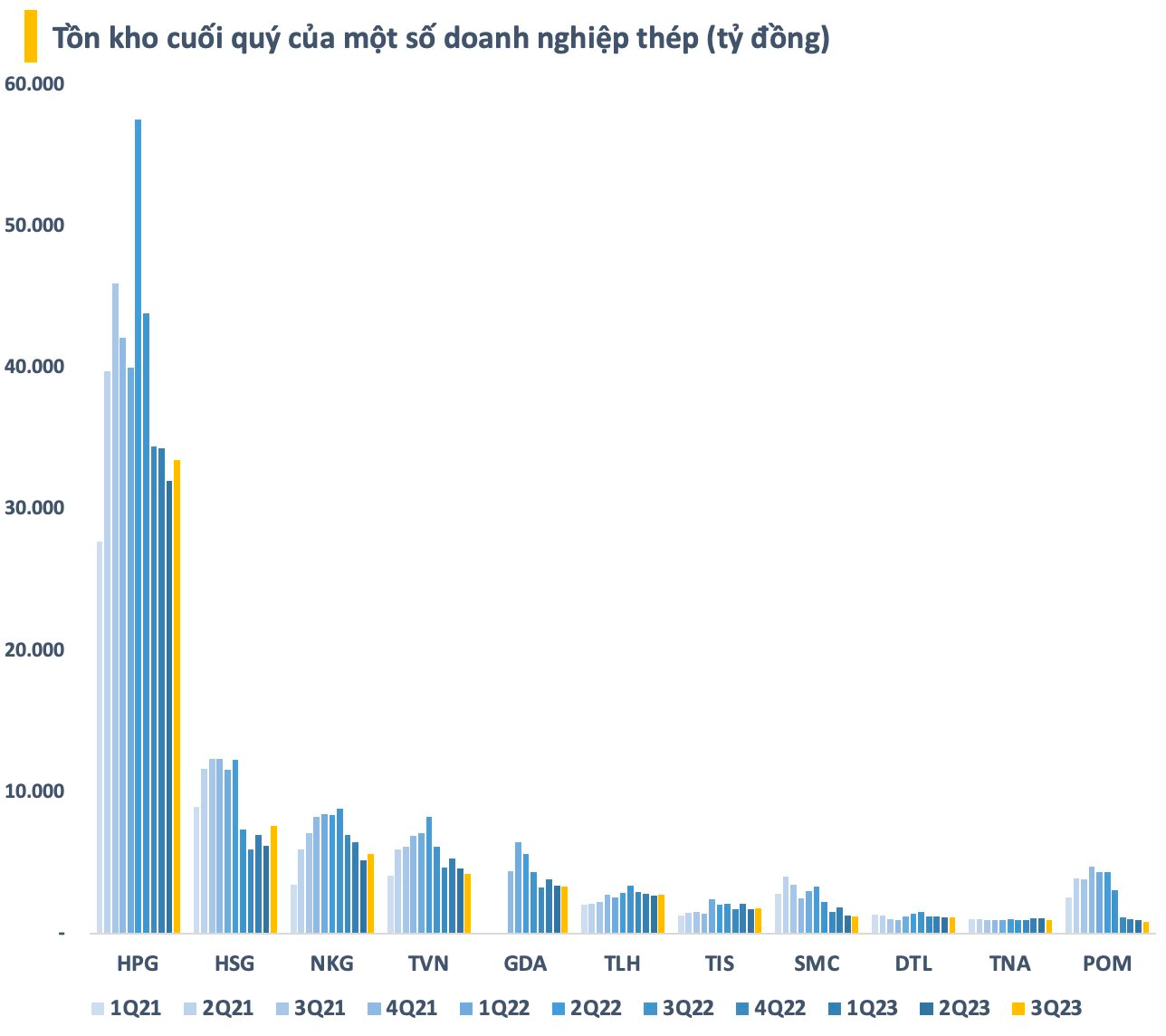

Tồn kho chủ yếu gia tăng trên các doanh nghiệp lớn như Hòa Phát (HPG), Hoa Sen (HSG) với giá trị tăng thêm lần lượt hơn 1.500 tỷ và gần 1.400 tỷ đồng sau một quý. Nhóm nhỏ hơn đa phần duy trì lượng tồn kho tương đương thời điểm cuối quý 2. Mặt khác, Thép SMC (SMC) là doanh nghiệp ghi nhận tồn kho giảm mạnh nhất sau quý 3 với gần 400 tỷ đồng.

Thời điểm 30/9, tồn kho của Hòa Phát có giá trị hơn 33.500 tỷ đồng, chiếm một nửa toàn ngành thép trên sàn chứng khoán. Con số này chỉ cao hơn so với quý 2 trước đó - thời điểm tồn kho của doanh nghiệp này rơi xuống mức thấp nhất 2 năm. So với đỉnh đạt được vào cuối quý 2/2022, giá trị tồn kho của Hòa Phát đã giảm khoảng 24.000 tỷ đồng (~1 tỷ USD).

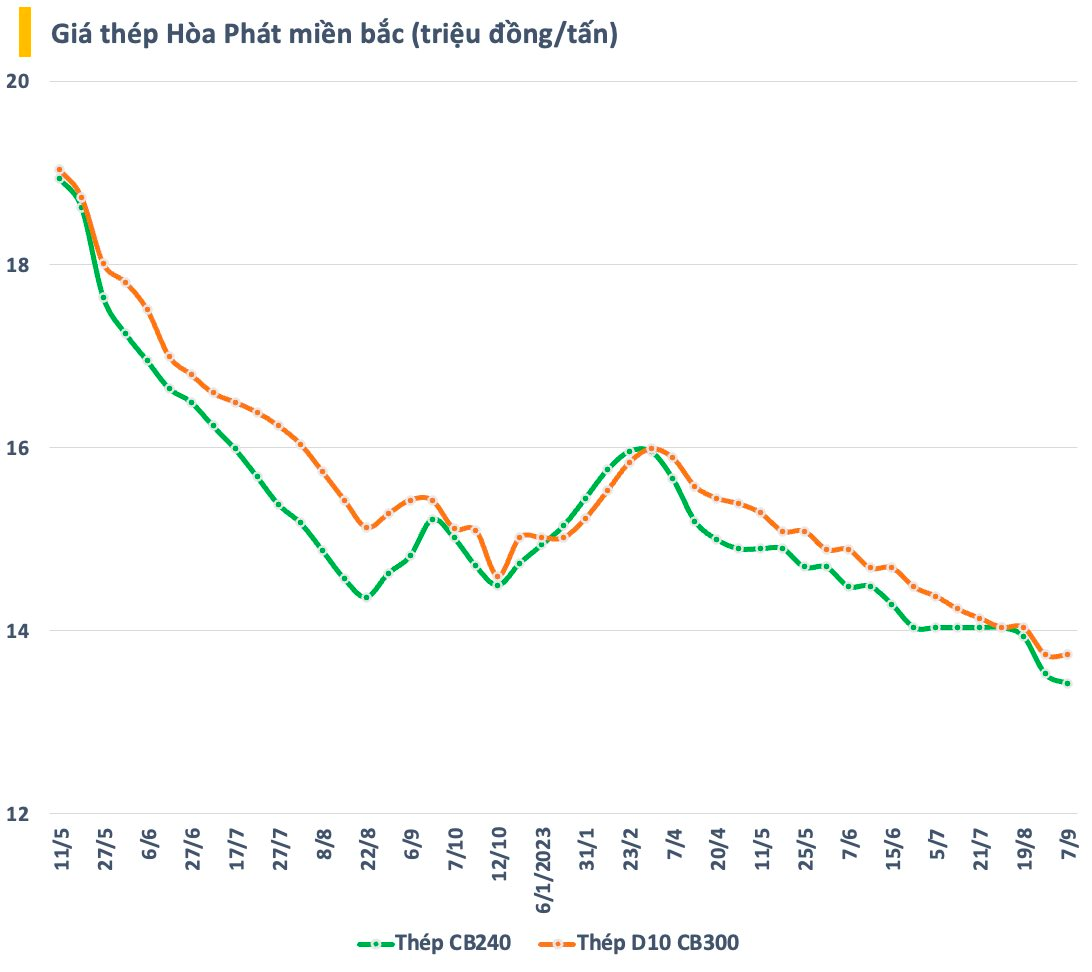

Các doanh nghiệp thép chủ động duy trì tồn kho ở mức thấp trong bối cảnh giá thép xây dựng trong nước liên tục sụt giảm. Sau 19 lần điều chỉnh giảm liên tiếp, giá thép Hòa Phát các loại đã rơi xuống vùng 13-14 triệu đồng/tấn, thấp nhất trong vòng 3 năm trở lại đây và chưa có dấu hiệu dừng lại.

Theo Hiệp hội Thép Việt Nam (VSA), nguyên nhân giá thép trong nước liên tục giảm là do nhu cầu tiêu thụ chậm. Tiêu thụ chậm thép xây dựng đến từ nguyên nhân thị trường bất động sản còn ảm đạm, đầu tư công chưa khởi sắc. Không những thế, các doanh nghiệp thép trong nước còn phải cạnh tranh với thép giá rẻ của Trung Quốc khi nước này liên tục hạ giá thép xuất khẩu.

Lợi nhuận hồi phục, Hòa Phát và Hoa Sen “gánh team”

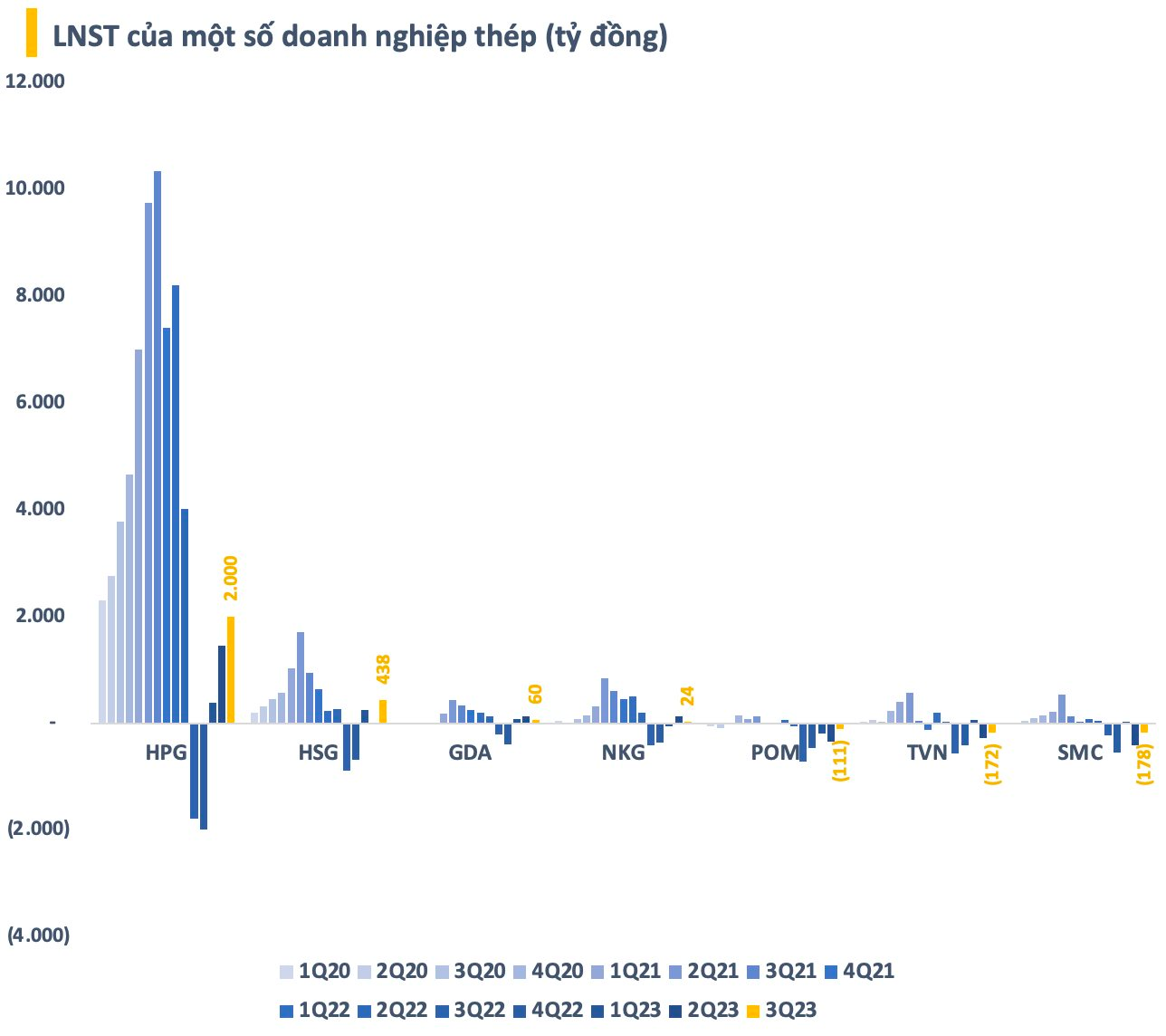

Việc quản trị hàng tồn kho mức thấp trong bối cảnh xu hướng giá không thuận lợi đã góp phần giúp các doanh nghiệp thép cải thiện được biên lợi nhuận quý vừa qua. Bộ đôi Hòa Phát và Hoa Sen ghi nhận lợi nhuận sau thuế đạt lần lượt 2.000 tỷ và 438 tỷ đồng, tăng trưởng mạnh so với quý trước và khả quan hơn rất nhiều so với khoản lỗ nặng cùng kỳ năm ngoái.

Trong khi đó, các doanh nghiệp như VNSteel (TVN), Pomina (POM), SMC,… đều giảm lỗ so với cùng kỳ năm ngoái và quý trước. Tổng lợi nhuận toàn ngành thép trên sàn chứng khoán ước tính đạt gần 2.000 tỷ đồng, gấp 5 lần quý trước và tăng rất mạnh so với số lỗ lên đến 4.700 tỷ cùng kỳ năm ngoái.

Dù những tín hiệu tích cực đã bắt đầu xuất hiện trong quý 3 nhưng triển vọng của ngành thép thời gian tới vẫn còn khá “bấp bênh” trong bối cảnh kinh tế thế giới được dự báo sẽ tiếp tục ảm đạm. Nhu cầu tiêu thụ yếu cả trong và ngoài nước sẽ ảnh hưởng đáng kể đến xu hướng giá thép. Sau khi hồi phục nhẹ từ đáy một năm, giá thép thanh tại thị trường Trung Quốc (theo dữ liệu của Investing) gần như chỉ đi ngang quanh vùng 3.600-3.800 CNY/tấn, thấp hơn rất nhiều so với đỉnh.

.jpeg)

Mặt khác, giá thép cuộn cán nóng (HRC) lại đang cho thấy xu hướng hồi phục rõ ràng hơn. Từ vùng đáy đầu tháng 9, giá mặt hàng này đã tăng hơn 45% qua đó leo lên đỉnh 6 tháng. Mặc dù cũng còn kém xa so với đỉnh đạt được cách đây 2 năm nhưng diễn biến khả quan của giá HRC thời gian gần đây đang đem lại hy vọng hưởng lợi cho các doanh nghiệp sản xuất mặt hàng này.

Theo công bố thông tin mới nhất từ Hòa Phát, doanh nghiệp đầu ngành thép chính thức cán mốc 8 triệu tấn thép HRC sau hơn 3 năm kể từ thời điểm tháng 5/2020 - cuộn HRC đầu tiên ra đời. Trong tháng 9, tập đoàn đã bán 234.000 tấn HRC, xấp xỉ tháng trước. Trong khi đó, các sản phẩm hạ nguồn của HRC gồm ống thép và tôn mạ đạt lần lượt hơn 48.000 tấn và 20.000 tấn, tương ứng tăng 20% và 75% so với tháng 8.

.jpeg)

Nhận định về triển vọng ngành thép, Chứng khoán KIS cho rằng thị trường bất động sản sẽ chưa thể có sự sôi động đủ mạnh để kích cầu cho thép xây dựng, dẫn đến khả năng tiêu thụ thép sẽ phụ thuộc nhiều vào việc triển khai các dự án Đầu tư công trọng điểm của cả nước. Việc chậm giải ngân vốn Đầu tư công sẽ là rủi ro lớn cho ngành thép về cuối năm 2023. Bên cạnh đó, xuất khẩu sẽ gặp nhiều khó khăn hơn trong quý 4/2023 khi thị trường EU đang trở nên dè dặt hơn với những đơn đặt hàng mới trong tháng qua.

.jpg)