Trong báo cáo, Chính phủ và Thủ tướng Chính phủ đã đưa ra chủ trương thực hiện chính sách tiền tệ “linh hoạt, nới lỏng hơn” (từ tháng 6/2023) nhằm đáp ứng yêu cầu thực tiễn tháo gỡ khó khăn cho sản xuất kinh doanh, thúc đẩy tăng trưởng, tạo việc làm, sinh kế cho người dân.

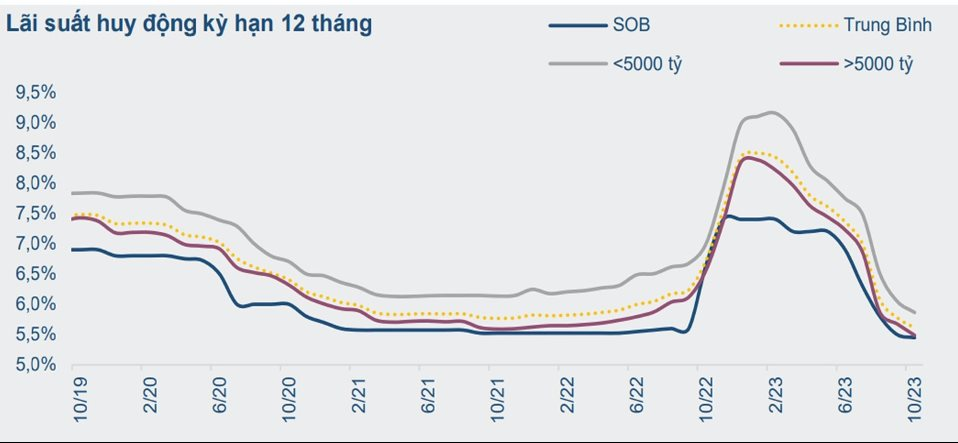

Báo cáo này dẫn số liệu, chỉ trong nửa đầu năm 2023, Ngân hàng Nhà nước liên tiếp 4 lần giảm lãi suất điều hành. Theo đó, lãi suất huy động, lãi suất cho vay của các ngân hàng thương mại cũng đã giảm xuống để phù hợp hơn với nhu cầu vay vốn của người dân, doanh nghiệp trong bối cảnh mới.

Dòng tín dụng vào lĩnh vực bất động sản đã và đang được điều chỉnh cho phù hợp cả về room tín dụng và mức lãi suất nhằm phát triển thị trường bất động sản một cách an toàn, bền vững.

Nguồn: CTCK BVSC

Căn cứ mục tiêu tăng trưởng kinh tế và kiểm soát lạm phát của Quốc hội, Chính phủ, Ngân hàng Nhà nước định hướng tăng trưởng tín dụng năm 2023 khoảng 14 - 15%, có điều chỉnh phù hợp với tình hình thực tế.

Tuy nhiên, VIRES cho rằng, tính đến ngày 30/6/2023, dư nợ tín dụng nền kinh tế đạt trên 12,4 triệu tỷ đồng, chỉ tăng 4,73% so với cuối năm 2022; đến ngày 29/9/2023, không có nhiều thay đổi, tín dụng toàn nền kinh tế chỉ mới đạt khoảng 12,749 triệu tỷ đồng, tăng 6,92% so với cuối năm 2022.

Nếu dư nợ tín dụng của hệ thống ngân hàng đạt được kỳ vọng tăng 4,6% trong quý IV/2023 - theo kết quả điều tra mới nhất của Ngân hàng Nhà nước, thì dư nợ tín dụng toàn nền kinh tế cả năm chỉ đạt 11,52%. Tính đến ngày 31/10/2023, dư nợ tín dụng đối với nền kinh tế đạt hơn 12,8 triệu tỷ đồng, mới đạt tốc độ tăng trưởng là 7,39%.

“Như vậy, tốc độ tăng trưởng tín dụng đến thời điểm này và dự kiến cho cả năm 2023 tương đối thấp, cho thấy nền kinh tế đang khó hấp thụ vốn”, báo cáo của VIRES nhận định.

Theo VIRES, tại cuộc họp về giải pháp nâng cao hiệu quả tiếp cận vốn tín dụng của doanh nghiệp, tăng khả năng hấp thụ vốn của nền kinh tế diễn ra đầu tháng 9, đại diện ngành ngân hàng cho biết, công tác điều hành chính sách tiền tệ đang hết sức khó khăn, hệ thống ngân hàng đang phải “chữa bệnh thừa tiền”. Cũng giống như các doanh nghiệp bị tồn kho hàng hóa, thì các ngân hàng thương mại cũng đang tồn kho tiền.

“Vấn đề đặt ra là, thực tế “tồn kho tiền” được đặt trong bối cảnh Ngân hàng Nhà nước cùng với toàn hệ thống tín dụng liên tục tổ chức các hội nghị nhằm thúc đẩy kết nối ngân hàng với doanh nghiệp trên toàn quốc, để lắng nghe ý kiến, rà soát, hoàn thiện thể chế pháp luật trong hoạt động cấp tín dụng; thực hiện cải cách thủ tục hành chính, tháo gỡ khó khăn, tăng khả năng tiếp cận tín dụng trong lĩnh vực bất động sản, các mặt hàng nông sản chủ lực (lúa gạo, thủy sản, cà phê). Cùng với đó là ban hành chính sách cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ; triển khai chính sách hỗ trợ lãi suất; giảm lãi suất cho vay, đẩy mạnh công tác truyền thông…”

Viện nghiên cứu Bất động sản Việt Nam cũng cho rằng, trên thực tế, doanh nghiệp trong lĩnh vực bất động sản và nhiều lĩnh vực khác cũng đang rất khó khăn trong việc tìm kiếm dòng vốn để duy trì hoạt động kinh doanh, và cho biết không tiếp cận được nguồn vốn tín dụng. Việc cung cấp tín dụng cho nền kinh tế hiện nay theo Ngân hàng Nhà nước là đang rất khó khăn, bởi doanh nghiệp không hấp thụ được vốn, thậm chí “không muốn vay”.

“Mục tiêu nâng cao khả năng hấp thụ vốn của nền kinh tế, doanh nghiệp thời gian qua đã tốt dần lên, tuy nhiên vẫn chưa được như mong muốn, kỳ vọng”.

.jpg)

.png)

.jpg)

.jpg)

.jpg)