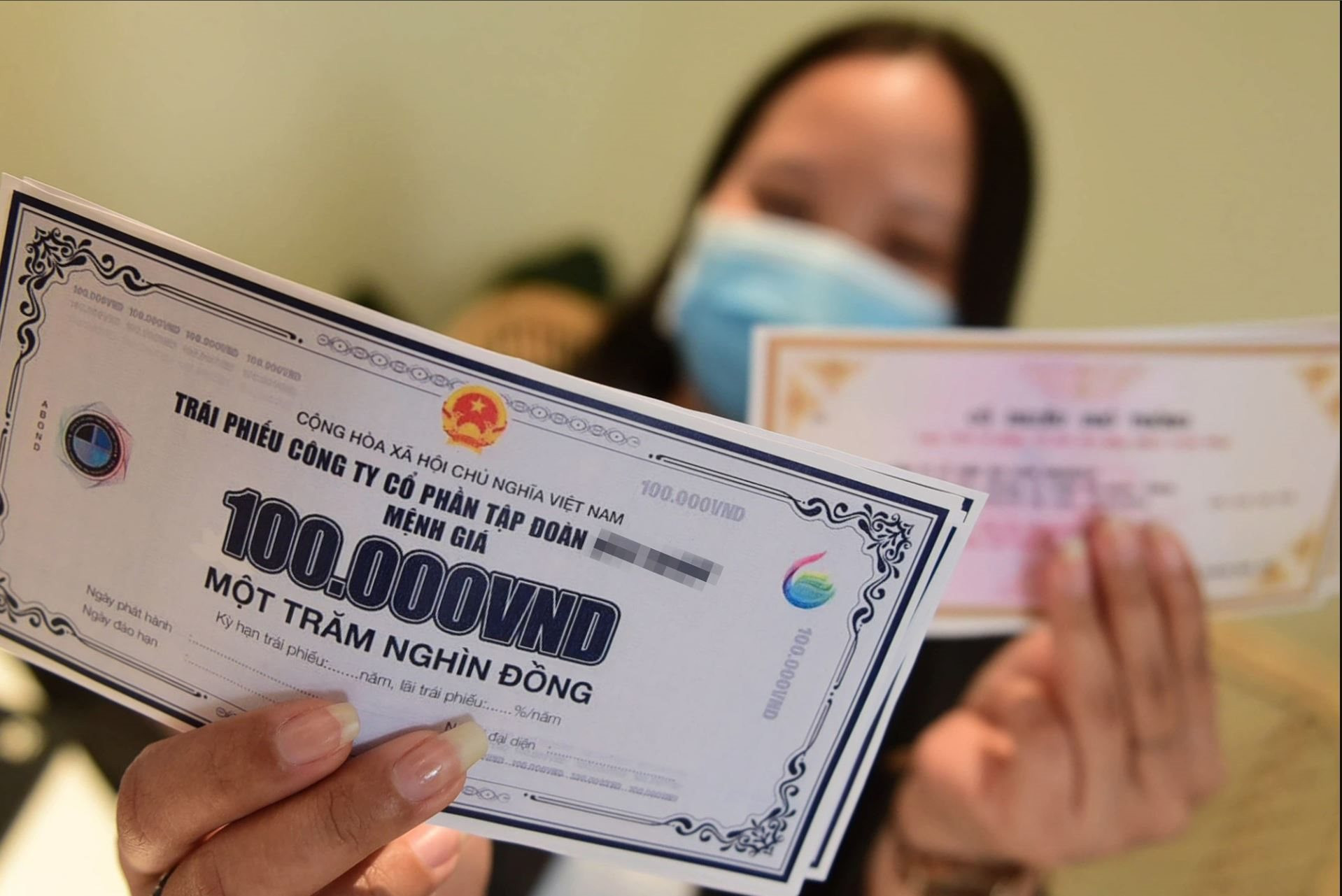

Chỉ có 3 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trong tháng 2/2024

Dữ liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho thấy trong tháng 2/2024 chỉ có ba đợt phát hành trái phiếu doanh nghiệp riêng lẻ với trị giá 1.165 tỷ đồng, bằng khoảng 60% cùng kỳ năm ngoái.

Cụ thể, Công ty cổ phần Vận tải và Xếp dỡ Hải An phát hành thành công lô trái phiếu 500 tỷ đồng, lãi suất cố định 6% một năm. Mức này chỉ cao hơn một chút so với mặt bằng lãi suất tiền gửi 4-5% hiện nay.

Hai lô trái phiếu của công ty khác là Đầu tư và Xây dựng Xa Lộ Hà Nội và Du lịch Lạc Hồng có mức lãi suất lần lượt 10,1% và 9% mỗi năm. Trong đó, Xa Lộ Hà Nội huy động 550 tỷ đồng, còn Du lịch Lạc Hồng 115 tỷ đồng.

Trước đó trong tháng 1, có 2 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 1.650 tỷ đồng và 1 đợt phát hành trái phiếu doanh nghiệp ra công chúng trị giá 2.000 tỷ đồng. Các đợt phát hành trong tháng 1 có lãi suất trung bình 10,7% một năm, kỳ hạn trung bình là 5,25 năm.

Cũng trong tháng 2, các doanh nghiệp đã mua lại 2.056 tỷ đồng trái phiếu trước hạn, giảm 68% so với cùng kỳ năm 2023. Như vậy, ước tính trong 10 tháng còn lại của năm 2024, sẽ còn khoảng 255.732 tỷ đồng trái phiếu đáo hạn, trong đó 38,4% là của doanh nghiệp bất động sản.

Hiệp hội Trái phiếu Việt Nam nhận định, thị trường trái phiếu doanh nghiệp tiếp tục ảm đạm trong 2 tháng đầu năm do một số điều trong Nghị định 65/2022 có hiệu lực trở lại. Theo đó, các quy định về phát hành trái phiếu được thắt chặt hơn, ví dụ như tiêu chí xác định nhà đầu tư cá nhân chuyên nghiệp và yêu cầu xếp hạng tín nhiệm.

Chung nhận định, các chuyên gia phân tích từ Công ty cổ phần Chứng khoán VNDIRECT trước đó cho rằng thị trường có thể tiếp tục trầm lắng trong cả năm nay nếu không có chính sách hỗ trợ thay thế.

Xem xét giải pháp đẩy mạnh kênh trái phiếu chào bán rộng rãi ra công chúng

Bình luận với MarketTimes về diễn biến của thị trường TPDN thời gian qua, ông Nguyễn Quang Thuân, Chủ tịch FiinRatings - một trong 2 đơn vị cung cấp dịch vụ xếp hạng tín nhiệm doanh nghiệp được cấp phép đầu tiên tại Việt Nam cho rằng bên cạnh việc hoàn thiện nền tảng pháp lý để kiểm soát, nâng cao chất lượng TPDN thì một giải phấp quan trọng để phát triển thị trường này là cần sớm xem xét giải pháp đẩy mạnh kênh trái phiếu chào bán rộng rãi ra công chúng.

Theo đó, ông Thuân đánh giá, trong nhiều năm qua, giá trị vốn TPDN huy động qua kênh chào bán rộng rãi ra công chúng còn chiếm tỷ lệ rất khiêm tốn (dưới 5% tổng giá trị phát hành) trong khi nguồn vốn nhàn rỗi trong xã hội là rất lớn và Việt Nam chúng ta thiếu một cơ chế huy động vốn trong dân để góp phần huy động vốn dài hạn cho phục vụ phát triển kinh tế và người dân và doanh nghiệp có điều kiện đa dạng hóa kênh đầu tư vốn dài hạn thay vì tập trung vào tiền gửi ngân hàng hoặc các kênh đầu tư khác như cổ phiếu và bất động sản.

Qua thống kê của FiinRatings, ông Thuân đánh giá trái phiếu riêng lẻ trong giai đoạn vừa qua được mua phần lớn bởi ngân hàng thương mại (khoảng 40%), nhà đầu tư cá nhân (khoảng 30%) và một phần nhỏ là các quỹ đầu tư và doanh nghiệp (khoảng 30% còn lại).

Do đó, theo ông Thuân, nhu cầu đầu tư trái phiếu của người dân là có và rất lớn. Tuy nhiên, thực tế, do hạn chế các kênh đầu tư và điều này dẫn đến việc người dân thiếu đi lựa chọn đầu tư và quay trở lại tiền gửi ngân hàng và số dư tiền gửi của dân cư đã liên tục tăng từ tháng 10/2021 và lên đến gần 6,35 triệu tỷ đồng vào tháng 5/2023, theo số liệu công bố của Ngân hàng Nhà nước

Bên cạnh đó, một trong những hạn chế cũng được vị Chủ tịch FiinRatings chỉ ra là việc trái phiếu riêng lẻ tại Việt Nam trong thời gian trước đây phần lớn có chất lượng tín dụng thấp, công bố thông tin hạn chế và phần đông là dưới chuẩn tín dụng của ngân hàng.

Do đó, ông Thuân cho rằng, dù các quy định mới đã yêu cầu kê khai giao dịch tập trung tại HNX từ 19/7/2023 nhưng về lâu dài, sản phẩm trái phiếu chào bán đại chúng nên được khuyến khích nhờ sự minh bạch thông tin cao hơn và việc cải thiện công tác minh bạch thông tin sẽ góp phần thu hút trở lại của công chúng vào kênh đầu tư này.

“Để đẩy mạnh phát triển kênh TPDN chào bán rộng rãi ra công chúng, chúng ta có thể xem xét các giải pháp miễn trừ hoặc áp dụng cơ chế phê duyệt nhanh nếu như đáp ứng các tiêu chí cụ thể như hồ sơ phát hành đáp ứng những yêu cầu cơ bản hiện nay của Nghị định 155 và các quy định liên quan và tổ chức phát hành là doanh nghiệp niêm yết, chưa có vi phạm quy định công bố thông tin trong 5 năm gần nhất, có xếp hạng tín nhiệm cao. Ví dụ AA trở lên, tức là có khả năng đáp ứng nghĩa vụ nợ ở mức Rất cao hoặc Rủi ro ở mức Rất thấp bởi một tổ chức xếp hạng tín nhiệm nội địa được Bộ Tài chính cấp phép”, Chủ tịch FiinRatings Nguyễn Quang Thuân nêu quan điểm.