Trước tình trạng nợ xấu, mức độ an toàn vốn và sở hữu trái phiếu lớn của khu vực ngân hàng đang gia tăng, cho thấy mức độ rủi ro của hệ thống ngân hàng.

Rủi ro bong bóng trên thị trường chứng khoán

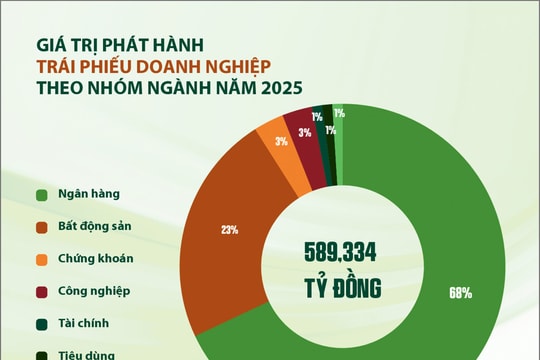

Theo Trung tâm nghiên cứu Công ty Chứng khoán SSI (SSI Research) tổng hợp tại bản báo cáo mới nhất về thị trường trái phiếu doanh nghiệp Việt Nam năm 2021, các ngân hàng và công ty chứng khoán hiện là những nhà đầu tư lớn nhất trên thị trường sơ cấp khi nắm giữ đến 52% tổng lượng trái phiếu doanh nghiệp phát hành trong năm qua, với tổng giá trị lên tới 373.000 tỷ đồng.

Trong đó, hai nhóm nhà đầu tư này mua 154.000 tỷ đồng, chiếm 68% trái phiếu ngân hàng phát hành, tập trung vào các trái phiếu kỳ hạn ngắn từ 1 - 4 năm và 153.000 tỷ đồng, chiếm 48% trái phiếu bất động sản phát hành.

Trong phạm vi 15 ngân hàng thương mại được SSI Research theo dõi, với tổng dư nợ tín dụng chiếm khoảng 75% thị phần tín dụng toàn hệ thống, tổng số dư trái phiếu các tổ chức kinh tế mà các ngân hàng thương mại đầu tư tính đến hết năm 2021 là khoảng 214.000 tỷ đồng, tăng 17% so với cuối năm trước đó.

Còn số liệu thống kê tại Ấn phẩm Đánh giá Kinh tế Việt Nam thường niên 2021 vừa được trường Đại học Kinh tế Quốc dân công bố, 74% trái phiếu doanh nghiệp bất động sản do ngân hàng và công ty chứng khoán thuộc ngân hàng nắm giữ. Bản thân thị trường chứng khoán cũng tồn tại những rủi ro, bất ổn, thể hiện ở mức độ nhà đầu tư cá nhân mới, thiếu hiểu biết thị trường tăng kỷ lục.

Số lượng doanh nghiệp niêm yết ít, gây mất cân đối cung cầu, trong khi chất lượng không đồng đều. Tình trạng thao túng giá cổ phiếu có dấu hiệu nghiêm trọng, tác động tiêu cực đến niềm tin và tính minh bạch thị trường. Rủi ro bong bóng của thị trường ngày càng rõ khi tỷ lệ vay ký quỹ/vốn chủ sở hữu ở mức 130%.

GS.TS Phạm Hồng Chương, Hiệu trưởng Trường Đại học Kinh tế Quốc dân cho rằng, dòng vốn tín dụng chưa đi vào khu vực sản xuất mà đổ nhiều vào thị trường tài sản gây rủi ro tài chính. Trong bối cảnh đó, hệ thống ngân hàng còn nhiều chỉ tiêu chưa lành mạnh như chất lượng tín dụng giảm và nợ xấu gia tăng, xuất hiện một số rủi ro bất ổn.

Thứ nhất, mức độ an toàn vốn của hệ thống ngân hàng đang bị đe dọa bởi sự suy giảm chất lượng tài sản và danh mục tài sản tiềm ẩn nhiều rủi ro từ năm 2020.

Thứ hai, nợ xấu có xu hướng gia tăng, đặc biệt trong giai đoạn Covid-19 hoành hành, có thể gây rủi ro cho hệ thống. Nếu tính cả nợ tiềm ẩn đã được cơ cấu theo Thông tư 01, 03 và 14 vào khoảng 8,2%.

Cho vay mua nhà, ô tô đang chiếm tỷ lệ cao

Đáng lưu ý, cơ cấu tín dụng tiềm ẩn nhiều bất ổn. Tín dụng bán lẻ và đầu tư trái phiếu doanh nghiệp tăng nhanh chóng. Tỷ lệ tín dụng bán lẻ chiếm 42% tổng dư nợ, tập trung vào cho vay mua nhà và cho vay mua ô tô. Sự nóng lên của các thị trường tài sản như bất động sản, chứng khoán là một phần lý do thúc đẩy tín dụng bán lẻ tăng cao.

TS. Lê Thanh Tâm, Viện Ngân hàng - Tài chính đánh giá, hiện nay, các công cụ chính sách tiền tệ tập trung vào hỗ trợ cho nền kinh tế. Điều này được thể hiện ở việc GDP vẫn tăng trưởng bền vững, đồng nghĩa với việc dòng vốn tập trung cho sản xuất. Hơn nữa, trong các chính sách tiền tệ của NHNN đều ưu tiên vốn cho 5 lĩnh vực quan trọng của nền kinh tế, hỗ trợ cho các doanh nghiệp bị ảnh hưởng bởi đại dịch Covid-19.

Bởi thế mà, theo bà Tâm, ngay khi có những vụ bắt giữ liên quan đến Tập đoàn FLC và Tân Hoàng Minh, NHNN lập tức yêu cầu các tổ chức tín dụng báo cáo chi tiết về tín dụng chuyển cho khu vực phi sản xuất chiếm tỷ trọng bao nhiêu. Trong thời gian tới, những chính sách đó sẽ thể hiện rõ quan điểm về việc thực hiện cấp tín dụng cho các lĩnh vực kinh doanh.

“Hiện nay, mọi người nói nhiều về trái phiếu có bảo lãnh của ngân hàng, nhưng thực tế là bảo lãnh về phát hành chứ không bảo lãnh về thanh toán. Vì vậy, thị trường trái phiếu phát triển rất quan trọng trong việc cấp vốn cho nền kinh tế”, TS Lê Thanh Tâm nói.

Các chuyên gia cũng cho rằng, những vụ việc như FLC hay Tân Hoàng Minh vừa qua cũng là cơ hội để nâng cao kiến thức cho nhà đầu tư. Bên cạnh đó, sự biến động thị trường chứng khoán cũng là cơ hội tốt cho các nhà đầu tư mua được cổ phiếu có giá trị thực.

Xét về giá trị tuyệt đối, ngân hàng đang nắm giữ lượng trái phiếu doanh nghiệp nhiều nhất đang là Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) với 62.809 tỷ đồng, tăng 34,4% so với cuối năm 2020. Tiếp đến là Ngân hàng TMCP Quân đội (MB) với lượng trái phiếu nắm giữ gần 43.000 tỷ đồng, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) với 27.782 tỷ đồng, Ngân hàng TMCP Tiên Phong (TPBank) với 18.577 tỷ đồng.

Ngoài ra, nhiều ngân hàng cũng đang sở hữu trên 10.000 tỷ đồng trái phiếu doanh nghiệp như Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Công Thương Việt Nam (VietinBank) và Ngân hàng TMCP Phát triển Tp. Hồ Chí Minh (HDBank).

.png)