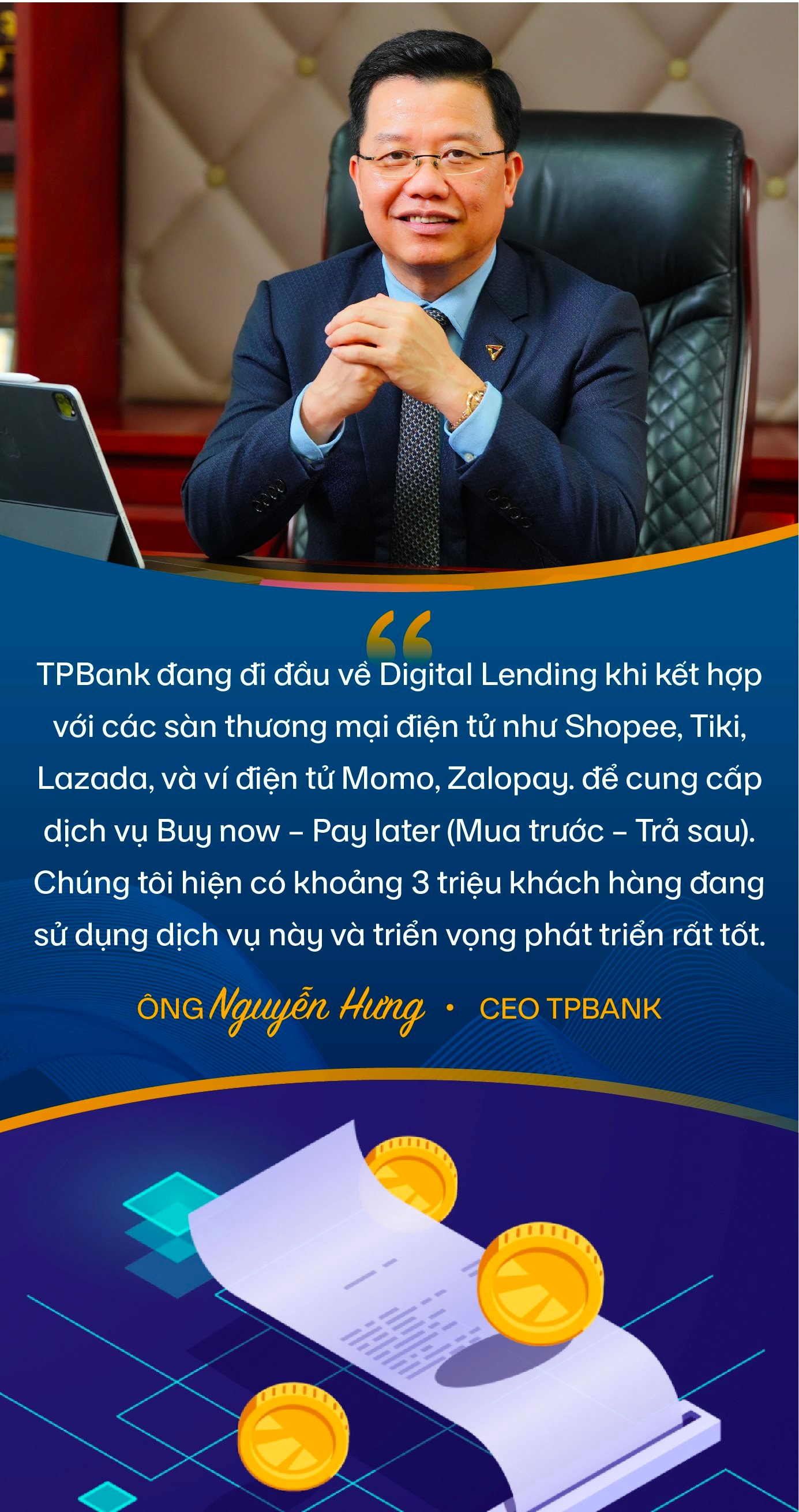

Trong buổi trò chuyện với chúng tôi, ông Nguyễn Hưng – Tổng Giám đốc TPBank cho biết, TPBank vốn là ngân hàng “sinh sau đẻ muộn”. Trong khi đó, việc mở rộng mạng lưới, chi nhánh các ngân hàng đã bị siết chặt trong nhiều năm gần đây (chỉ cho phép được mở thêm 5 chi nhánh mới/năm). Nếu chỉ dựa vào mạng lưới truyền thống, TPBank không thể đuổi kịp các ngân hàng lâu năm. Vì vậy, nhà băng này phải liên tục tìm ra những con đường tăng trưởng mới.

Hiện nay, TPBank có khoảng 13,5 triệu khách hàng cá nhân, gần 200.000 khách hàng doanh nghiệp. Quy mô khách hàng cá nhân của ngân hàng đã tăng gấp nhiều lần chỉ trong khoảng 5 năm trở lại đây và tương đương với nhiều nhà băng tư nhân top đầu. TPBank sở hữu danh mục bán lẻ với 60% dư nợ cho vay là cho khách hàng cá nhân, tương đương gần 150.000 tỷ đồng. Tỷ lệ CASA đạt hơn 20%, nằm trong Top 5 hệ thống ngân hàng Việt Nam.

Thưa ông, dịch vụ bán lẻ của các ngân hàng thường khá giống nhau nhưng TPBank vẫn có điểm gì đó rất khác biệt mà ví dụ dễ thấy là tiên phong về ngân hàng số. Có phải công nghệ là yếu tố chủ chốt giúp TPBank tạo ra khác biệt trong chiến lược bán lẻ hay do những ông chủ của ngân hàng xuất thân từ ngành FMCG?

Thực ra, công nghệ là một điểm mạnh của chúng tôi với dịch vụ ngân hàng số được nhiều khách hàng sử dụng và yêu thích, nhưng điểm cốt lõi khiến chiến lược bán lẻ khác biệt bắt nguồn từ sự thay đổi tư duy phục vụ khách hàng của TPBank nhiều năm về trước.

Đó là việc chuyển đổi tư duy từ cách làm ngân hàng cổ điển sang mô hình phục vụ, lấy khách hàng làm trung tâm và mọi thứ phải bắt đầu từ khách hàng, như cách kinh doanh của ngành hàng FMCG (tiêu dùng nhanh).

Giới ngân hàng ngày xưa vẫn được xem là ngành trọng vọng, chỉ chiều chuộng khách hàng gửi tiền, còn với người vay, banker luôn tự xem mình là cửa trên, hay nghĩ rằng khách đi vay tiền là họ phải cầu cạnh mình. Nhưng rõ ràng thì không nên như thế.

Làm dịch vụ phải bỏ kiểu đó đi, kể cả mình là người có tiền, là chủ nợ của khách hàng. Đó cũng là tư duy mà những ông chủ mới của TPBank đem tới.

Còn đúng là chiến lược bán lẻ khác biệt của chúng tôi có ảnh hưởng từ phong cách của ngành FMCG. Sự kết hợp này không có trường lớp hay sách nào dạy, mà TPBank tự tìm tòi ra hướng triển khai.

Điều dễ nhìn thấy nhất mà chúng tôi học được từ thành công của anh Phú, anh Tú (ông Đỗ Minh Phú – Chủ tịch HĐQT, ông Đỗ Anh Tú – Phó Chủ tịch HĐQT) ở ngành tiêu dùng nhanh là marketing và cách tổ chức các kênh bán, lực lượng bán hiệu quả. Còn điều mọi người ít biết là cách xây dựng và thiết kế sản phẩm.

Sự thay đổi về tư duy “định hướng FMCG” đã dẫn đến thay đổi gì trong việc cung cấp sản phẩm và dịch vụ ngân hàng của TPBank?

Những doanh nghiệp FMCG sống được và thành công đều rất giỏi. Họ phải nghiên cứu rất kỹ nhu cầu khách hàng, hướng đến khách hàng rất nhiều ngay từ đầu. TPBank học từ ngành FMCG trong việc cung cấp sản phẩm dịch vụ cũng bắt đầu từ đó: Nhu cầu của khách hàng. Ví dụ dễ nhận thấy là TPBank là nhà băng đầu tiên trên thị trường cung cấp sản phẩm cho vay ô tô, khi mà các ngân hàng lớn (gồm cả Nhà nước và cổ phần) đều chưa chú ý đến nhu cầu này.

Ở TPBank, Hội đồng sản phẩm rất quan tâm đến chi tiết và việc khách hàng nghĩ thế nào, sử dụng dịch vụ ra sao. Vì thế, các sản phẩm, dịch vụ của TPBank phải được thiết kế gần với nhu cầu của khách hàng nhất, khiến họ cảm thấy thuận tiện nhất.

Khi TPBank mới được tái cơ cấu, các sản phẩm cho vay ở từng địa bàn cũng được thay đổi. Chúng tôi không chỉ đưa ra các sản phẩm cho vay doanh nghiệp chung, mà các đơn vị dù ở quy mô nhỏ cũng phải nghiên cứu kỹ địa bàn mình phụ trách để điều chỉnh cho từng nhóm đối tượng, phân khúc sao cho phù hợp, sát nhất với nhu cầu khách hàng.

Thực tế là cùng một khoản vay, nếu thủ tục và quy trình nhanh gọn, thuận tiện nhất cho khách hàng thì TPBank không phải chạy đua về giá. Thêm vào đó, nhờ thiết kế phù hợp, nhiều sản phẩm của TPBank rất thành công, ít nợ xấu vì “may đo” theo đúng nhu cầu của khách hàng.

Vậy điều mà TPBank cần lưu ý và điều chỉnh khi áp dụng “định hướng FMCG” khi triển khai các dịch vụ ngân hàng nói chung, và bán lẻ nói riêng là gì?

Đó là việc quản lý rủi ro. Ngân hàng là kinh doanh rủi ro. Chẳng hạn như bán cho khách hàng một khoản vay, một cái thẻ tín dụng thì phải 2 năm sau mới biết có “ngon” hay không, có mất vốn hay không. FMCG thì phần lớn bán xong là xong.

Rõ ràng, FMCG không có câu chuyện quản trị rủi ro phức tạp như ngân hàng. Ngoài rủi ro sản phẩm thuần tuý, ngân hàng còn có rủi ro về vận hành, rủi ro đạo đức nhân viên… nên cách thức quản lý rất khác. Làm thế nào để rủi ro ít nhất, ít nhầm lẫn, hoặc muốn nhầm cũng không nhầm được thì cần có nhiều chốt kiểm soát. Ngân hàng cũng phải tính là nếu không tránh được hết rủi ro thì có nguồn nào dự phòng để bù đắp tổn thất có thể xảy ra.

Rủi ro còn liên quan tới khẩu vị. Chặt chẽ quá thì không cho vay được, mà dễ quá thì không cẩn thận mất tiền. Làm sao để quản trị chung hài hoà được điều đó, ra một mô hình khẩu vị rủi ro đồng nhất, hợp lý là điều cần thiết. Tại TPBank, bộ phận kiểm soát rủi ro và pháp chế hoạt động độc lập, không bị tác động kiểu “chỉ đạo”.

Thực ra, hệ thống quy định ngành ngân hàng rất phức tạp và chặt chẽ. Chỉ sợ nhất là sự dễ dãi trong nội bộ. Quy trình chặt chẽ đến đâu mà không thực thi đúng thì vẫn rủi ro. Do đó, chúng tôi phải duy trì bộ máy kiểm tra lại có thực thi đúng quy trình hay không rất nghiêm túc.

Một số ngân hàng xây dựng những sản phẩm mang tính chiến lược, chiểm tỷ trọng rất cao trong danh mục cho vay. TPBank có đi theo định hướng bán lẻ như thế không?

TPBank không có key product. Nguyên tắc bán lẻ của chúng tôi là “trăm hoa đua nở”, không nên dồn hết nguồn lực vào một sản phẩm nào đó.

Chẳng hạn như trước đây, TPBank đi tiên phong về cho vay ô tô và rất thành công, chiếm được thị phần số 1 trên thị trường. Sau này, nhiều ngân hàng khác nhảy vào thị trường này và có ngân hàng đầu tư rất lớn, nhưng chúng tôi không cố chiến đấu đến cùng để giữ vị trí số 1.

TPBank chấp nhận vị trí số 2, mục tiêu là hiệu quả và đạt được lợi nhuận kỳ vọng, còn độc canh quá sẽ dẫn đến rủi ro. TPBank muốn đi đều chân hơn, có doanh nghiệp lớn, doanh nghiệp nhỏ, khách hàng cá nhân để trong bất kỳ trường hợp nào cũng có thể sống sót.

Nếu dồn hết nguồn lực vào một chỗ, chưa chắc biên lãi đã hấp dẫn. Bán lẻ là đa dạng hoá, thường phải “nhìn rau gắp thịt”, đẩy cái này nhưng thực ra mục tiêu là nhằm vào cái khác (cười).

TPBank là nhà băng đi tiên phong về ngân hàng số và có giấc mơ “small guy becomes big boy” khi ngân hàng số giúp cân bằng điểm yếu ít chi nhánh, phòng giao dịch. Cho đến nay mục tiêu này đã thực hiện được đến đâu?

Nếu xét về quy mô chi nhánh, TPBank chỉ là một ngân hàng tầm trung trong hệ thống. Tuy nhiên, nếu xét về số lượng khách hàng, chúng tôi đã tiến sát tới ngưỡng của các nhà băng lớn thuộc top đầu, với 13,5 triệu khách hàng cá nhân và gần 200.000 khách hàng doanh nghiệp. Chính nhờ đi tiên phong và làm tốt với ngân hàng số, TPBank mới có khả năng tăng quy mô khách hàng siêu tốc, đồng thời vẫn phục vụ được tốt dù số lượng chi nhánh, phòng giao dịch cũng như nhân viên không tăng nhiều.

Năm 2017-2018, số lượng giao dịch của chúng tôi chưa đến 1-2 triệu /tháng, còn hiện tại là hơn 100 triệu/tháng, tức là mỗi ngày từ 3 đến 4 triệu. Những con số này cho thấy mục tiêu “small guy becomes big boy” đang dần trở thành hiện thực.

Cũng nhờ đi tiên phong về ngân hàng số, chúng tôi có một tập khách hàng trẻ lớn – những người yêu thích tiêu dùng online, đặc biệt là thương mại điện tử. Họ chính là hiện tại và tương lai của các dịch vụ ngân hàng bán lẻ nói chung, với tiềm năng phát triển rất lớn.

Hiện nay, các nhà băng đều chạy đua đầu tư rất lớn cho ngân hàng số nhưng gần như tất cả giao dịch thanh toán trên kênh số đều miễn phí. TPBank làm thế nào để khoản đầu tư lớn này phát huy hiệu quả, tạo ra lợi nhuận, nhất là với hàng chục triệu khách hàng cá nhân vốn chỉ dùng App ngân hàng để chuyển tiền là chủ yếu?

Với TPBank, đầu tư cho ngân hàng số là để tăng vọt khả năng phục vụ và giảm chi phí. Bạn cứ thử hình dung một ngân hàng lúc mới tái cơ cấu nhiều năm trước đây chỉ có 10 chi nhánh, 15 phòng giao dịch thì phục vụ được bao nhiêu khách hàng, và mỗi năm chỉ được mở thêm không quá 5 chi nhánh.

Nếu dựa vào chi nhánh, TPBank không thể nào phục vụ được hàng chục triệu khách hàng cá nhân, mà còn không thể chịu được chi phí phát sinh. Ví dụ, cứ mỗi khách hàng đến thực hiện một giao dịch tại quầy, chúng tôi phải bỏ ra chi phí tối thiểu khoảng 30.000 đồng dù không thu được một đồng nào. Nếu nhân con số đó với khoảng 3-4 triệu giao dịch mỗi ngày thì số tiền sẽ rất lớn. Tuy nhiên, nếu giao dịch được thực hiện trên kênh số, chi phí sẽ giảm xuống rất, rất nhiều lần.

Bên cạnh đó, nhờ đi tiên phong về ngân hàng số, chúng tôi cũng đi trước thị trường khi không chỉ có dịch vụ thanh toán, tiền gửi mà cả cho vay trên kênh số rất tiện lợi. Khi cho vay theo kênh số, chúng tôi quản lý theo tiêu chuẩn IFRS9 - ngân hàng tính trước cả những tổn thất tương lai, thấy có hiệu quả mới làm. Còn trước đây cho vay tín dụng tiêu dùng áp dụng chuẩn VAS không khác gì “ăn trước, trả sau” (cười).

TPBank đang đi đầu về Digital Lending khi kết hợp với với các sàn thương mại điện tử như Shopee, Tiki, Lazada, và ví điện tử Momo, Zalopay… để cung cấp dịch vụ Buy now – Pay later (Mua trước – Trả sau). Khách hàng thấy một sản phẩm trên sàn thương mại điện tử và muốn mua, nếu họ chưa có tiền thì gửi yêu cầu đến TPBank ngay lúc đó trên kênh số. Ngân hàng sẽ tự đánh giá, thẩm định, chấm điểm khách hàng đó, cho ra kết quả chỉ sau vài phút là khách hàng có thể mua được món hàng.

Đây là mảng rất tiềm năng vì Việt Nam vẫn đang là xã hội ít tiêu dùng so với các nước phát triển. Đâu đó mọi người vẫn có tâm lý dự phòng, tích luỹ. Tỷ lệ tiếp cận tín dụng trong dân cư còn khá thấp. Trong khi ở các nước phát triển, vay tiền chi tiêu rất phổ biến, chỉ cần một mức lương là được cấp hạn mức tín dụng gấp nhiều lần để chi tiêu rồi.

Chúng tôi có khoảng 3 triệu khách hàng đang sử dụng dịch vụ này và triển vọng phát triển rất tốt.

‘Mỏ vàng mới’ của TPBank sẽ ra sao nếu nhiều ngân hàng khác cũng làm tương tự?

Mình làm được thì người khác cũng làm được thôi. Việc học hỏi trong thị trường hiện nay cũng rất dễ dàng, nhanh chóng. Muốn bí mật cũng khó, nhân sự luân chuyển trong ngành ngân hàng thì khá… thanh khoản! (cười)

Vấn đề là hệ thống, cách thức để làm ra sản phẩm như vậy sẽ không nhanh. Và đến lúc đấy, TPBank đã đi trước khá xa rồi. Hơn nữa, vấn đề cho vay tiêu dùng trên kênh số không chỉ về công nghệ. Đó còn là câu chuyện mô hình phân tích, hệ thống thu nợ… cần sự đồng bộ và vận hành hiệu quả.

Ở đây, việc phát triển một hệ thống từ thu thập dữ liệu, xây dựng thuật toán, mô hình, bộ score card chấm điểm khách hàng… để có thể cấp tín dụng sẽ cần thời gian, chứ không đốt cháy giai đoạn được. Đặc biệt là phải thu nợ ra sao cho được mà vẫn tuân thủ quy định pháp luật là chuyện không đơn giản và cũng là yếu tố quan trọng đảm bảo cho hiệu quả của dịch vụ này.

Trước đây, TPBank cũng thử nghiệm cho vay tiêu dùng truyền thống giống như các công ty tài chính, đúng kiểu “thấy người ta ăn khoai cũng vác mai đi đào”. Nhưng rồi sau Covid-19, thị trường bị khủng hoảng, không đòi được nợ và nhiều công ty lỗ liểng xiểng. Vậy là chúng tôi phải tìm hướng khác, chuyển sang kênh số và hiệu quả khác hẳn.

Từ trải nghiệm của TPBank với cho vay qua kênh số với Buy now – Pay later và tín dụng tiêu dùng truyền thống, ông có thể chia sẻ cụ thể hơn về bài toán chi phí - lợi ích của 2 loại hình này?

Thực tế, đầu tư trên kênh số gần như là đầu tư một lần. Chẳng hạn đầu tư 10 tỷ cho một hệ thống phục vụ 1 triệu người, tính ra bình quân chỉ 10.000 đồng/khách. Trong khi mình cho nhân viên đi tiếp cận khách hàng trực tiếp thì chi phí lớn hơn nhiều.

Ngày xưa, khi các công ty tài chính cho vay theo kiểu truyền thống, COA – tức chi phí để trả cho nhóm nhân sự đi tìm khách đã là 8-10% một khoản vay. Chưa kể đến vận hành theo kiểu truyền thống, chi phí rủi ro cũng vài chục % nữa. Như vậy, có những khoản vay phải có lãi suất 50-70% thì mới có lãi. Còn nếu khách hàng không trả nợ nữa thì lỗ to…

Còn theo cách cho vay mới, ngân hàng sẽ không phải đến từng nhà để thu nợ, mà chỉ gửi tin nhắn, gửi email, gọi điện… Tuy nhiên, quan trọng nhất vẫn là khâu đánh giá khách hàng ra sao trên kênh số, để xác định được đúng đối tượng cho vay. Nếu khách hàng có ý thức trả nợ thì chỉ nhắc nhẹ là người ta sẽ trả và thu từng chút một, rủi ro cũng thấp hơn.

Cho vay trên kênh số không chỉ tiết kiệm được COA mà còn cả chi phí vận hành, nếu như truyền thống mất 20% thì kênh số chỉ mất 1-2%. Từ đó, ngân hàng có thể giảm lãi suất cho vay, khách hàng cũng dễ trả nợ hơn. Lãi suất cho vay tiêu dùng qua kênh số sẽ chỉ còn ngang với lãi suất thẻ tín dụng.

Hơn nữa, một khi khách hàng đã quen với dịch vụ Buy now - Pay later này thì dần dần sẽ trở thành khách hàng trung thành. Khách hàng nào cũng vậy, sẽ có lộ trình giàu lên, từ chỗ thu nhập 7 triệu đồng/tháng khi mới đi làm, rồi sau 5-7 năm lên hàng chục, rồi có thể tới cả trăm triệu đồng. Khi khách hàng trung thành với mình, họ sẽ dùng thêm nhiều dịch vụ nữa. Hiện tại, họ đang đi vay, nhưng tương lai sẽ gửi tiền vào ngân hàng.

Thực tế, khi nhìn vào sản phẩm bán lẻ của các ngân hàng hiện nay, sự khác biệt rõ ràng và nổi bật gần như không có và việc bắt chước dịch vụ gần giống nhau không quá khó khăn. Theo ông, lợi thế cạnh tranh chiến lược của bán lẻ TPBank là gì?

Nếu nhìn qua từ bên ngoài, nhiều dịch vụ bán lẻ của TPBank cũng tương tự như ở các ngân hàng khác. Tuy nhiên, lợi thế cạnh tranh chiến lược không được xây dựng trong một đêm mà là cả quá trình dài. Như tôi đã chia sẻ, nó bắt đầu từ việc thay đổi tư duy phục vụ và lấy khách hàng làm trung tâm để thiết kế mọi dịch vụ.

Trong việc phục vụ, chúng tôi đặt hành trình trải nghiệm của khách hàng lên hàng đầu chứ không phải chất lượng dịch vụ chung chung. Từ đó, việc xây dựng, thiết kế các sản phẩm bán lẻ cũng tập trung vào trải nghiệm sao cho khách hàng cảm thấy thuận tiện và hài lòng nhất.

Điểm đặc biệt mà có thể nhiều người ít chú ý là Hội đồng sản phẩm TPBank có những thành viên là lãnh đạo cấp cao của ngân hàng. Anh em trong Hội đồng chúng tôi vẫn luôn bảo nhau phải tập trung vào chi tiết khi thiết kế bất cứ dịch vụ bán lẻ nào. Có người nói vui là ngoài việc áp dụng chiến lược marketing và phân phối của ngành hàng FMCG vào kinh doanh ngân hàng, TPBank còn kỹ lưỡng đến từng chi tiết khi làm dịch vụ như thiết kế sản phẩm vàng bạc đá quý vậy (cười). Sự tinh tế trong trải nghiệm dịch vụ là điều chúng tôi luôn hướng tới.

Lấy ví dụ về trải nghiệm dùng App TPBank chẳng hạn. Nếu chỉ so sánh thoáng qua, các App ngân hàng sẽ gần như giống nhau, nhưng thực sự dùng sẽ có những trải nghiệm rất khác ở App TPBank. Sự khác biệt đến từ việc chúng tôi chăm chút từng trải nghiệm nhỏ trên App và có đội ngũ nhân sự chuyên phát triển sản phẩm này, không phụ thuộc bên ngoài. Vì vậy, TPBank dễ dàng nâng cấp, hướng đến trải nghiệm ngày càng nhanh và tiện hơn.

Chỉ riêng tính năng chuyển tiền, TPBank đã nghiên cứu và phát triển tính năng mới “paste to pay” – dán thông tin chuyển tiền - cho ChatPay. Vậy nên mỗi khi nhận được thông tin chuyển khoản, thay vì nhập tay, người dùng chỉ cần 1 thao tác sao chép & dán (Copy & Paste) tin nhắn này, AI trên App TPBank sẽ điền toàn bộ thông tin người nhận: số tài khoản - ngân hàng & số tiền vào dòng tương ứng, khách hàng chỉ cần nhập nội dung chuyển tiền sau đó xác nhận là hoàn thành giao dịch.

Đó là một ví dụ nhỏ về trải nghiệm dịch vụ với App của chúng tôi và có rất nhiều thứ tương tự ở những dịch vụ bán lẻ khác. Chính việc cộng dồn và nâng cấp những trải nghiệm nhỏ nhưng làm khách hàng hài lòng như vậy tạo nên sự gắn kết chặt chẽ và lợi thế cạnh tranh chiến lược của TPBank.

Trong 2-3 năm tới, sự tiện lợi của ngân hàng bán lẻ tại TPBank sẽ thay đổi ra sao?

Dần dần, khách hàng TPBank có thể tự làm mọi nhu cầu cơ bản trên kênh số, chỉ trừ những nhu cầu phức tạp mới cần đến nhân viên ngân hàng. Ví dụ như mua xe ô tô, mua xe máy, chỉ trong vòng 2-3 năm nữa thôi là khách hàng có thể vay mà không cần đến ngân hàng.

Chúng tôi cũng sẽ tiếp tục số hoá tối đa, không sử dụng giấy tờ. Việc ký hợp đồng có thể chuyển lên kênh số bằng chữ ký điện tử. Việc sử dụng dịch vụ ngân hàng chắc chắn có tốc độ nhanh hơn.

Sau này, cách thức cạnh tranh sẽ khác rất nhiều so với bây giờ. Đến một ngày nào đó, “giá” sẽ là chung của thị trường, khó có thể mặc cả như trước. Với mức lãi suất tương đương nhau, nếu có chênh lệch cũng ở mức độ chấp nhận được, khách hàng sẽ quyết định chọn nơi dễ dàng tiếp cận, thủ tục đơn giản, giao dịch nhanh chóng.

Xin cảm ơn ông!

Bài: Hoàng Ly – Minh Vy

Thiết kế: Hải An

.jpg)

.jpg)