Năng lực quản trị giúp ngân hàng đứng vững

Khi nhắc đến ESG (Environmental, Social, and Governance, tức là Môi trường, Xã hội và Quản trị), ta thường nghĩ đến các vấn đề môi trường như biến đổi khí hậu và khan hiếm tài nguyên, đặc biệt sau Hội nghị thượng đỉnh về biến đổi khí hậu của Liên Hợp Quốc COP26. Điều này xuất phát từ việc, yếu tố S và G luôn thường trực và bắt buộc ở mỗi doanh nghiệp, trong khi yếu tố E là yếu tố mới đang được đẩy mạnh.

Trên thực tế, không chỉ vấn đề môi trường nhận được sự quan tâm mà khía cạnh Xã hội và Quản trị cũng đang được chú trọng ở mức độ cao hơn. Đặc biệt ở lĩnh vực ngân hàng vốn là một ngành có tác động không nhỏ đến nền kinh tế, câu chuyện về năng lực quản trị càng trở nên quan trọng.

Trong vài năm trở lại đây khi nền kinh tế toàn cầu suy thoái, thị trường tài chính trong nước có những biến động lớn, thì yêu cầu quản trị rủi ro, sức khỏe tài chính đảm bảo an toàn hoạt động cho các ngân hàng còn được quan tâm hơn cả khả năng sinh lời, tăng trưởng lợi nhuận. Nhìn những cú sụp đổ của một số nhà băng tại Mỹ, châu Âu trong 2 năm gần đây; nhìn lại quá trình tái cơ cấu đầy gian nan của hệ thống ngân hàng Việt 10 năm qua; bài học quản trị thậm chí được xem là yếu tố sống còn đối với một ngân hàng.

Theo PwC, khía cạnh Governance – Quản trị có thể hiểu là cơ chế giám sát các hoạt động kiểm soát, quy trình và thông lệ cần thiết để quản trị doanh nghiệp và đưa ra các quyết định hiệu quả vì lợi ích chung của công ty. Nội dung của Governance bao gồm Thông lệ kinh doanh (Đạo đức, Hành vi cạnh tranh), Công khai và Minh Bạch (Thuế, Kế toán và Kiểm toán nội bộ), Năng lực lãnh đạo (Hồ sơ của Hội đồng quản trị, Ban điều hành, Chế độ lương thưởng của Ban Quản lý, Mục đích và giá trị, Rủi ro và cơ hội, Quyền sở hữu và Kế thừa).

Hiện nay, ACB được xem là ngân hàng tiêu biểu về hoạt động quản trị, nổi bật là quản trị rủi ro, thường được giới quan sát nhắc đến với tính thận trọng, an toàn cao. Đây cũng là ngân hàng Việt Nam đầu tiên công bố Báo cáo Phát triển bền vững ESG, cho thấy một bức tranh cụ thể hơn về những gì nhà băng này đang làm ở khía cạnh Governance.

Quản trị rủi ro về phát triển bền vững tại ACB

Theo ACB, quản trị hiệu quả chính là yếu tố quyết định sự tồn tại và phát triển của một tổ chức. Ngân hàng luôn duy trì các tiêu chuẩn cao nhất về đạo đức kinh doanh, nguyên tắc quản trị và báo cáo chính xác, minh bạch. ACB cam kết tuân thủ chặt chẽ các quy định của pháp luật và Nhà nước, nhằm hướng tới môi trường kinh doanh “sạch” và đem tới giá trị bền vững cho các bên hữu quan.

Quản lý rủi ro về phát triển bền vững tại ACB được lồng ghép vào công tác quản lý rủi ro tại ngân hàng đối với các rủi ro cụ thể, bao gồm rủi ro tín dụng, rủi ro hoạt động, rủi ro thị trường, rủi ro thanh khoản và rủi ro lãi suất trên sổ ngân hàng. Các rủi ro này được theo dõi và đánh giá thường xuyên nhằm giảm thiểu tác động tới các hoạt động của ngân hàng, quyền lợi của cổ đông, khách hàng và đối tác.

Trong đó, đối với quản trị rủi ro tín dụng, ACB áp dụng chính sách tín dụng chú trọng đến vấn đề môi trường; nâng cao hiệu quả sử dụng tài nguyên, năng lượng; cải thiện chất lượng môi trường và bảo vệ sức khỏe con người; đảm bảo phát triển bền vững theo mục tiêu và nhiệm vụ tại Chỉ thị 03/CTNHNN của Ngân hàng Nhà nước ngày 24/3/2015 “Về việc thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng”. Hoạt động cho vay của ACB đối với khách hàng đảm bảo phù hợp với các quy định của pháp luật về bảo vệ môi trường theo Luật bảo vệ môi trường và các thông tư hướng dẫn có liên quan. Trong những năm vừa qua, ACB hạn chế trong việc tài trợ các dự án liên quan đến ảnh hưởng môi trường.

Quản lý rủi ro thanh khoản luôn hướng đến hệ thống quản trị rủi ro với mục tiêu "Khách hàng là trọng tâm" và bảo vệ quyền lợi của cổ đông. Năm 2022, ACB hoàn thành xây dựng và triển khai chính thức các nội dung trọng yếu của quy định đánh giá an toàn thanh khoản của Ngân hàng Trung Ương Châu Âu (ILAAP) và chuẩn mực Basel III đã được KPMG rà soát độc lập về tính tuân thủ, đáp ứng đúng đủ. Việc hoàn thành Basel III và ILAAP giúp ACB cải thiện khả năng chống chịu trước những rủi ro hệ thống, xử lý khủng hoảng tài chính cũng như tối ưu hóa phương án tăng vốn khi có nhu cầu, từ đó chủ động ứng phó trong điều kiện liên quan đến rủi ro thanh khoản.

Bên cạnh đó, mới đây, ngày 8/12/2023, PwC đã đánh giá và công nhận ACB tuân thủ đầy đủ các quy định tại Basel III đối với Quản lý rủi ro Lãi suất trên sổ ngân hàng và Basel II đối với Quản lý rủi ro thị trường. Đây là cơ sở giúp ACB phát triển hiệu quả và vững chắc, đặc biệt trước bối cảnh kinh tế toàn cầu nhiều biến động và bất ổn. Tại Việt Nam, rủi ro lãi suất trên sổ ngân hàng cũng là một trong những rủi ro trọng yếu trong hoạt động kinh doanh ngân hàng theo quy định của pháp luật.

Ngân hàng dẫn đầu về sức khỏe tài chính

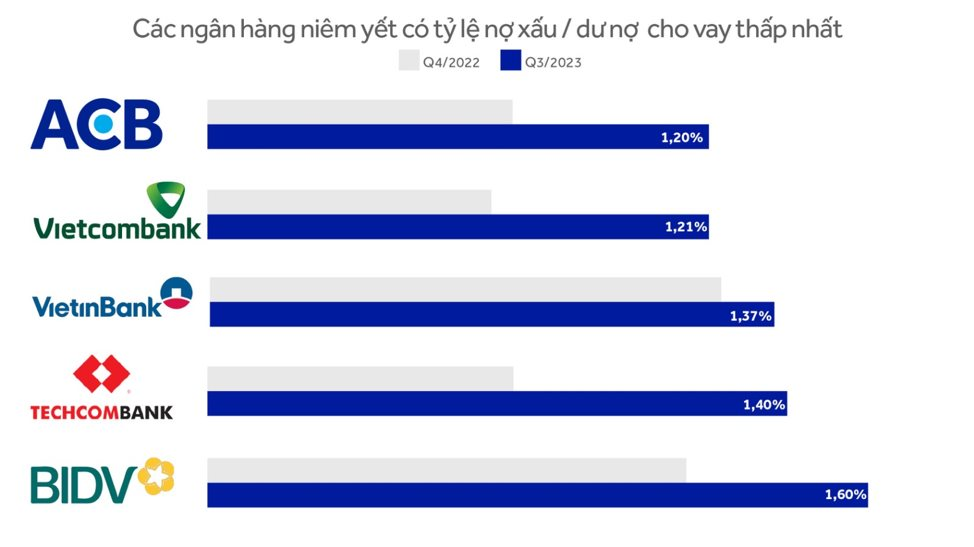

Năm 2023 là năm chứng minh rõ nhất năng lực quản trị rủi ro của ACB, bởi đây là năm mà thị trường tài chính Việt Nam đối mặt với nhiều khó khăn, đặc biệt là 3 “điểm nóng”: tín dụng bất động sản, trái phiếu doanh nghiệp, bảo hiểm nhân thọ. Số liệu thống kê báo cáo tài chính quý 3/2023 cho thấy hầu hết các nhà băng đều ghi nhận nợ xấu tăng lên, và một số đã vượt mốc 3%. Trong các ngân hàng niêm yết trên sàn chứng khoán, ACB là một trong những cái tên chứng kiến nợ xấu tăng nhẹ nhất, và hiện ACB là ngân hàng có tỷ lệ nợ xấu thấp nhất, chỉ ở mức 1,2%. Ngân hàng cũng thuộc nhóm dẫn đầu về tỷ lệ bao phủ nợ xấu với 95% cho thấy khả năng chống chịu trước các cú sốc. Bên cạnh đó, 98% khoản vay ở nhà băng này được đảm bảo với tỷ lệ cho vay trên giá trị tài sản (LTV) chỉ 54%. ACB cũng có tỷ lệ an toàn vốn thuộc nhóm dẫn đầu, đạt 13%, vượt xa mức quy định tối thiểu (8%) của Basel II.

Mới đây, ACB là một trong 5 ngân hàng Việt được Fitch Ratings nâng xếp hạng tín nhiệm. Cụ thể, Fitch Ratings đã nâng Xếp hạng Hỗ trợ Chính phủ (GSR) từ mức 'b+' lên 'bb-'. Hành động này phản ánh quan điểm của Fitch Ratings về khả năng cải thiện của nhà nước trong việc hỗ trợ ngân hàng trong những thời điểm cần thiết, thể hiện qua việc nâng hạng của Việt Nam ngày 8/12/2023

Theo nhận xét của Fitch Ratings, tỷ lệ nợ xấu của ACB ở dưới mức trung bình ngành, phản ánh tiêu chuẩn tín dụng tốt hơn so với các ngân hàng khác do ít rót vốn cho các nhà phát triển bất động sản. Hãng xếp hạng tín nhiệm này cũng kỳ vọng các chỉ số chất lượng tài sản của ngân hàng sẽ duy trì ổn định trong 12-18 tháng tới trong bối cảnh kinh tế phục hồi mạnh mẽ hơn. “ACB có vùng đệm vốn cao nhất trong số các ngân hàng được xếp hạng trong nước. Chúng tôi kỳ vọng vị thế vốn của ACB sẽ tiếp tục cải thiện nhờ khả năng tạo vốn nội bộ bền vững và có thể sẽ tiếp tục vượt mức tăng trưởng về tài sản có rủi ro”, Fitch Ratings cho biết thêm.

Một số quan điểm cho rằng, tính thận trọng và quá chặt chẽ trong quản trị rủi ro sẽ ảnh hưởng tới khả năng tăng trưởng lợi nhuận ngân hàng. Tuy nhiên thực tế tại ACB, nhờ quản trị rủi ro mà ngân hàng đạt được khả năng sinh lời bền vững. Năm 2023, ACB là số ít ngân hàng tư nhân lớn duy trì lợi nhuận tăng trưởng dương và mặc dù chưa công bố lợi nhuận năm nhưng dự kiến sẽ vượt mốc 20.000 tỷ đồng, cao nhất sau 30 năm thành lập nhà băng này. ACB đang khẳng định được vị thế của một ngân hàng hoạt động lành mạnh, kinh doanh hiệu quả, có được lòng tin của khách hàng, đối tác và cổ đông.

.png)

.png)

.png)