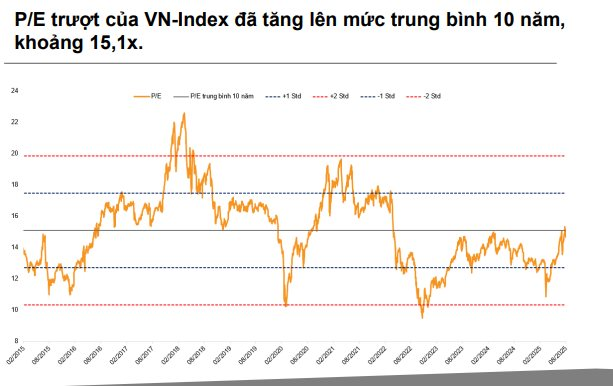

Trong báo cáo chiến lược mới công bố, Chứng khoán VNDirect nhận định VN-Index duy trì đà tăng mạnh trong tháng 8/2025, đưa định giá thị trường lên 15,3x – nhỉnh hơn so với mức trung bình 10 năm. Mặc dù mức định giá này không còn được coi là rẻ, nhưng vẫn ở ngưỡng hợp lý nhờ xu hướng tăng trưởng kinh tế tích cực của Việt Nam, triển vọng nâng hạng thị trường và triển vọng lợi nhuận của doanh nghiệp niêm yết khả quan.

Đội ngũ phân tích dự phóng các doanh nghiệp niêm yết trên HSX sẽ đạt tăng trưởng EPS 20–22% trong năm 2025. Điều này củng cố P/E dự phóng 2025 của VN-Index duy trì quanh mức 14.x, qua đó giữ cho định giá TTCK Việt Nam ở mức khá hấp dẫn và hỗ trợ thu hút thêm dòng vốn từ cả nhà đầu tư trong và ngoài nước. TTCK Việt Nam ghi nhận ROE 13,3%, cao hơn so với nhiều thị trường trong khu vực.

Sau khi Fed sẽ thực hiện cắt giảm lãi suất, sự chú ý sau đó sẽ chuyển sang ngày 7/10, khi FTSE công bố quyết định về việc liệu TTCK Việt Nam có được nâng hạng lên Thị trường mới nổi thứ cấp hay không. Song song, mùa công bố KQKD quý 3 của các DN niêm yết sẽ mang lại bức tranh rõ hơn về triển vọng tăng trưởng lợi nhuận của thị trường.

Trước các sự kiện có tính bước ngoặt, VN-Index có thể đối mặt với áp lực điều chỉnh ngắn hạn, chủ yếu đến từ hoạt động chốt lời tại các nhóm vốn hóa lớn dẫn dắt như ngân hàng và chứng khoán. Các rủi ro bổ sung bao gồm lo ngại về biến động tỷ giá và xu hướng bán ròng kéo dài của khối ngoại.

Chỉ số có thể kiểm định lại vùng 1.600 điểm (+/-20 điểm) để hấp thụ lực cung giá thấp, trước khi hướng tới thử thách lại ngưỡng kháng cự 1.700 điểm trong quý 4. Do đó VNDirect khuyến nghị nhà đầu tư duy trì tỷ trọng ở các cổ phiếu cơ bản tốt còn tiềm năng tăng giá. Việc quản trị rủi ro cần được ưu tiên thông qua tái cân bằng danh mục và kiểm soát chặt chẽ tỷ lệ sử dụng đòn bẩy tài chính.

Triển vọng 6–9 tháng tới, nhóm phân tích duy trì quan điểm tích cực về TTCK Việt Nam. Trong kịch bản cơ sở, VN-Index kỳ vọng sẽ hướng tới vùng 1.850–1.900 điểm, được dẫn dắt bởi các động lực mạnh mẽ gồm: kỳ vọng nâng hạng thị trường, khả năng Fed đảo chiều chính sách tiền tệ với các đợt cắt giảm lãi suất, và triển vọng lợi nhuận tích cực của các doanh nghiệp niêm yết. Tổng hòa các yếu tố này sẽ mở ra dư địa cho mở rộng định giá (re-rating) đáng kể và củng cố niềm tin nhà đầu tư.

.jpg)

.jpg)

.jpg)