Việt Nam – thị trường tiêu dùng màu mỡ nhất với doanh nghiệp (DN) Nhật Bản ở Đông Nam Á

Theo thống kê, đến nay, Nhật Bản có hơn 5.000 dự án đầu tư còn hiệu lực ở Việt Nam với tổng vốn đầu tư đăng ký hơn 69 tỷ USD, đứng thứ 3 trong số 141 quốc gia và vùng lãnh thổ đầu tư vào Việt Nam. Dòng vốn đầu tư của Nhật Bản đã hiện diện tại 57/63 địa phương trong cả nước, tập trung nhiều nhất ở Thành phố TP.HCM và Hà Nội.

Theo Bộ Kế hoạch và Đầu tư, trong 7 tháng đầu năm 2024, Nhật Bản là quốc gia đứng thứ ba về vốn đầu tư nước ngoài vào Việt Nam với gần 2 tỷ USD.

Còn tại hội nghị thông tin về hình hình đầu tư của doanh nghiệp Nhật Bản tại TP.HCM, ông Quách Ngọc Tuấn - Phó giám đốc Sở Kế hoạch và Đầu tư Thành phố cho biết, tính từ đầu năm đến đầu tháng 12/2024, số vốn đầu tư mới của doanh nghiệp Nhật Bản vào Thành phố là 3,55 triệu USD. Tính lũy kế đến nay, tổng vốn đầu tư của doanh nghiệp Nhật Bản vào TP.HCM là 8,53 tỷ USD, đứng thứ 3/127 quốc gia đầu tư vào thành phố.

Mặc dù không phải là đất nước đầu tư vào Việt Nam nhiều nhất trong vài năm gần đây, nhưng các FDI Nhật Bản lại là những người ảnh hưởng sâu rộng nhất đến đời sống của người dân Việt Nam. Bởi, ngoài các DN sản xuất chế tạo – một lượng lớn DN thương mại – FMCG hàng đầu Nhật Bản cũng đã xuất hiện tại Việt Nam trong khoảng 5 năm trở lại đây và hầu như họ không có đối thủ cạnh tranh xứng tầm.

Ở bình diện châu Á, Hàn Quốc chính là đối thủ lớn nhất của Nhật Bản trong mảng FMCG. Ở thị trường Việt Nam, Hàn Quốc và Nhật Bản đang bất phân thắng bại ở mảng hóa mỹ phẩm – điện tử/công nghệ, ẩm thực; song ở mảng gia dụng - thời trang, siêu thị thì Nhật Bản đang nhỉnh hơn 1 chút. Còn nếu so với các đối thủ đến từ châu Âu và châu Mỹ, người Nhật cũng không sợ hãi bất kỳ ai.

Ở lĩnh vực đại siêu thị/TTTM, tính ở tất cả các khía cạnh thì đối thủ trực tiếp của AEON là Emart chứ không phải Lotte. Với mô hình đại siêu thị nằm trong TTTM diện tích lớn, trong giai đoạn đầu tiên, cả AEON lẫn Emart gặp rất nhiều khó khăn khi muốn tìm quỹ đất để xây dựng các cơ sở của mình.

Dù chậm nhưng AEON vẫn không bỏ cuộc và hiện tại họ đã có 8 TTTM trên khắp Việt Nam và mục tiêu sẽ có 20 TTTM trong khoảng 5 năm tới. Trung bình mỗi ngày, AEON thu về hơn 2,2 tỷ đồng lợi nhuận hoạt động tại thị trường Việt Nam trong năm tài chính 2024. Theo đó, Việt Nam và Indonesia đang là 2 thị trường tốt nhất của AEON trên toàn cầu.

Phần thương hiệu Emart thuộc Tập đoàn Shinsegae, sau nhiều nỗ lực bất thành, năm 2021, họ nhượng quyền lại cho THACO. Tính đến thời điểm hiện tại, THACO/Emart đã mở được 3 TTTM Thiso Mall; mục tiêu sẽ có 20 - 23 TTTM và đại siêu thị đến 2026.

Từ 2019, đã có nhiều thương hiệu FMCG lớn của Nhật Bản mở rộng sang thị trường Việt Nam và họ đều làm ăn rất tốt. Uniqlo mở cửa hàng đầu tiên ở Việt Nam trong 2020 và hiện họ có 27 cửa hàng. Trong khi nếu nhìn vào 2 thương hiệu nước ngoài nổi tiếng có cùng phân khúc giá là Zara và H&M, cả 2 vào trước Uniqlo, nhưng hiện Zara mới có 3 cửa hàng còn H&M có 14.

Ở mảng dược mỹ phẩm, cả Watson và Matsumoto Kiyoshi cũng đều đến Việt Nam từ 2019, song thương hiệu đến từ Nhật Matsumoto Kiyoshi đi nhanh hơn 1 chút khi có 12 cửa hàng, Watson có 8 cái. Trong khi người tiêu dùng Việt chờ dài cổ vẫn chưa thấy cửa hàng đầu tiên của IKEA, thì MUJI đã mở 12 cửa hàng tại TP.HCM, Hà Nội, Bình Dương và Huế; đồng hương NITORI của MUJI cũng vừa mở cửa hàng thứ hai tại Việt Nam.

Sumitomo, quỹ đầu tư lớn đến từ Nhật Bản cũng đang tích cực đầu tư vào mảng F&B, khi hỗ trợ tài chính cho Kamereo – startup có founder là người Nhật cùng 4 quỹ đồng hương khác ở vòng gọi vốn Series B; đồng thời họ cũng liên doanh với BRG để phát triển chuỗi siêu thị thực phẩm Fujimart. Hiện Fujimart có 15 chi nhánh ở Hà Nội và mục tiêu sẽ có 50 cửa hàng vào 2028.

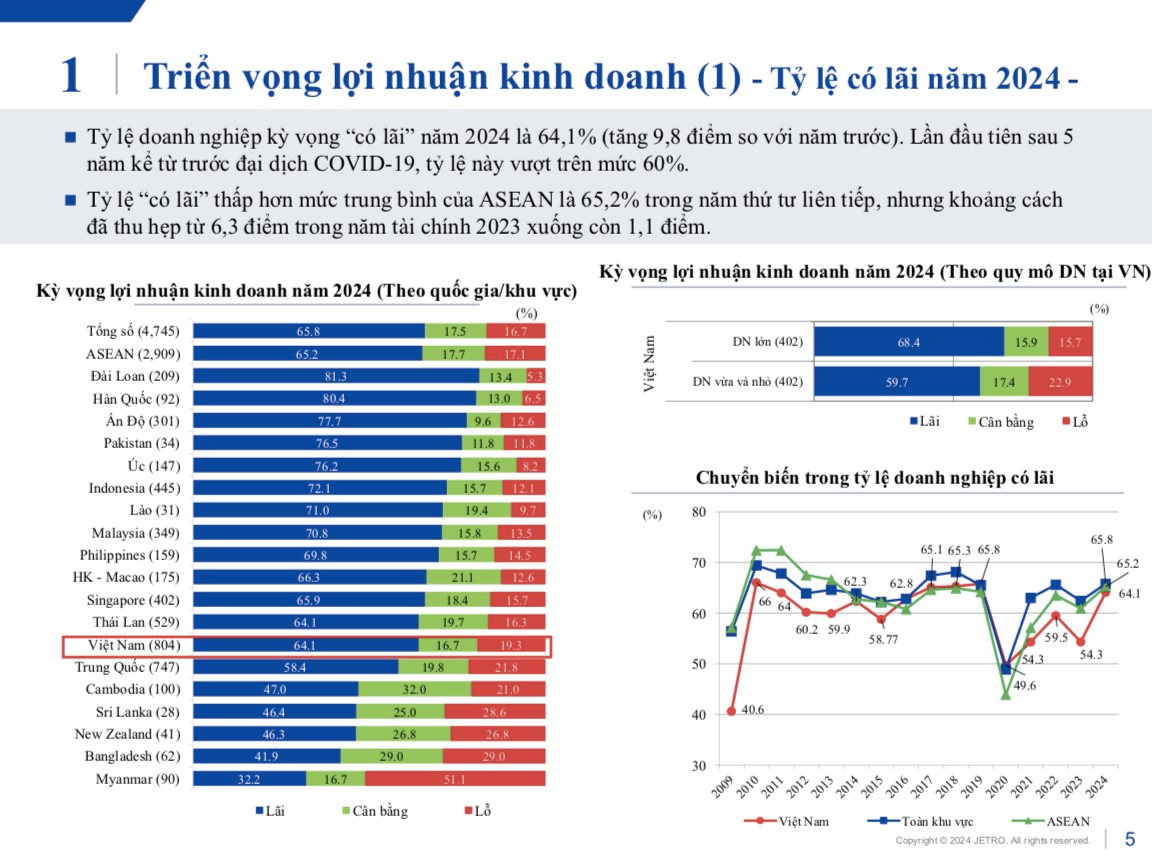

Vậy nên, không có gì ngạc nhiên, khi trong cuộc khảo sát thường niên về Thực trạng doanh nghiệp Nhật Bản đầu tư nước ngoài do JETRO tiến hành, tỷ lệ doanh nghiệp Nhật tại Việt Nam kỳ vọng ‘có lãi’ năm 2024 là 64,1% (tăng 9,8 điểm so với năm trước). Lần đầu tiên sau 5 năm kể từ trước đại dịch Covid-19, tỷ lệ này vượt trên mức 60%. Trong lần khảo sát cho năm tài chính 2024, tỷ lệ DN Nhật Bản trong ngành chế tạo và phi chế tạo ở thị trường Việt Nam khá hài hòa: 404 – 459.

Tương đương, tỷ lệ ‘có lãi’ của các DN Nhật tại Việt Nam thấp hơn mức trung bình của ASEAN là 65,2% trong năm thứ tư liên tiếp, nhưng khoảng cách đã thu hẹp từ 6,3 điểm trong năm tài chính 2023 xuống còn 1,1 điểm.

Cụ thể hơn ở thị trường Việt Nam, tại ngành chế tạo, hầu hết DN Nhật Bản trong 4 lĩnh vực linh kiện máy móc vận chuyển, thiết bị y tế/chính xác, các sản phẩm nhựa và hóa chất/dược phẩm dự đoán có lãi - vượt trên mức 80%.

Còn ở ngành phi chế tạo, tỷ lệ doanh nghiệp có lãi trong các ngành thương mại/bán buôn, khai khoáng/năng lượng, dịch vụ liên quan đến kinh doanh… tăng hơn 15 điểm so với năm trước; ngược lại, tỷ lệ doanh nghiệp có lãi trong các ngành giáo dục/y tế và xây dựng tiếp tục duy trì dưới 50%.

Việt Nam là ‘thiên đường’ của DN Nhật ở khu vực Đông Nam Á

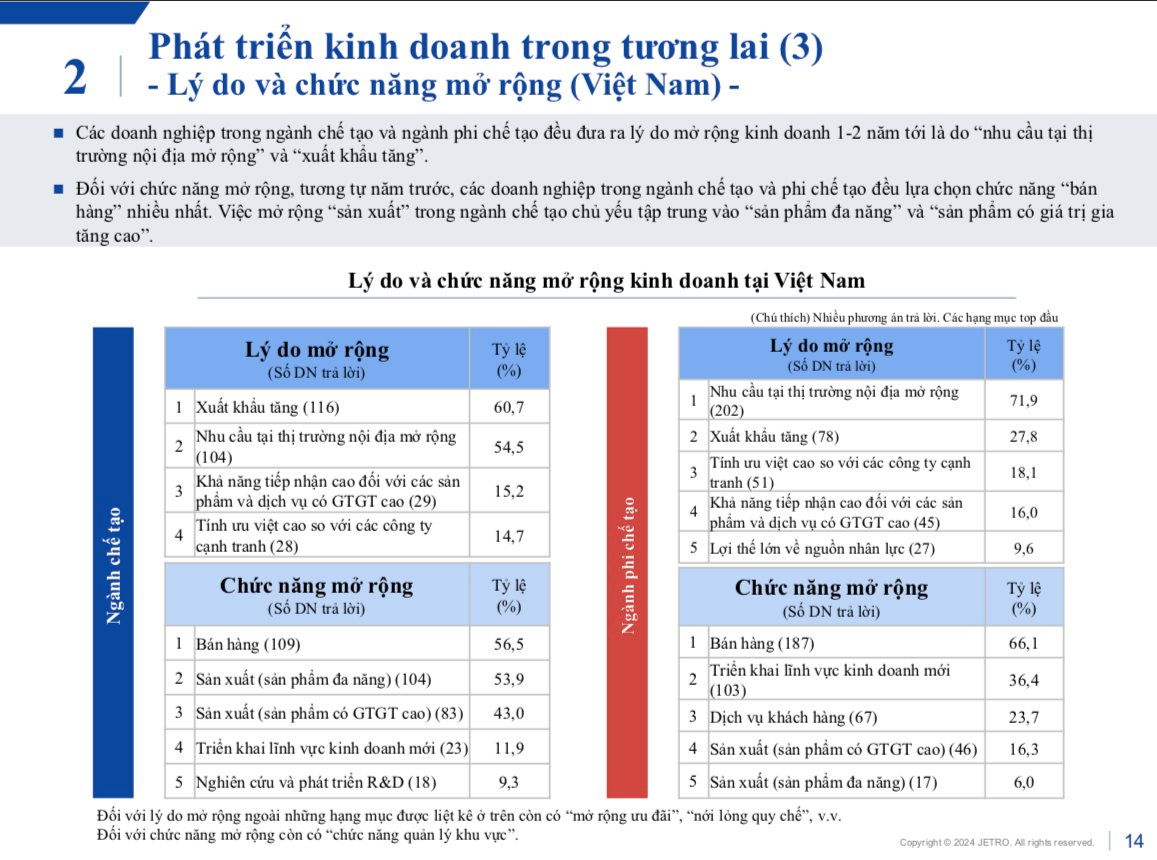

Có một điều khá thú vị, mặc dù tỷ lệ DN Nhật tại Việt Nam có ‘kỳ vọng lợi nhuận’ trong năm 2024 thấp hơn so với nhiều nước Đông Nam Á như Singapore, Philippines, Malaysia, Indonesia... song tỷ lệ DN cho biết sẽ ‘mở rộng’ sản xuất – kinh doanh trong năm 2025 – 2026 lại cao nhất khu vực với 56,1%. Trên bình diện toàn cầu, tỷ lệ này chỉ đứng sau Ấn Độ và Bangladesh.

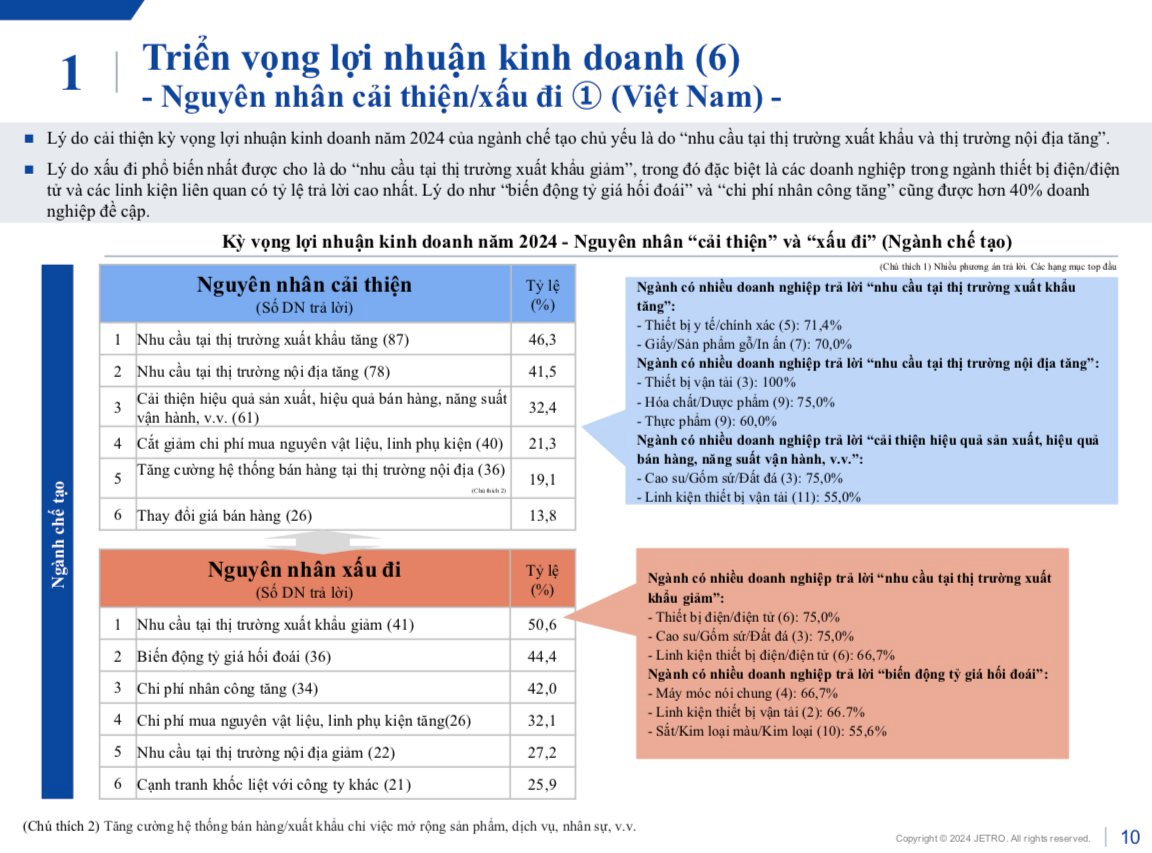

Theo JETRO: “Mặc dù tham vọng mở rộng của các doanh nghiệp gần như ổn định, nhưng Việt Nam vẫn dẫn đầu các nước trong khu vực ASEAN. Các DN trong ngành chế tạo và ngành phi chế tạo đều đưa ra lý do mở rộng kinh doanh 1-2 năm tới là do ‘nhu cầu tại thị trường nội địa mở rộng’ và ‘xuất khẩu tăng’.

Đối với chức năng mở rộng, tương tự năm trước, các doanh nghiệp trong ngành chế tạo và phi chế tạo đều lựa chọn chức năng ‘bán hàng’ nhiều nhất. Do nhu cầu tiêu dùng ngày càng tăng cao của thị trường Việt Nam, tỷ lệ doanh nghiệp mở rộng ‘chức năng bán hàng’ đã tăng mạnh kể từ năm 2021.

Việc mở rộng ‘sản xuất’ trong ngành chế tạo chủ yếu tập trung vào ‘sản phẩm đa năng’ và ‘sản phẩm có giá trị gia tăng cao’. Tỷ lệ doanh nghiệp mở rộng ‘chức năng sản xuất (sản phẩm đa năng)’ tại Việt Nam trước đây có xu hướng giảm, nhưng đến năm 2024 đã tăng lên 53,9%”.

Minh chứng, 5 nguyên do khiến các các DN phi chế tạo muốn mở rộng thị trường bao gồm: Nhu cầu tại thị trường nội địa mở rộng, Xuất khẩu tăng, Tính ưu việt cao so với các công ty cạnh tranh, Khả năng tiếp nhận cao đối với các sản phẩm và dịch vụ có GTGT cao, Lợi thế lớn về nguồn nhân lực.

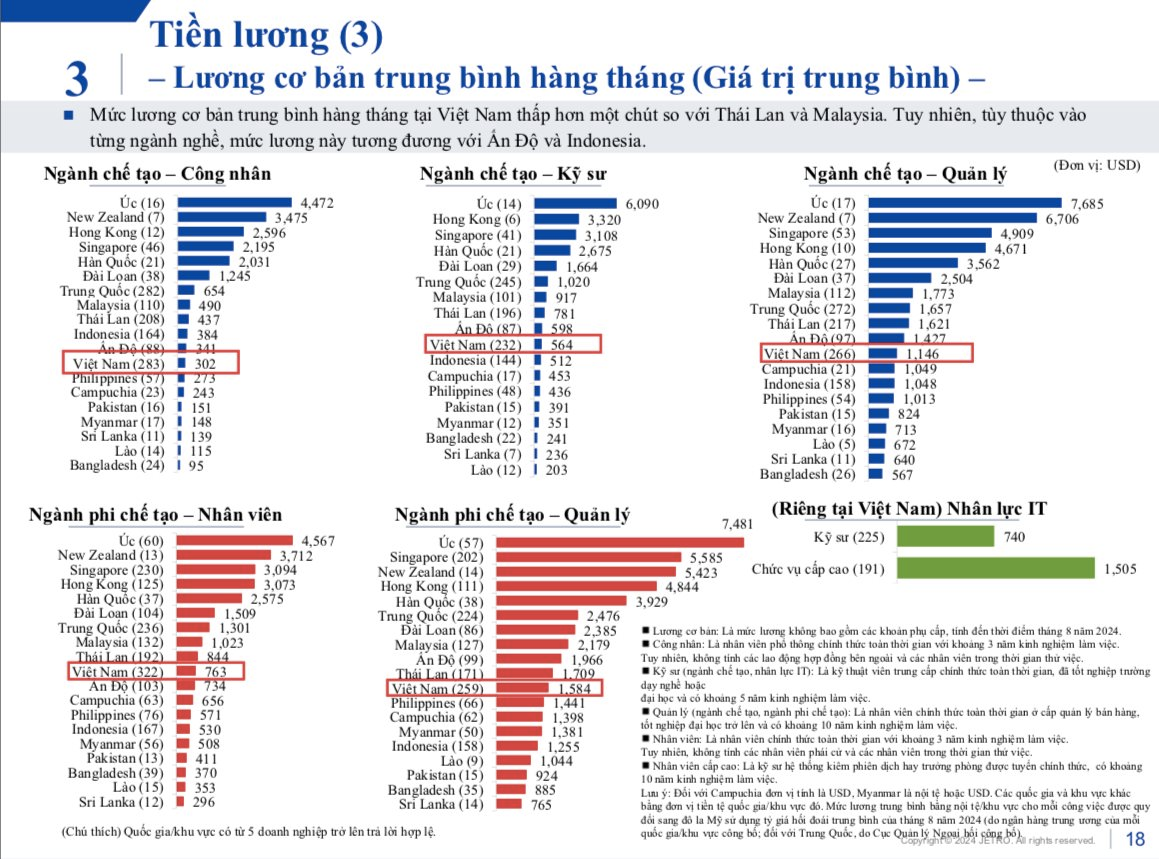

Cũng theo khảo sát, tỷ lệ tăng lương bình quân năm 2024 tại Việt Nam là 5,4% và tỷ lệ tăng lương dự kiến là 5,3% vào năm 2025; ở khu vực Đông Nam Á, tỷ lệ này chỉ đứng sau Lào, Myanmar. Tuy nhiên, nếu nhìn vào mức lương thì trung bình của Việt Nam vẫn thấp hơn Singapore, Malaysia, Thái Lan. Do đặc thù, chúng ta sẽ không so sánh Việt Nam với Singapore, mà sẽ so với 3 nước còn lại.

Về mức lương cơ bản hàng tháng, ngành chế tạo: công nhân Việt Nam nhận 302 USD, Indonesia nhận 384 USD, Thái Lan là 437, Malaysia 490; ngành chế tạo – kỹ sư: Việt Nam 564 USD, Indonesia 512 USD, Thái Lan 781 USD, Malaysia 917 USD, ngành chế tạo – quản lý: Việt Nam 1.146 USD, Thái Lan 1.621 USD, Malaysia 1.773 USD.

Nếu tính trung bình, thì nhân sự Malaysia đang được trả lương cao nhất, thường là gấp rưỡi Việt Nam ở cùng ngành nghề - vị trí. Trong vài năm qua, mức lương cơ bản hàng tháng của Việt Nam ở hầu hết vị trí đã hơn Indonesia và tiệm cận Thái Lan – nhất là ở ngành phi chế tạo.

Có thể thấy, dù kết quả kinh doanh có lúc trồi lúc sụt, song tiềm năng của thị trường 100 triệu dân của Việt Nam là không thể phủ nhận. Trong vài năm gần đây, tỷ lệ các DN Nhật Bản tại Việt Nam chọn ‘mở rộng’ trong tương lai dao động từ 50% - 60%, luôn trong top đầu ở Đông Nam Á.

Trong vài năm gần đây, với chiến lược ngoại giao ‘cây tre’ cũng như sự năng động của Chính phủ và DN Việt Nam, mức độ cạnh tranh của các DN FDI tại thị trường Việt Nam khá khốc liệt. Mới đây, có thông tin là thị trường Nhật Bản đang khát lao động Việt Nam do cung không đủ cầu. Với sự xuống giá của đồng Yên Nhật cộng với sự hấp dẫn và phát triển của các thị trường Hàn Quốc hay châu Âu, khiến Nhật không còn là ưu tiên của các lao động xuất khẩu Việt Nam.

Ở chiều ngược lại, Nhật Bản cũng đang khuyến khích các DN nước ngoài vào đầu tư ở Nhật Bản. Cách đây chưa lâu, JETRO cũng đã kết hợp với các bên liên quan để kết nối các startup Việt Nam và các nhà đầu tư đến từ Nhật Bản cũng như khuyến khích các startup đến Nhật Bản làm ăn để có cơ hội niêm yết trên Sàn chứng khoán Tokyo, thay vì đến Sàn chứng khoán Singapore hay Mỹ.

Đối tượng khảo sát lần này là các DN Nhật Bản (doanh nghiệp có tỷ lệ đầu tư trực tiếp hoặc gián tiếp từ phía Nhật Bản trên 10% và các chi nhánh, văn phòng đại diện của doanh nghiệp Nhật Bản) đang đầu tư tại 20 quốc gia/khu vực, bao gồm 5 quốc gia/ khu vực tại Đông Bắc Á, 9 quốc gia ASEAN, 4 quốc gia Tây Nam Á, 2 quốc gia Châu Đại Dương.

.png)

.png)

.png)