Thị trường chứng khoán Việt Nam trải qua năm 2022 đầy sóng gió với loạt biến cố lớn xuất hiện. VN-Index đã lao dốc mạnh từ mức đỉnh 1.528 điểm thiết lập hồi tháng 4 xuống 911 điểm vào tháng 11, tương đương mất hơn 40% giá trị. Các đợt sụt giảm mạnh khiến hơn 90% cổ phiếu trên thị trường giảm giá, trong đó có nhiều mã giảm đến 60-70% giá trị và liên tục xác lập đáy mới của năm.

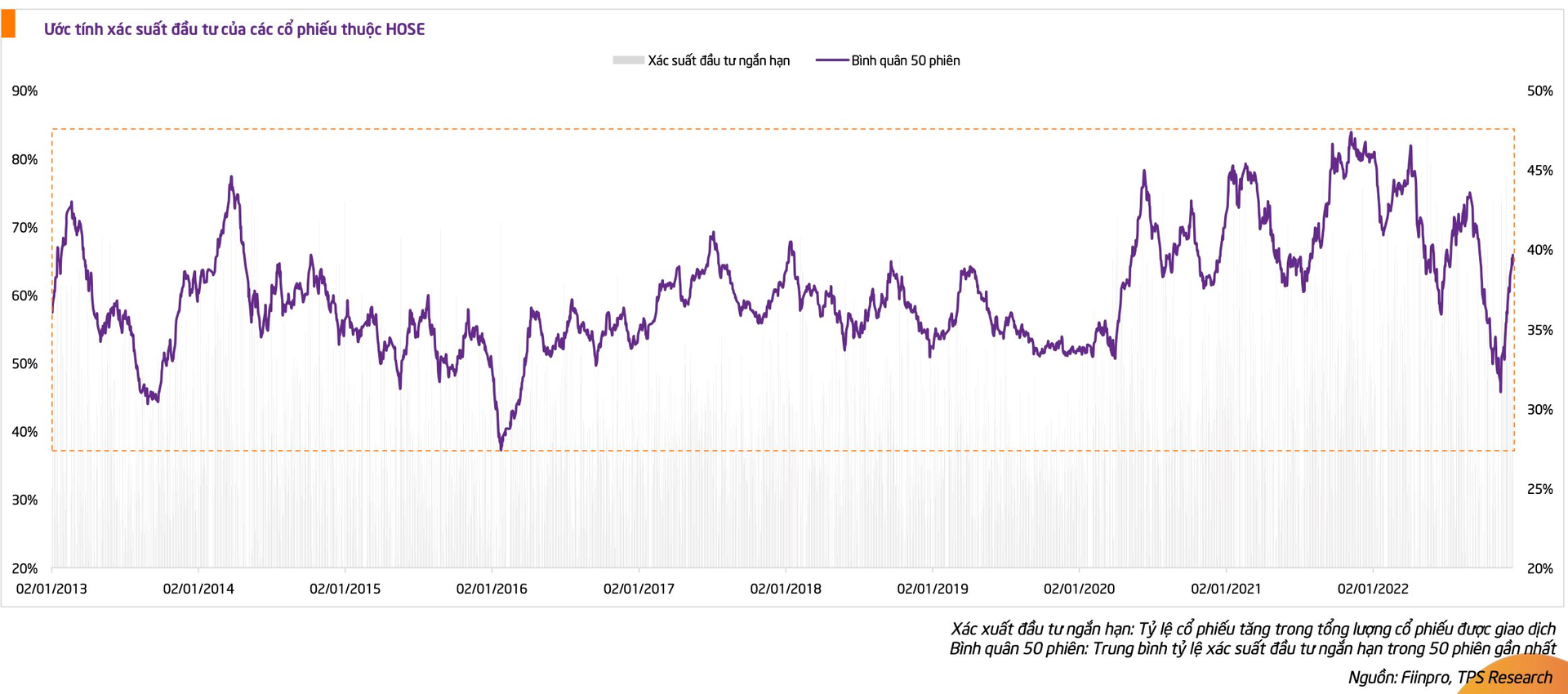

Trong báo cáo mới đây, Chứng khoán Tiên Phong (TPS) cho rằng tâm lý nhà đầu tư cũng đã ổn định hơn sau những biến động của thị trường. TPS sử dụng chỉ báo xác suất đầu tư của VN – Index bằng cách đo lường mức độ lan tỏa của thị trường để xác định diễn biến tâm lý của NĐT.

Chỉ báo tâm lý bình quân 50 phiên hiện đang ở mức 39,7% so với vùng dao động 27,4% - 48,7% trong 10 năm gần đây. Như vậy, so với mức đáy gần nhất vào tháng 11/2022 là 31%, tâm lý NĐT nhìn chung đã trở nên ổn định hơn.

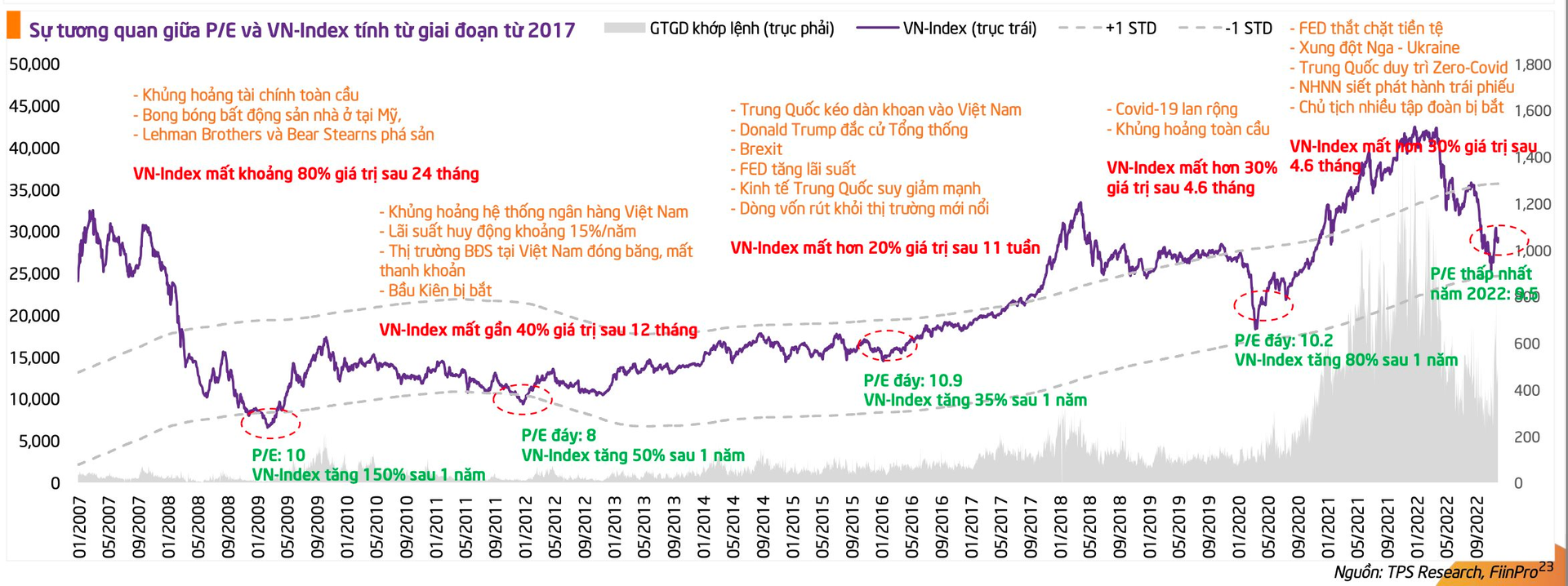

Nhìn lại lịch sử của thị trường 15 năm qua, đã có 4 lần thị trường bị bán tháo trong khủng hoảng và hỗn loạn kéo định giá P/E VN-Index giảm về dưới 11 lần. Tuy nhiên, những thời điểm này lại là cơ hội lớn cho các nhà đầu tư dài hạn. Bởi tại những vùng định giá thấp này, VN-Index đã bật tăng đầy mạnh mẽ từ 35-150% trong 12 tháng sau đó và đều vượt qua vùng đỉnh cũ.

Một điều tích cực nữa khi nhìn vào biến động quá khứ đó là cho dù chỉ số chung có biến động ra sao thì dòng tiền vẫn sẽ không rời bỏ thị trường với việc giá trị giao dịch có xu hướng tăng theo thời gian.

Do đó, TTCK Việt Nam đang ở giai đoạn tích sản hấp dẫn với lần thứ 5 trong lịch sử định giá P/E về dưới mức 11 lần. TPS nhận định, vĩ mô Việt Nam vẫn đang ở giai đoạn ổn định và triển vọng kinh doanh của nhiều doanh nghiệp trong 3-5 năm tới là tích cực.

Giai đoạn điều chỉnh mạnh này của thị trường chính là dấu chấm hết cho một chu kỳ tiền rẻ trước đó, để mở ra giai đoạn mới với động lực tăng bền vững hơn từ tăng trưởng nội tại của từng doanh nghiệp. Vì vậy, đây được xem là cơ hội thích hợp cho những nhà đầu tư dài hạn.

Mặt khác, so với các nước trong khu vực, dù tốc độ tăng trưởng tốt hơn và ROE cao hơn, nhưng những rủi ro về thanh khoản cùng các hạn chế về tỷ lệ sở hữu nước ngoài đã khiến định giá của TTCK Việt Nam luôn ở mức thấp hơn.

Do đó, để đánh giá mức độ hấp dẫn của thị trường, TPS xem xét tỷ lệ chiết khấu định giá so với lịch sử. Hiện tại, P/E của VN - Index hiện đang thấp hơn 27% so với mức bình quân 21% trong 10 năm gần đây.

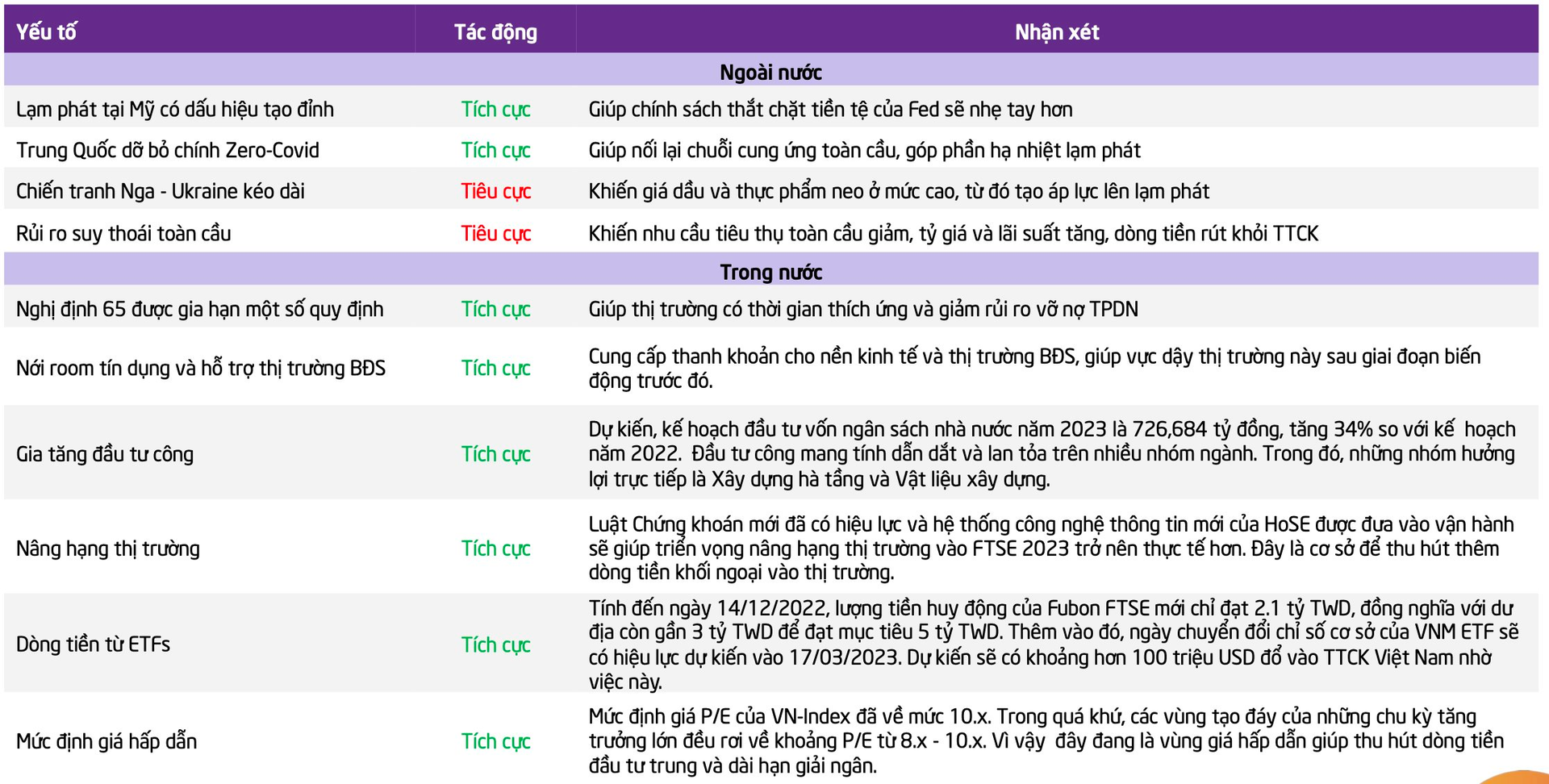

Nhìn xa hơn, TPS cho rằng động lực hỗ trợ thị trường vẫn còn nguyên vẹn.

Nghị định 65 được sửa đổi một số quy định có thể giúp thị trường có thời gian thích ứng và giảm rủi ro vỡ nợ TPDN.

Nới room tín dụng và hỗ trợ thị trường BĐS sẽ cung cấp thanh khoản cho nền kinh tế và thị trường BĐS, giúp vực dậy thị trường này sau giai đoạn biến động trước đó.

Gia tăng đầu tư công. Dự kiến, kế hoạch đầu tư vốn ngân sách nhà nước năm 2023 là 726.684 tỷ đồng, tăng 34% so với kế hoạch năm 2022. Đầu tư công mang tính dẫn dắt và lan tỏa trên nhiều nhóm ngành. Trong đó, những nhóm hưởng lợi trực tiếp là Xây dựng hà tầng và Vật liệu xây dựng.

Nâng hạng thị trường. Luật Chứng khoán mới đã có hiệu lực và hệ thống công nghệ thông tin mới của HoSE được đưa vào vận hành sẽ giúp triển vọng nâng hạng thị trường mới nổi FTSE vào năm 2023 trở nên thực tế hơn. Đây là cơ sở để thu hút thêm dòng tiền khối ngoại vào thị trường.

Dòng tiền từ ETFs. Tính đến ngày 14/12/2022, lượng tiền huy động của Fubon FTSE mới chỉ đạt 2,1 tỷ TWD, đồng nghĩa với dư địa còn gần 3 tỷ TWD để đạt mục tiêu 5 tỷ TWD. Thêm vào đó, ngày chuyển đổi chỉ số cơ sở của VNM ETF sẽ có hiệu lực dự kiến vào 17/03/2023. Dự kiến sẽ có khoảng hơn 100 triệu USD đổ vào TTCK Việt Nam nhờ việc này.

Mức định giá hấp dẫn. Mức định giá P/E của VN-Index đã về mức 10.x. Trong quá khứ, các vùng tạo đáy của những chu kỳ tăng trưởng lớn đều rơi về khoảng P/E từ 8.x - 10.x. Vì vậy đây đang là vùng giá hấp dẫn giúp thu hút dòng tiền đầu tư trung và dài hạn giải ngân.

.png)

.jpg)

.png)

.png)