Những tuần giao dịch cuối tháng 10 và đầu tháng 11 chứng kiến một loạt biến động trên thị trường tiền tệ.

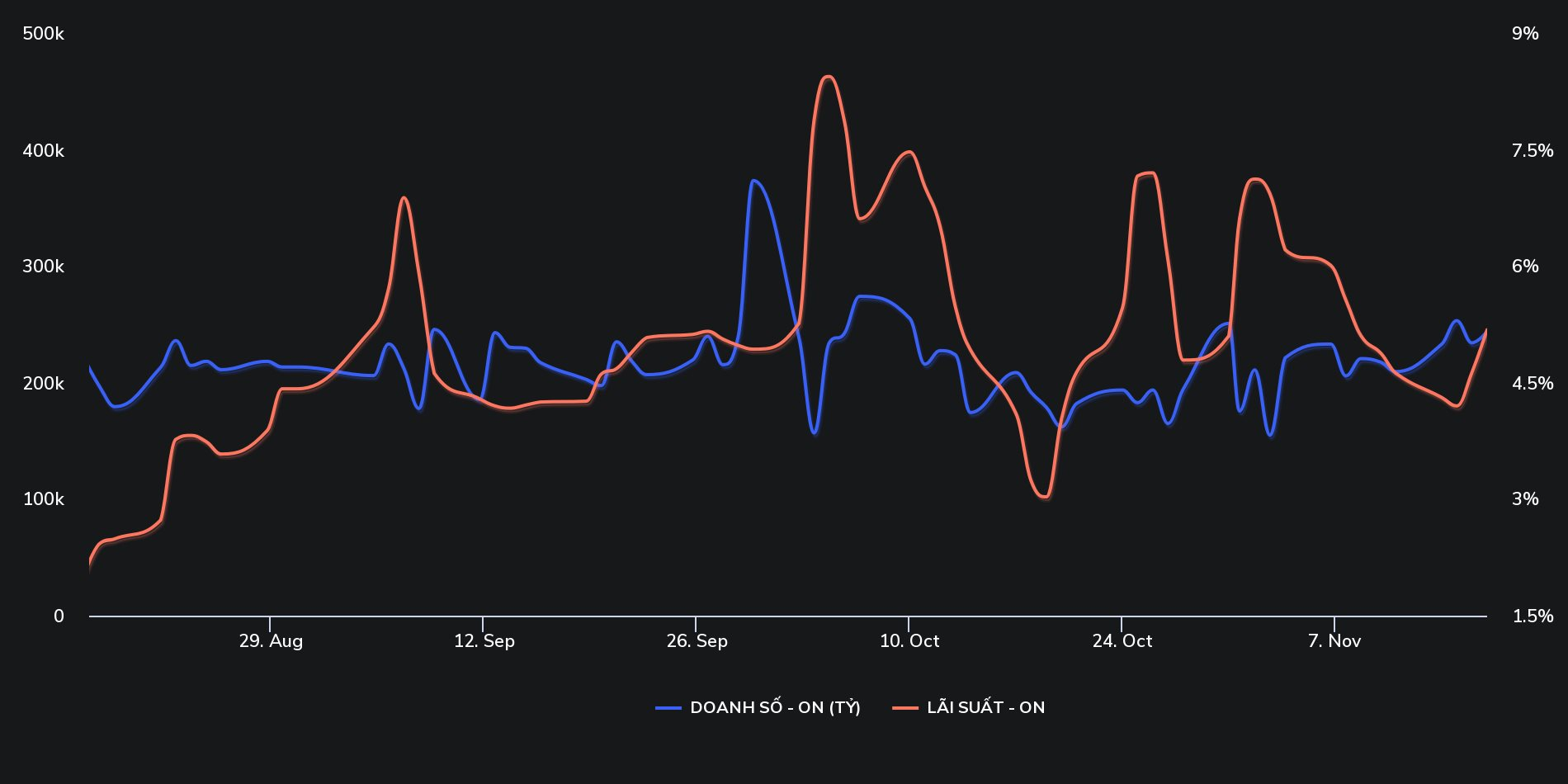

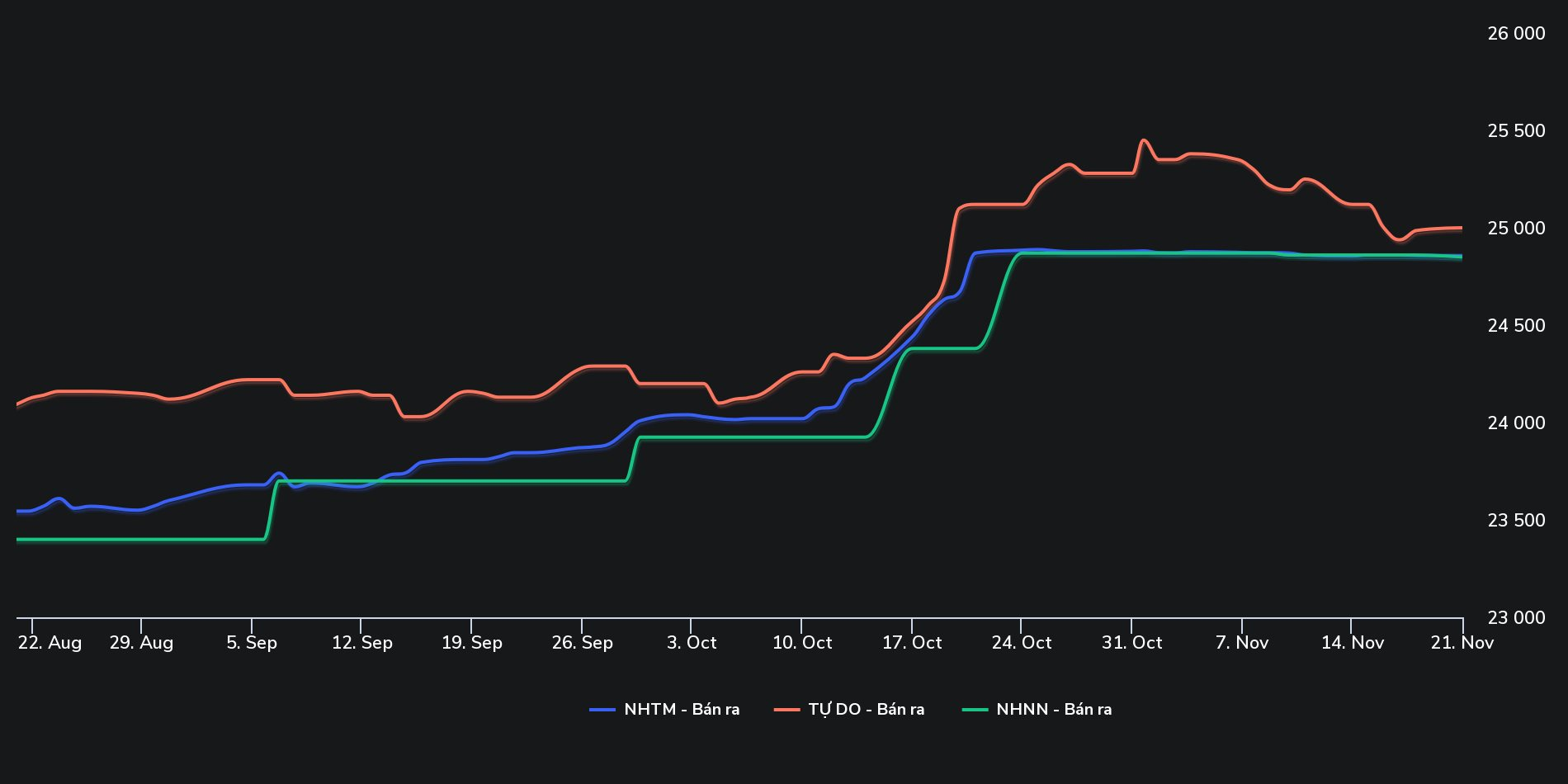

Theo đó, tỷ giá đã không ngừng leo thang lên sát vùng 24.900 đồng/USD tại các ngân hàng và vượt xa mốc 25.000 đồng/USD tại thị trường tự do. Đồng thời, thanh khoản VND của hệ thống ngân hàng cũng ghi nhận sự ngột ngạt rõ rệt sau sự kiện tại ngân hàng SCB, khi tâm lý phòng thủ gia tăng khiến doanh số giao dịch trên thị trường liên ngân hàng giảm mạnh (từ khoảng 250.000 tỷ đồng/phiên hồi đầu tháng 10 xuống quanh 190.000 tỷ đồng/phiên) và lãi suất vay mượn qua đêm tăng vọt (từ mức 3,03% vào ngày 19/10 lên 7,2% vào phiên 26/10).

Trước những diễn biến trên, Ngân hàng Nhà nước (NHNN) đã đưa ra một loạt các chính sách mạnh tay để ổn định thị trường và hỗ trợ thanh khoản hệ thống.

Từ ngày 17/10, lần đầu tiên kể từ tháng 8/2015 cơ quan này đã nâng độ linh hoạt của tỷ giá bằng cách nới biên giao dịch VND/USD từ 3% lên 5%. Đến sáng 24/10, NHNN tiếp tục tăng mạnh giá bán USD tại Sở giao dịch từ 24.380 VND/USD lên 24.870 VND/USD, tức tăng 490 đồng - mức điều chỉnh mạnh nhất trong nhiều năm qua. Chưa dừng lại ở đó, đến ngày 25/10, một loạt lãi suất điều hành đã được điều chỉnh tăng thêm 1 điểm %, đánh dấu lần tăng lãi suất điều hành thứ hai chỉ trong hơn 1 tháng.

Ngoài ra, để hỗ trợ thanh khoản hệ thống, NHNN đã có 2 tuần liên tiếp ở trạng thái bơm ròng vào cuối tháng 10 và đầu tháng 11 (24/10 - 5/11) với tổng lượng cung ứng cho hệ thống ngân hàng đạt hơn 120.000 tỷ.

Sau các biện pháp can thiệp của NHNN, thị trường tiền tệ trong nước đã dần ổn định trở lại. Theo đó, liên tục từ ngày 2/11 đến 15/11, lãi suất qua đêm liên ngân hàng đã giảm mạnh từ mức 7,12% xuống còn 4,2%/năm. Doanh số vay mượn lẫn nhau giữa các nhà băng cũng tăng trở lại về mức trên 250.000 tỷ đồng/phiên từ mức dưới 200.000 tỷ hồi đầu tháng.

Trên thị trường ngoại tệ, dù vẫn liên tục niêm yết ở vùng tối đa cho phép, song giá USD tại các ngân hàng đều đã giảm từ 17 – 20 đồng trong nửa đầu tháng 11. Trong khi giá USD tự do ghi nhận mức giảm lên đến 150 đồng.

Sự ổn định trở lại của thanh khoản hệ thống và tỷ giá là tiền đề quan trọng để NHNN có những động thái tinh chỉnh chính sách điều hành trong những ngày gần đây; đặc biệt là trong bối cảnh có sự hỗ trợ từ các yếu tố quốc tế khi cuối cùng lạm phát của Mỹ đã hạ nhiệt, USD Index giảm mạnh và thông tin Mỹ chính thức đưa Việt Nam ra khỏi danh sách giám sát thao túng tiền tệ.

Cụ thể, liên tiếp trong hai tuần gần nhất, NHNN đã chuyển sang trạng thái hút ròng, đưa ra khỏi hệ thống hơn 60.000 tỷ đồng. Qua đó giảm số dư cho vay hỗ trợ hệ thống về còn 26.592 tỷ đồng, từ mức 96.325 tỷ đồng ghi nhận vào ngày 7/11 - cao nhất kể từ tháng 2/2019 .

Điểm đáng chú ý trong hoạt động cân đối thanh khoản ngắn hạn của NHNN là việc mở lại kênh hút tiền qua phát hành tín phiếu sau gần 2 tuần tạm dừng. Đồng thời, tín phiếu phát hành đợt này có kỳ hạn 28 ngày, dài hơn nhiều so với kỳ hạn 14 ngày và 7 ngày trong các đợt phát hành hồi tháng 10.

Ngoài ra, lãi suất trúng thầu tín phiếu đã được giảm mạnh về 4,5%/năm so với mức 6% trước đó, trong khi hoạt động cho vay cầm cố giấy tờ có giá vẫn được NHNN duy trì nhằm bổ sung thanh khoản cho những ngân hàng có nhu cầu với lãi suất vẫn giữ nguyên ở mức 6%/năm.

Sự tinh chỉnh chính sách này cho thấy định hướng của Nhà điều hành nhằm đưa thanh khoản hệ thống về trạng thái tự dưỡng, khi thúc đẩy các ngân hàng vay mượn lẫn nhau thay vì cầm cố giấy tờ có giá hoặc gửi tiền tại NHNN.

Trên ''mặt trận'' tỷ giá, sau khi giảm 10 đồng đối với giá bán USD từ ngày 11/11, NHNN tiếp tục hạ thêm 10 đồng nữa xuống còn 24.850 đồng/USD trong phiên 18/11. Mức điều chỉnh trên là tương đối nhỏ so với 6 lần tăng mạnh trước đó nhưng phát đi những tín hiệu quan trọng về định hướng điều hành của cơ quan quản lý tiền tệ trong thời gian tới.

.png)

.png)