Thị trường giao đồ ăn Đông Nam Á tăng trưởng liên tục

Theo báo cáo thị trường giao đồ ăn trực tuyến năm 2023 của Momentum Works, tính đến cuối năm 2022, tổng giá trị hàng hóa (GMV) của các nền tảng giao đồ ăn trực tuyến tại Đông Nam Á lên đến 16,3 tỷ USD, tăng 5% sau 2 năm bùng nổ giao hàng do Covid-19.

Ba thị trường đóng góp lớn nhất vào sự tăng trưởng GMV của ngành giao đồ ăn trực tuyến Đông Nam Á là Philippines, Malaysia và Việt Nam, nhờ vào sự tăng cường hoạt động chiếm lĩnh thị trường của Grab và ShopeeFood.

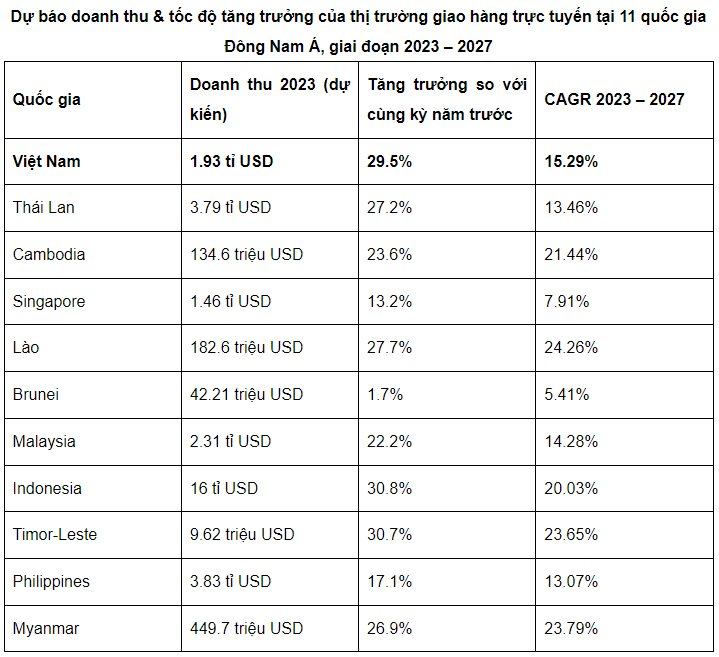

- Kết thúc năm 2023, thị trường giao đồ ăn trực tuyến Đông Nam Á dự kiến sẽ đạt doanh thu 30,12 tỉ USD, tăng 26.6% so với cùng kỳ năm trước, và tốc độ tăng trưởng hàng năm giai đoạn 2023 – 2027 là 17.25%, đạt 56,92 tỉ USD năm 2027.

Theo đó, tổng doanh thu dự kiến của thị trường giao đồ ăn trực tuyến Việt Nam trong năm 2023 xếp thứ 5 giữa các quốc gia Đông Nam Á, sau Indonesia, Philippines, Thái Lan và Malaysia, nhưng có tốc độ tăng trưởng so với cùng kỳ năm trước xếp thứ 3 và tỷ lệ tăng trưởng hàng năm kép giai đoạn 2023 – 2027 chỉ xếp sau Indonesia.

Với quy mô dân số nằm trong top đầu Đông Nam Á, Việt Nam đang cho thấy nhiều tiềm năng để thúc đẩy sự phát triển của thị trường giao đồ ăn trực tuyến trong những năm tiếp theo.

Sự thống trị của Grab, ShopeeFood tại Việt Nam

Yếu tố chính thúc đẩy sự tăng trưởng của thị trường giao đồ ăn trực tuyến tại Việt Nam là sự tiện lợi và dễ dàng tiếp cận.

Với sự phát triển của công nghệ kỹ thuật số cũng như tác động từ các biện pháp giãn cách xã hội của chính phủ trong thời kỳ dịch Covid-19 khiến cho hành vi người tiêu dùng đang dần thay đổi, từ đó giúp định hình lại vai trò và giá trị của thị trường giao đồ ăn tại Việt Nam.

Ngoài ra, thực phẩm được đặt hàng thông qua các trang web và ứng dụng trực tuyến mang đến cho khách hàng sự tiện lợi và mức độ minh bạch cao hơn, khi họ có thể so sánh thực đơn và giá cả của các nhà hàng khác nhau đối với loại thực phẩm yêu thích của mình, và dễ dàng lựa chọn được nơi cung cấp được những loại thực phẩm đó với giá tốt hơn.

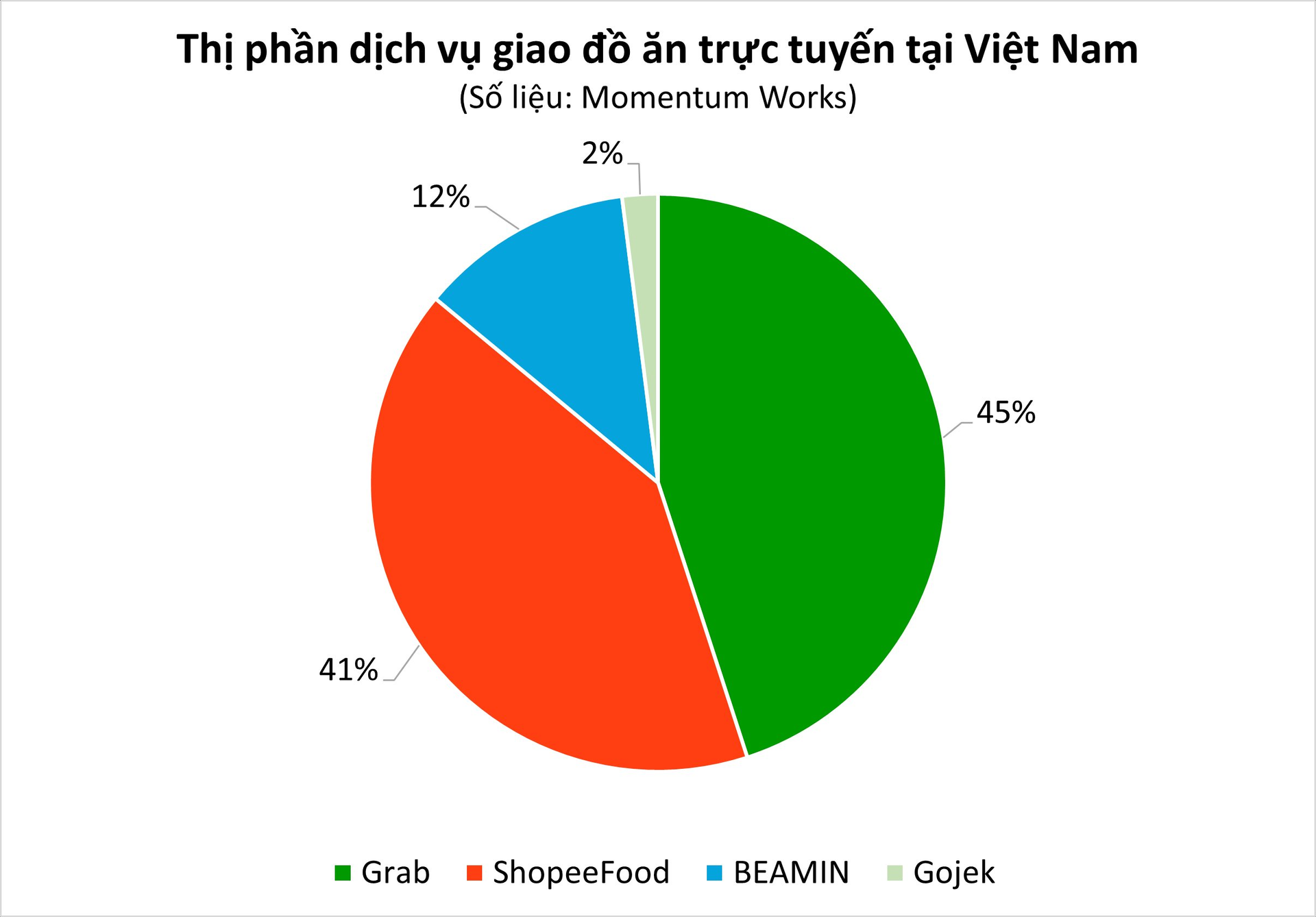

Báo cáo thị trường giao đồ ăn trực tuyến năm 2023 của Momentum Works cho biết, phần lớn thị phần tại Việt Nam đang tập trung vào tay của hai ông lớn là Grab và ShopeeFood. Hai cái tên này đang giằng co từng phần trăm thị phần khi Grab đứng đầu với 45%, kế đến là ShopeeFood đạt 41%. Hãng Baemin chiếm 12%, trong khi Gojek có 2%.

Dù chiếm thị phần lớn hơn Gojek nhưng đến nay, BEAMIN không những chưa có lãi mà còn gặp khá nhiều khó khăn trong việc mở rộng thị phần, tăng trưởng người dùng nên đã quyết định rời đi.

Trong thông báo mới nhất được gửi tới người dùng trưa ngày 24/11, Baemin, dịch vụ giao đồ ăn được vận hành bởi Woowa Brothers Việt Nam cho biết sẽ chính thức ngừng hoạt động từ 0h ngày 8/12/2023.

Hồi cuối tháng 9, Baemin đã thu hẹp hoạt động tại thị trường Việt Nam, dừng hoạt động tại một số địa phương như Hội An, Thái Nguyên, Bắc Ninh, cắt giảm việc làm và bổ nhiệm CEO mới tại khu vực.

Các chuyên gia cho rằng, với đặc thù khắc nghiệt của ngành công nghệ, phải chiếm lĩnh thị phần lớn (số 1, số 2) mới cân bằng được thu chi và tiến đến có lợi nhuận. Trong khi đó, Baemin vẫn đang ở vị trí số 3, chiếm 12%-13% thị phần, cách biệt khá xa so với 2 ông lớn GrabFood, ShopeeFood (tổng thị phần lên đến 80%).

Các đối tác nhà hàng, quán ăn sau thời gian lên tất cả các app, sẽ chọn lọc app nào có hiệu quả để đầu tư tiếp nên app mạnh càng thêm mạnh. Tức những app sở hữu tệp khách hàng lớn, thuộc hệ sinh thái dịch vụ trực tuyến đa dạng có nhiều lợi thế hơn.

Baemin chủ yếu khai thác mảng giao đồ ăn với quy mô thị trường giới hạn và đang bị cạnh tranh bởi các siêu app khác nên dòng tiền thu về rất hạn chế. Chưa kể, văn hóa người Việt vẫn chuộng cách truyền thống (ăn tại chỗ), khách mua qua app chuộng ưu đãi khủng, cứ giảm ưu đãi là doanh thu sẽ giảm theo.

.jpg)

Các báo cáo cũng chỉ ra hiện ở Việt Nam có ít nhất 8 công ty trong lĩnh vực này cùng nhiều cách tiếp cận thị trường khác nhau. Sự bùng nổ dịch vụ trong khi "miếng bánh" thị trường vẫn còn hạn chế dẫn đến cuộc cạnh tranh khốc liệt giữa các ứng dụng, phần lợi thế dĩ nhiên thuộc về những người chơi mạnh về tài chính, sở hữu đa nền tảng và tệp khách hàng lớn.