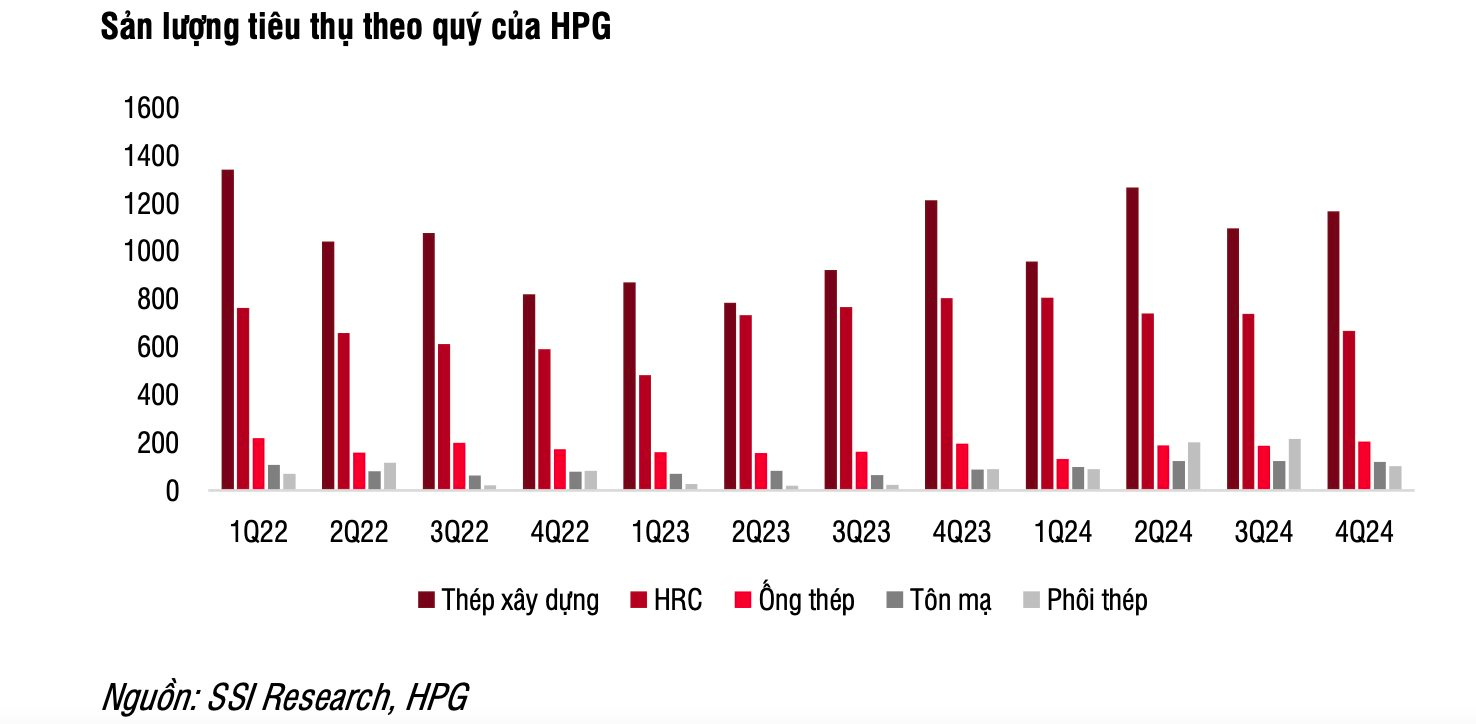

Trong báo cáo phân mới đây, SSI Research đưa ra triển vọng tích cực cho cả ngành thép và Hoà Phát (HPG) với dự phóng doanh thu và lợi nhuận ròng năm 2025 lần lượt là 160.900 tỷ đồng và 15.300 tỷ đồng, tăng 15,9% và 28% so với cùng kỳ.

Trong đó, động lực đến từ đẩy mạnh đầu tư công và thị trường bất động sản phục hồi, cùng với sản lượng thép cao hơn từ Dung Quất 2 – Giai đoạn 1 đi vào hoạt động từ Q1/2025 và giả định cơ bản về thuế chống bán phá giá HRC sẽ được áp dụng đối với HRC nhập khẩu từ Trung Quốc.

Đội ngũ phân tích dự báo giá bán bình quân của thép xây dựng và HRC sẽ giảm lần lượt -2% và -7% svck trong năm 2025, khi công ty có khả năng giảm giá thêm để thúc đẩy sản lượng tiêu thụ. Tuy nhiên, biên lợi nhuận gộp sẽ được cải thiện từ 13,3% trong năm 2024 lên 15,2% trong năm 2025 nhờ sản lượng tiêu thụ cao hơn.

.png)

Trong năm 2025, SSI Research dự báo nhu cầu thép nội địa sẽ tăng 10% nhờ thị trường bất động sản phục hồi mạnh mẽ trong năm 2024, cụ thể như số lượng căn hộ mới ra mắt dự kiến sẽ tăng gấp đôi so với cùng kỳ. Ngoài ra, việc đẩy nhanh đầu tư công trong nhiệm kỳ 2025 cũng sẽ thúc đẩy sản lượng tiêu thụ thép.

Triển vọng nhu cầu trong nước được củng cố với kỳ vọng đà phục hồi của thị trường bất động sản sẽ tiếp tục diễn ra trong 2-3 năm tới, khi đầu tư cơ sở hạ tầng dự kiến sẽ duy trì mạnh với các dự án chính bao gồm đường cao tốc, sân bay và cảng biển, và các dự án đường sắt.

Sản lượng tiêu thụ HRC sẽ được cải thiện nhờ mở rộng nhà máy Dung Quất, nhưng giá cả có thể cạnh tranh hơn. Lò đầu tiên của dự án mở rộng nhà máy Dung Quất đã được lắp đặt vào tháng 12/2024 và sẽ chạy thử nghiệm trong Q1/2025.

SSI Research kỳ vọng dự án này sẽ giúp sản lượng tiêu thụ HRC của HPG tăng 70% svck lên 5 triệu tấn trong năm 2025, với giả định rằng Việt Nam sẽ áp dụng thuế chống bán phá giá đối với HRC nhập khẩu từ Trung Quốc và Ấn Độ trong nửa đầu năm 2025. Hiện tại, HRC nhập khẩu chiếm từ 70-80% sản lượng HRC của Việt Nam.

Thị trường chính của HRC trong năm 2025 sẽ là thị trường nội địa, do sản lượng xuất khẩu giảm 23% svck trong năm 2024 do cạnh tranh gay gắt với thép Trung Quốc và áp lực từ các biện pháp thương mại tại các thị trường xuất khẩu chính, như Châu Âu.

Trong năm 2025, nhóm phân tích kỳ vọng việc cạnh tranh từ thép Trung Quốc sẽ được giảm bớt do sản lượng sản xuất của Trung Quốc gần đây giảm trong bối cảnh giá thép giảm. Theo Mysteel, xuất khẩu thép của Trung Quốc có khả năng giảm khoảng 9% svck trong năm 2025.

Về mức thuế thép nhập khẩu mới gần đây của Tổng thống Mỹ Donald Trump, SSI Research nhận thấy tác động có phần tích cực đến HPG. Tuyên bố gần đây của về việc tăng thuế nhập khẩu thép của Mỹ lên 25% không ảnh hưởng trực tiếp đến thép Việt Nam, vì thép Việt Nam xuất khẩu sang Mỹ đã bị đánh thuế 25% từ năm 2018 và động thái này sẽ đặt thép Việt Nam xuất khẩu sang Mỹ ở vị thế tương đối bình đẳng hơn so với các quốc gia khác.

Nhìn chung, với sự mở rộng công suất mạnh mẽ, tiềm năng tăng trưởng lợi nhuận ấn tượng trong vài năm tới và tiềm năng tăng giá từ các biện pháp bảo vệ HRC từ Chính phủ Việt Nam, đội ngũ phân tích đánh giá cao triển vọng của HPG trong thời gian tới. Các yếu tố thúc đẩy ngắn hạn cho cổ phiếu sẽ là giai đoạn đầu tiên của Dung Quất 2 được đưa vào hoạt động và kế hoạch tích cực hơn cho năm 2025 tại ĐHCĐ sắp tới – có khả năng diễn ra vào tháng 4.

.png)