Theo biểu lãi suất mới nhất của Ngân hàng Đông Nam Á (SeABank), lãi suất huy động các kỳ hạn từ 6 tháng trở lên đồng loạt giảm 0,3 điểm % so với trước đó.

Cụ thể, với số tiền gửi trên 10 tỷ - mức tiền gửi được hưởng lãi suất cao nhất, kỳ hạn 6 tháng giảm từ 7%/năm xuống còn 6,7%/năm; các kỳ hạn 7 – 11 tháng giảm về còn 6,73 – 6,85%/năm; kỳ hạn 12 tháng giảm từ 7,3%/năm xuống còn 7%/năm; các kỳ hạn trên 12 tháng được hưởng lãi suất 7,1 – 7,4%, cùng giảm 0,3 điểm % so với trước đó. Mức lãi suất cao nhất được SeABank áp dụng là 7,4%/năm, dành cho kỳ hạn 36 tháng.

Trước đó, nhiều ngân hàng cũng đã giảm thêm lãi suất huy động từ đầu tuần này.

Từ ngày 10/7, MSB đồng loạt giảm 0,2 điểm % lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên và giữ nguyên tại các kỳ hạn dưới 6 tháng.

Cụ thể, tại hình thức gửi online – sản phẩm có lãi suất cao nhất – lãi suất huy động kỳ hạn 6 -11 tháng giảm từ 7,3%/năm xuống 7,1%/năm; các kỳ hạn từ 12 tháng trở lên giảm từ 7,4%/năm xuống còn 7,2%/năm.

Cũng từ ngày 10/7, Oceanbank giảm 0,2 điểm % lãi suất huy động các kỳ hạn 6 - 13 tháng; trong khi giữ nguyên lãi suất huy động các kỳ hạn khác. Hiện mức lãi suất cao nhất mà ngân hàng này niêm yết là 7,8%/năm dành cho các kỳ hạn từ 18 tháng trở lên, theo hình thức gửi tiền online.

Cuối tuần trước, Ngân hàng Bắc Á cũng đã thông báo giảm lãi suất huy động, áp dụng từ ngày 10/7. Trước đó, Bac A Bank là ngân hàng có biểu lãi suất huy động cao nhất hệ thống. Sau khi Bac A Bank điều chỉnh, mức lãi suất 7,8%/năm cho kỳ hạn 12 tháng cũng chính thức biến mất trên thị trường.

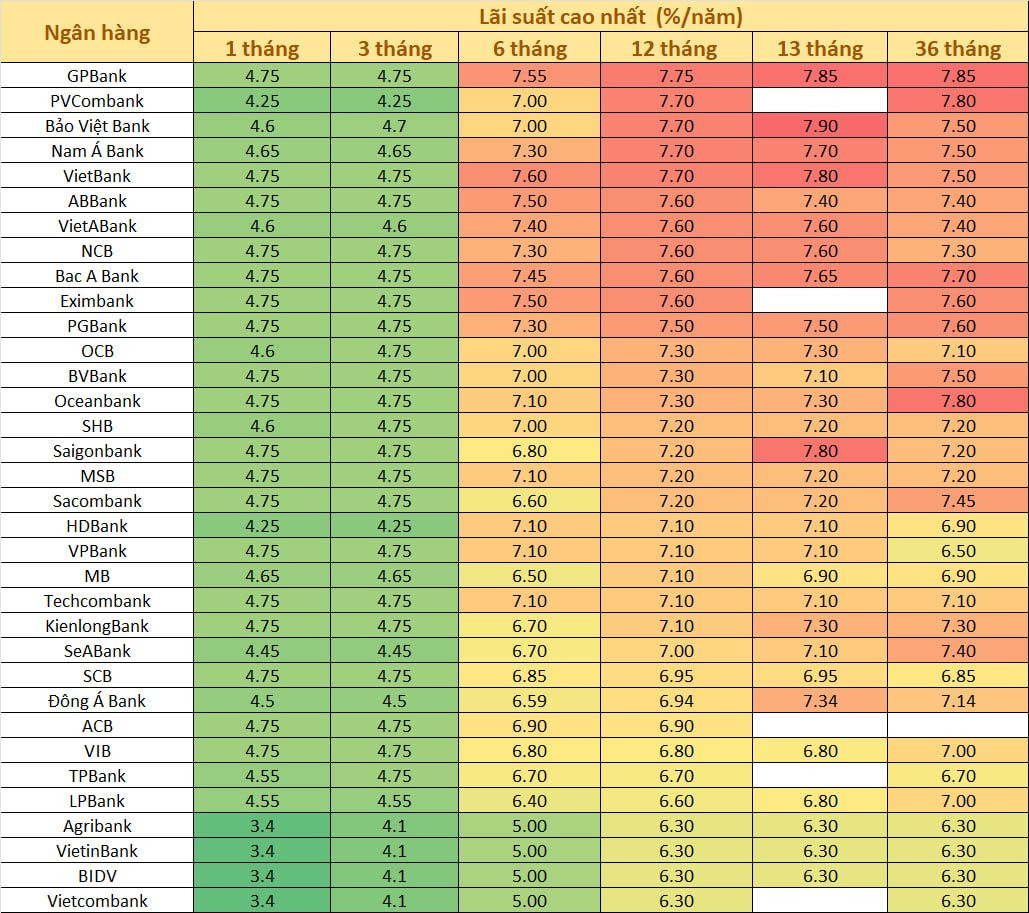

Khảo sát biểu lãi suất niêm yết trên website của 34 ngân hàng trong nước vào sáng ngày 12/7 cho thấy, lãi suất huy động cao nhất đang được áp dụng là 7,9%/năm. Hiện mức lãi suất này do Ngân hàng Bảo Việt niêm yết cho kỳ hạn 13 tháng.

Một số ngân hàng nhỏ cũng đang có mức lãi suất huy động cao ngang ngửa BaoVietBank như GPBank (7,85%), PVComBank (7,8%), OceanBank (7,8%), Saigonbank (7,8%).

Thống kê biểu lãi suất niêm yết cho thấy, chỉ còn 14 ngân hàng áp dụng mức lãi suất huy động cao nhất từ 7,5%/năm trở lên. Như vậy, phần lớn các ngân hàng trong hệ thống đã đưa lãi suất huy động cao nhất xuống dưới mức này.

Trong đó, lãi suất cao nhất tại nhóm ngân hàng tư nhân lớn chủ yếu dao động trong khoảng 7 - 7,3%/năm, như SHB (7,2%), MB (7,1%), Techcombank (7,1%), VPBank (7,1%).

Nhóm ngân hàng thương mại nhà nước gồm Agribank, BIDV, Vietcombank, VietinBank có lãi suất huy động cao nhất chỉ ở mức 6,3%/năm.

Lãi suất cao nhất được niêm yết tại website các ngân hàng ngày 12/7. (Quốc Thụy tổng hợp)

Hồi đầu năm 2023, ngoại trừ nhóm Big4, tất cả ngân hàng tư nhân đều niêm yết lãi suất cao nhất ở mức trên 9%; thậm chí một số nhà băng còn áp dụng mức trên dưới 10%.

Lãi suất huy động đã giảm mạnh trong những tháng gần đây, sau khi Ngân hàng Nhà nước (NHNN) có 4 lần giảm lãi suất điều hành chỉ trong vòng hơn 3 tháng, đánh dấu chu kỳ hạ lãi suất nhanh nhất trong những năm gần đây.

Lãi suất huy động được dự báo sẽ tiếp tục giảm khi NHNN vẫn có những động thái quyết liệt nhằm hạ thêm mặt bằng lãi suất trên thị trường, hỗ trợ tăng trưởng kinh tế.

Theo Bộ phận Nghiên cứu của Ngân hàng UOB, trước đà tăng trưởng yếu của nền kinh tế, NHNN đã hành động quyết liệt hơn dự đoán, bằng cách cắt giảm lãi suất tái cấp vốn tổng cộng 1,5 điểm % xuống còn 4,50%.

“Với những hành động này, NHNN đã thiên về chính sách nới lỏng hơn và nhiều khả năng sẽ có thể tiếp tục hạ lãi suất trong quý 3 năm 2023”, UOB đánh giá.

UOB cho rằng, hoạt động xuất khẩu yếu với khả năng ảnh hưởng đến nhu cầu trong nước, việc Fed tạm dừng tăng lãi suất vào tháng 6 và có thể giảm lãi suất vào năm 2024, cũng như niềm tin vào tỷ giá hối đoái VND ổn định bất chấp các đợt giảm lãi suất trước đó đã thúc đẩy triển vọng cắt giảm lãi suất tiếp theo của Việt Nam trong năm nay. Do đó, nhóm phân tích dự đoán lãi suất sẽ giảm thêm 1 điểm % trong Quý 3/2023 trước khi NHNN tạm dừng để đánh giá các tác động.

Trong báo cáo công bố mới đây, Ngân hàng HSBC cũng kỳ vọng sẽ còn một đợt giảm 0,5 điểm% nữa trong Quý 3/2023. Động thái này nhiều khả năng sẽ đưa lãi suất điều hành của Việt Nam xuống 4,0%, đảo ngược những nỗ lực thắt chặt trong năm 2022, đồng thời tương đương với mức giảm lãi suất trong suốt đại dịch. Mặc dù vậy, vẫn có khả năng không có thêm đợt cắt giảm lãi suất trong sáu tháng cuối năm 2023 trong trường hợp tăng trưởng "chạm đáy" và bật trở lại sớm hơn kỳ vọng.

.jpg)

.jpg)

.png)