Đầu tư công hỗ trợ cho tiêu thụ thép nội địa

Năm 2023, Chính phủ đẩy mạnh đầu tư vào các dự án cơ sở hạ tầng theo mục tiêu đảm bảo tăng trưởng kinh tế có thể hỗ trợ nhu cầu thép trong nước đặc biệt là thép xây dựng.

Theo kế hoạch đầu tư công trung hạn giai đoạn 2021-2025, tổng vốn kế hoạch đầu tư công giai đoạn 2021-2025 đạt 2,87 triệu tỷ đồng, tăng 43,5% so với kế hoạch giai đoạn 2016-2020. Các dự án giao thông chiếm tỷ trọng lớn khi tổng chi, đạt 507,4 nghìn tỷ đồng, chiếm 46,6% kế hoạch phân bổ vốn đầu tư trung hạn nguồn ngân sách trung ương.

Do đó, các nhà sản xuất thép xây dựng có thể hưởng lợi (Hòa Phát, Formosa, Pomina…) và giải ngân đầu tư công đã tăng tốc dần trong quý 4/2022.

Ngành bất động sản trầm lắng trong năm 2022 và dự kiến sẽ chưa phục hồi trong năm 2023. Nguồn vốn vào các dự án bất động sản dân dụng từ đầu năm đến nay tắc nghẽn do sự thắt chặt kiểm soát tín dụng ngân hàng, phát hành trái phiếu doanh nghiệp riêng lẻ và niềm tin nhà đầu tư suy giảm sau các sự kiện pháp lý liên quan đến một số doanh nghiệp bất động sản lớn.

Theo Bộ Xây dựng, số lượng dự án được cấp phép và đủ điều kiện mở bán nhà ở thương mại 9 tháng 2022 giảm 49% và 24% so với cùng kỳ năm trước. Số lượng dự án đất nền và du lịch nghỉ dưỡng giảm 56% và 54% so với cùng kỳ năm trước. Vấn đề lệch pha cung cầu sẽ chưa sớm được giải quyết trong ngắn hạn, trong khi lãi suất cho vay mua nhà tăng nhanh sẽ làm giảm khả năng hấp thụ của các dự án.

.png)

Xuất khẩu thép sẽ tăng dần từ giữa năm 2023

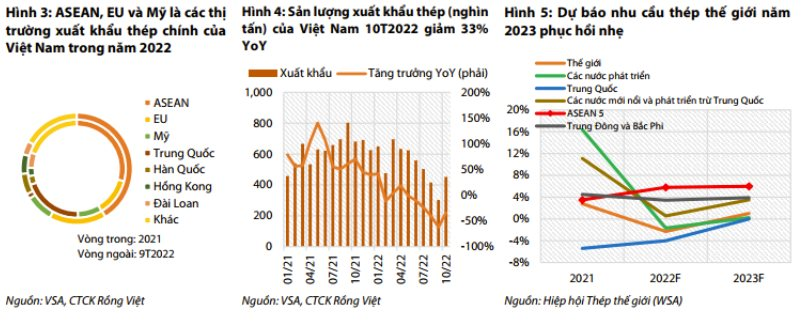

Nhu cầu đầu tư và tiêu dùng toàn cầu và gián tiếp là nhu cầu sử dụng thép đã thu hẹp trong năm 2022 do lãi suất tăng và sức mua suy yếu. Điều này sẽ còn tiếp diễn khi làn sóng thắt chặt chính sách tiền tệ được dự báo vẫn kéo dài đến tháng 5/2023. Áp lực tăng lãi suất dịu bớt trên toàn cầu từ quý 3/2023 sẽ khuyến khích nhu cầu thép toàn cầu. Theo Hiệp hội Thép thế giới (WSA), nhu cầu thép thế giới sẽ giảm 2,3% trong năm 2022 và tăng 1% trong năm 2023:

- ASEAN sẽ dẫn đầu tăng trưởng về tiêu thụ thép nhờ định hướng đầu tư mạnh mẽ cho cơ sở hạ tầng. Đây được kỳ vọng sẽ tiếp tục là thị trường xuất khẩu chính của thép Việt Nam như trong 10 tháng 2022.

- Châu Âu sẽ đi vào suy thoái nhẹ trong năm 2023 khiến nhu cầu thép của khu vực này suy giảm liên tục năm thứ hai liên tiếp. Tăng trưởng sản xuất và tiêu dùng của châu Âu có thể bị giới hạn trong vài năm do giá năng lượng cao.

- Tiêu thụ thép của Mỹ vẫn tăng trưởng trong năm 2022 và 2023 nhờ nhu cầu ô tô bật tăng sau dịch, chuỗi cung ứng bớt tắc nghẽn và đầu tư cho khai thác năng lượng tăng.

Tuy nhiên, Rồng Việt cho biết, công ty chứng khoán này không kỳ vọng một sự bật tăng mạnh về xuất khẩu trong nửa đầu năm 2023, trong bối cảnh ngày càng nhiều thách thức về cạnh tranh và rào cản thương mại.

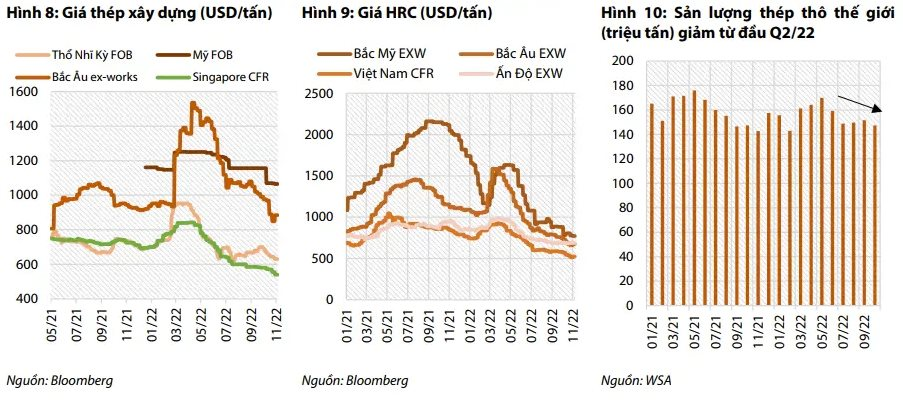

Giá thép đã giảm đà rơi nhưng khó bật tăng mạnh

Nhu cầu giảm kéo giá thép giảm nhanh từ tháng 5/2022 nhưng đà giảm đã chậm dần và giá có xu hướng tạo đáy đầu Q4/2022. Hầu hết các nhà sản xuất thượng nguồn như Formosa Hà Tĩnh, Hòa Phát, Pomina… đã giảm mạnh huy động công suất. Tình hình tương tự cũng được ghi nhận tại nhiều nơi trên thế giới (Trung Quốc, EU, Nhật Bản,…). Nhờ đó, đà rơi của giá thép trên toàn cầu đã được kìm hãm.

Cạnh tranh giảm dần từ giữa năm 2023 tạo điều kiện cho giá thép phục hồi: Cạnh tranh giá bán nội địa giữa các nhà sản xuất Việt Nam sẽ giảm khi hàng tồn kho giá cao tích lũy trong năm 2022 được giải phóng dần trong các tháng tới. Trong khi đó, cạnh tranh xuất khẩu và cạnh tranh với hàng nhập khẩu gia tăng khi nhiều đối thủ lớn (Trung Quốc, Ấn Độ) đẩy mạnh xuất khẩu sang Đông Nam Á trong nửa đầu năm 2023.

Với giả định các hoạt động kinh tế của Trung Quốc bình thường hóa từ quý 3/2023, tiêu thụ thép của nước này sẽ tập trung vào nội địa. Theo đó, mặt bằng giá thép có thể diễn biến dao động quanh mức hiện tại trước khi tăng dần từ giữa năm 2023 nhờ nhu cầu trở lại tại các thị trường châu Âu, châu Mỹ và cạnh tranh từ Trung Quốc giảm.

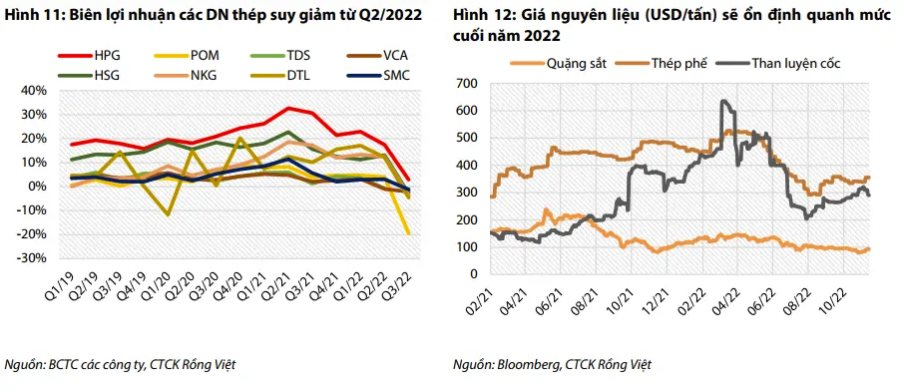

Biên lợi nhuận của các nhà sản xuất phục hồi chậm

Biên lợi nhuận (gộp và sau thuế) của các doanh nghiệp ngành thép suy giảm dần từ quý 2 và chuyển sang lỗ trong quý 3/2022, do yếu tố giá thép giảm, nguyên vật liệu giá cao, kết hợp với áp lực tỷ giá và lãi suất gia tăng. Rồng Việt cho rằng bức tranh lợi nhuận của các doanh nghiệp vẫn chưa khá hơn trong ngắn hạn quý 4/2022 trong xu hướng giá thép tiếp tục đi xuống (dù chậm), tiêu thụ yếu cùng với lãi suất ngày càng cao.

Trong khi đó, triển vọng phục hồi biên lợi nhuận trong năm 2023 không có nhiều điểm sáng.

- Sau một năm biến động rất mạnh ảnh hưởng bởi xung đột Nga-Ukraina, giá than luyện cốc, quặng sắt và thép phế sẽ có một năm “êm dịu” hơn khi nhu cầu thép thế giới được dự báo trầm lắng trong năm 2023.

- Tương tự giá thép, giá các nguyên liệu sản xuất thép được kỳ vọng dao động trong biên độ hẹp quanh mặt bằng giá cuối năm 2022 do nhu cầu dự trữ nguyên vật liệu của các nhà máy thượng nguồn trên toàn cầu thấp và chỉ nhỉnh hơn vào cuối năm. Biên lợi nhuận gộp của các doanh nghiệp, cả thượng nguồn (Hòa Phát, Formosa, Pomina,…) và hạ nguồn (Nam Kim, Hoa Sen, SMC,…) sẽ mở rộng nhẹ từ quý 3 trở đi trên cơ sở xuất khẩu phục hồi.

- Gánh nặng VND mất giá và lãi suất tăng vẫn lớn, tiếp tục ảnh hưởng lên chi phí tài chính. Các doanh nghiệp đang và sẽ giới hạn tác động của vấn đề tỷ giá và lãi suất thông qua thắt chặt nhu cầu vay mượn và quản trị vốn lưu động chặt chẽ hơn.

.jpg)