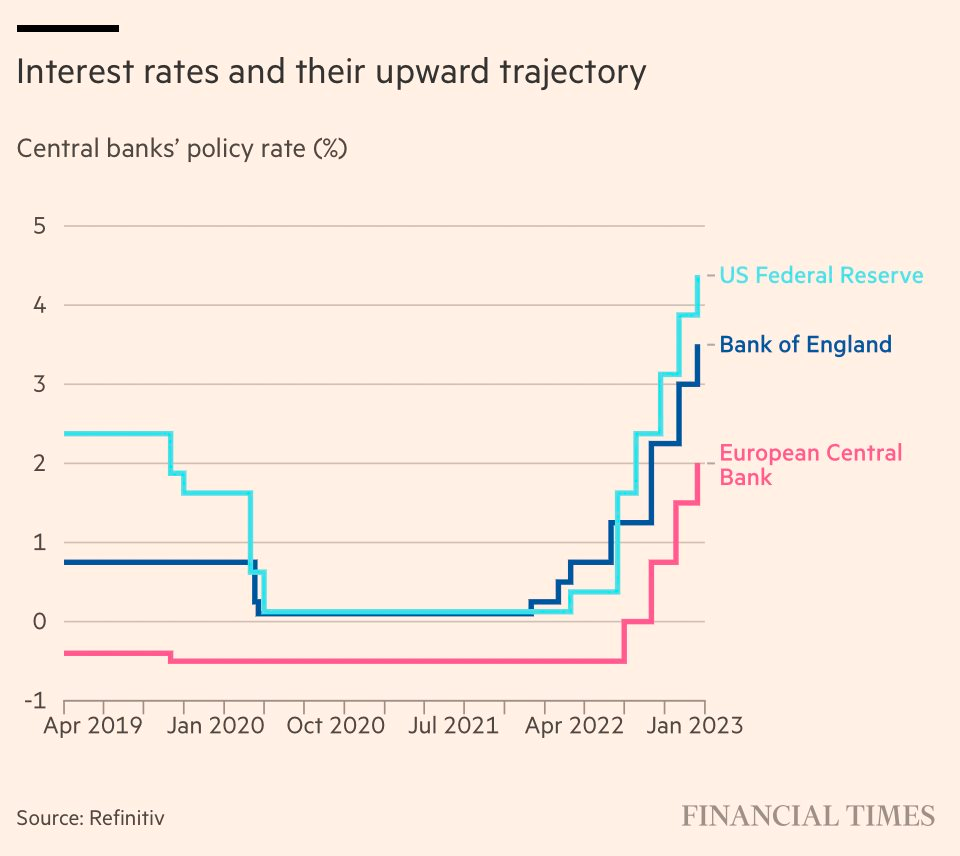

Sau các cuộc họp vào thứ Tư và thứ Năm, Cục Dự trữ Liên bang (Fed), NHTW châu Âu (ECB) và NHTW Anh (BOE) đều đã lựa chọn thay đổi chiến lược chống lạm phát, từ những đợt tăng lãi suất 0,75% xuống còn 0,5%. Thuỵ Sĩ, Na Uy, Mexico và Philippines cũng giảm tốc độ tăng lãi suất.

Tuy nhiên, các NHTW dù không đưa ra nhiều hành động nhưng lại có những lời nói cứng rắn. Fed nói rằng NHTW “còn nhiều việc phải làm” để đối phó với lạm phát. ECB cũng đưa ra phát biểu tương tự, trong khi BOE nhấn mạnh rằng họ cần phải “cứng rắn” trong cuộc chiến này.

Thực chất, những động thái này không có sự phối hợp chặt chẽ. Thay vào đó, các NHTW đang cố gắng “câu giờ” để tăng lãi suất khi họ cảm thấy cần thiết, ở thời điểm lạm phát đạt đỉnh có thể tạo ra nhiều vấn đề phức tạp.

Seth Carpenter - người đã có 15 năm làm việc tại Fed và hiện là nhà kinh tế trưởng toàn cầu tại Morgan Stanley, nói rằng hầu hết các NHTW đang chuẩn bị tiến đến mức lãi suất cao nhất. Mức này có thể gây ra một đợt sụt giảm hoặc suy thoái mạnh đối với nền kinh tế của họ. Bởi vậy, theo ông, chiến lược hiệu quả hiện tại là họ cần có nhiều hành động hơn.

Carpenter nói: “Đối với các NHTW, họ có trách nhiệm ổn định nền kinh tế vĩ mô. Do đó, tôi nghĩ họ thà mắc sai lầm khi có những thông báo cứng rắng và rằng họ sẵn sàng tăng lãi suất lên cao hơn. Sau đó, họ nhẹ nhõm nhận thấy không cần phải làm gì nhiều hơn, hơn là nói rằng họ đã kết thúc lộ trình rồi tiếc nuối về việc ‘cần làm nhiều hơn nữa’.”

Dự báo về những động thái cứng rắn

Fed đã kết thúc 4 đợt tăng lãi suất 0.75% vào thứ Tư với 0,5%, đưa phạm vi lãi suất lên khoảng 4,25% đến 4,5%. Quyết định nhất trí làm chậm tốc độ tăng cũng đi kèm với những dự báo và cuộc thảo luận có quan điểm cứng rắn.

Một loạt các dự báo kinh tế báo hiệu rằng ý định của các quan chức NHTW Mỹ là đưa lãi suất chuẩn lên 5% vào năm tới và không cắt giảm cho đến năm 2024. Chủ tịch Fed Jerome Powell phát biểu: “Chúng tôi đã kiểm soát được nhiều vấn đề và những tác động của việc thắt chặt nhanh chóng vẫn chưa có. Dẫu vậy, chúng tôi vẫn có nhiều việc phải làm.”

Ở Frankfurt, lãi suất 2% vẫn thấp hơn đáng kể so với Mỹ, nhưng bà Christine Lagarde, chủ tịch ECB, khẳng định động thái tăng lãi suất không cao như các cuộc họp trước không phải là dấu hiệu của việc lộ trình thắt chặt chấm dứt.

Bà nói rằng ECB vẫn chưa “xoay trục” và NHTW châu Âu vẫn “còn nhiều vấn đề cần giải quyết và cần nhiều thời gian hơn để thực hiện” so với Fed. Lời cam kết của bà về việc tăng lãi suất thêm 0,5% vào tháng 2 và tháng 3 đã khiến các nhà kinh tế ngạc nhiên. Nhiều người kỳ vọng ECB sẽ nhanh chóng kết thúc chu kỳ tăng lãi suất trong vài tháng tới.

Tại Anh, sau 9 cuộc họp, BOE đã tăng lãi suất lên 3,5% - mức cao nhất trong 14 năm. Thống đốc Andrew Bailey khẳng định động thái này được thúc đẩy bởi tình trạng lạm phát đã ảnh hưởng lớn đến việc tăng lương của khu vực tư nhân. Ông dự kiến NHTW sẽ có “phản ứng chính sách mạnh mẽ hơn nữa.”

Dù nguyên nhân ban đầu gây lạm phát cao ở châu Âu, Mỹ và Anh khác nhau, nhưng các nhà kinh tế chỉ ra rằng cả 3 NHTW đều phải đối mặt với chung 1 thách thức vào năm 2023. Lạm phát toàn cầu gần như chắc chắn đã đạt đỉnh và hạ nhiệt vào năm tới, nhưng các quan chức không chắc chắn rằng áp lực lạm phát cũng sẽ biến mất. Họ lo ngại rằng lạm phát sẽ rất lâu nữa mới quay trở lại mục tiêu là 2% và kỳ vọng có thể ở mức cao hơn đáng kể.

Một số lo lắng về triển vọng lạm phát ở châu Âu liên quan đến việc cú sốc năng lượng 2022 kéo dài như thế nào. Cả 3 NHTW đều lo ngại rằng giá dịch vụ trong nước có thể tăng mạnh, trong khi thị trường lao động vẫn khó khăn - nơi tiền lương đang tăng cao hơn mức mà họ thấy phù hợp với mục tiêu lạm phát 2%.

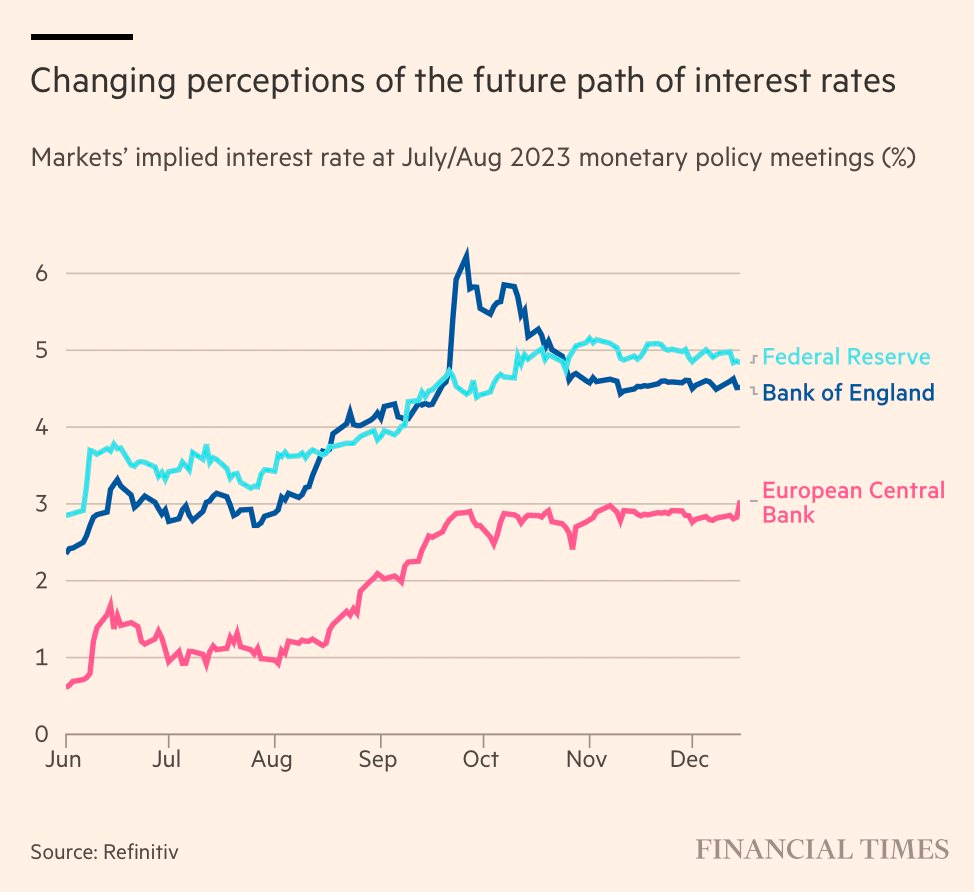

Với thách thức của năm tới, thị trường tài chính đã “chật vật” trong vài ngày qua, để cố gắng hiểu quyết định đối với lãi suất và thông điệp của của các NHTW.

Họ nhận thấy thông báo của ECB là dễ hiểu nhất. Theo Philip Shaw chuyên gia của công ty đầu tư Investec, quan điểm của bà Lagarde cứng rắn hơn so với dự đoán của họ và “tạo phản ứng mạnh nhất trên thị trường”. S&P 500 đã giảm 2,5% hôm 16/12 do thông báo từ ECB.

Krishna Guha - trưởng bộ phận chính sách và chiến lược NHTW tại công ty môi giới Evercore-ISI, cho biết: “Tôi tin lời bà Lagarde khi bà ấy nói ECB sẽ tiếp tục mạnh tay nâng lãi suất”. Giống nhiều nhà phân tích khác, Guha đã nâng dự báo về mức lãi suất cao nhất đối với lãi suất tiền gửi của ECB từ 2,75% lên 3,5%.

Ngược lại, nhiều nhà đầu tư trên khắp Phố Wall đặt câu hỏi về quyết tâm tăng lãi suất của Fed hoặc đặt cược NHTW khi nào mới “chùn bước” trước những dấu hiệu suy thoái kinh tế đầu tiên. Bất chấp lời cam kết của ông Powell, các trader trên thị trường hợp đồng tương lai đối với lãi suất chuẩn của Fed đặt cược rằng lãi suất sẽ đạt đỉnh ở mức dưới 5% vào năm tới và NHTW sẽ hạ lãi suất vào tháng 12 năm sau.

Thông điệp của Fed trở nên “khó hiểu” hơn, khi ông Powell không rõ ràng trong việc loại trừ khả năng Fed một lần nữa giảm quy mô tăng lãi suất vào cuộc họp tới và ám chỉ mức tăng 0,25%. Thị trường Anh cũng cho rằng thông báo của BOE khá ôn hoà và rõ ràng về kỳ vọng tăng lãi suất trong tương lai.

Câu hỏi quan trọng nhất sau phản ứng của thị trường là, chiến lược cơ bản của các NHTW sẽ ra sao vào năm 2023, khi lạm phát toàn cầu hạ nhiệt?

Nhiều nhà kinh tế cho rằng các nhà hoạch định chính sách muốn có hành động mạnh mẽ hơn, trước khi lạm phát giảm ở mức hợp lý và các điều kiện kinh tế trở nên quá khó khăn gây thách thức cho việc tăng lãi suất cao hơn.

Dario Perkins - nhà kinh tế vĩ mô toàn cầu tại công ty tư vấn TS Lombard, cho biết việc đưa ra quan điểm cứng rắn về chính sách tiền tệ là một phần của “trò chơi” mà các NHTW đang tham gia, nhằm thận trọng trong việc điều chỉnh tiền lương và định giá doanh nghiệp. Theo ông, họ “có động cơ để gây rủi ro suy thoái” bởi việc này hiệu quả trong việc cân bằng áp lực lạm phát.

Tuy nhiên, phần lớn các nhà kinh tế cũng lo ngại rằng phát biểu của các NHTW sẽ trở thành hiện thực và họ sẽ “đi quá xa”, tạo ra một cuộc suy thoái sâu hơn mức mà họ muốn hoặc cần thiết để chế ngự lạm phát. Chẳng hạn, nhiều người theo dõi ECB cho rằng NHTW này đã quá bi quan về lạm phát và quá lạc quan về tăng trưởng, khiến họ có nguy cơ đưa lãi suất lên quá cao.

Carsten Brzeski - trưởng bộ phận nghiên cứu vĩ mô tại Ngân hàng ING của Hà Lan, nhận định, ECB có thể buộc phải giảm quy mô tăng lãi suất mạnh mẽ, khi nhận ra rằng “các dự báo của họ với nền kinh tế eurozone là quá lạc quan.”

Tom Porcelli - kinh tế gia trưởng về Mỹ tại ngân hàng đầu tư RBC Capital Markets, cũng có quan điểm tương tự về Fed. Ông nhận định: “Quan điểm ‘đảo chiều’ sẽ diễn ra nhanh hơn dự đoán của một số người. Tôi cho rằng điều này sẽ đúng với hầu hết các NHTW trên thế giới. Chúng ta chứng kiến những nền kinh tế lớn đang đứng trên bờ vực, tiến gần hoặc đã suy thoái. Không cần phải đọc trước tương lai cũng biết điều gì sắp xảy ra.”

Những quan điểm khác nhau được đưa ra từ những người cho rằng các NHTW đang thể hiện quan điểm lo ngại phù hợp với rủi ro lạm phát kéo dài và cả những người tin rằng những thông điệp cứng rắn là hợp lý. Điều này cho thấy sự khó khăn trong việc đánh giá triển vọng kinh tế cho năm 2023.

Cả lạm phát và tăng trưởng ở hầu hết các quốc gia đều phụ thuộc vào cuộc chiến ở Ukraine - yếu tố ảnh hưởng đến giá năng lượng, việc Trung Quốc dỡ bỏ Zero Covid hiệu quả đến đâu và những tác động của việc tăng lãi suất, cùng với đó là rủi ro của việc các hộ gia đình và doanh nghiệp thắt lưng buộc bụng khi suy thoái xảy ra.

BOE đã không ngần ngại sử dụng từ suy thoái để miêu tả triển vọng Anh, đồng thời cảnh báo tình trạng này sẽ kéo dài. ECB thì nói về khả năng xảy ra “một cuộc suy thoái ngắn và nông” chỉ kéo dài trong vài quý tới. Trong khi đó, Fed lại không biết liệu Mỹ có rơi vào suy thoái hay không, vì khả năng sẽ có một đợt hạ cánh mềm.

Các NHTW đã không phải đối mặt với đợt lạm phát nghiêm trọng như hiện tại trong suốt 40 năm qua. Bởi vậy, ít người tự tin rằng họ biết rõ liệu các quan chức đã có quá ít hành động, đủ hay quá nhiều đối với lãi suất để đảm bảo sự ổn định giá cả cho các nền kinh tế phát triển.

Tham khảo FT

.png)

.png)