KIDO sẽ là ‘Bếp ăn quốc dân’ của người Việt

Trong buổi họp mới báo đây, ông Trần Lệ Nguyên – CEO của Tập đoàn KIDO đã có nhiều chia sẻ về định hướng chiến lược mới của công ty trong vài năm tới.

Sau khi thử nghiệm đi vào ngành mới với chuỗi trà – cà phê bằng thương hiệu Chuk chưa thành công, KIDO quyết định quay về nơi mà mình quen thuộc – căn bếp. Sắp tới, thương hiệu này sẽ ra mắt nhiều sản phẩm mới để có thể trở thành “Bếp ăn quốc dân” của người Việt.

Mảng gia vị - Bánh ngon đã chia phần

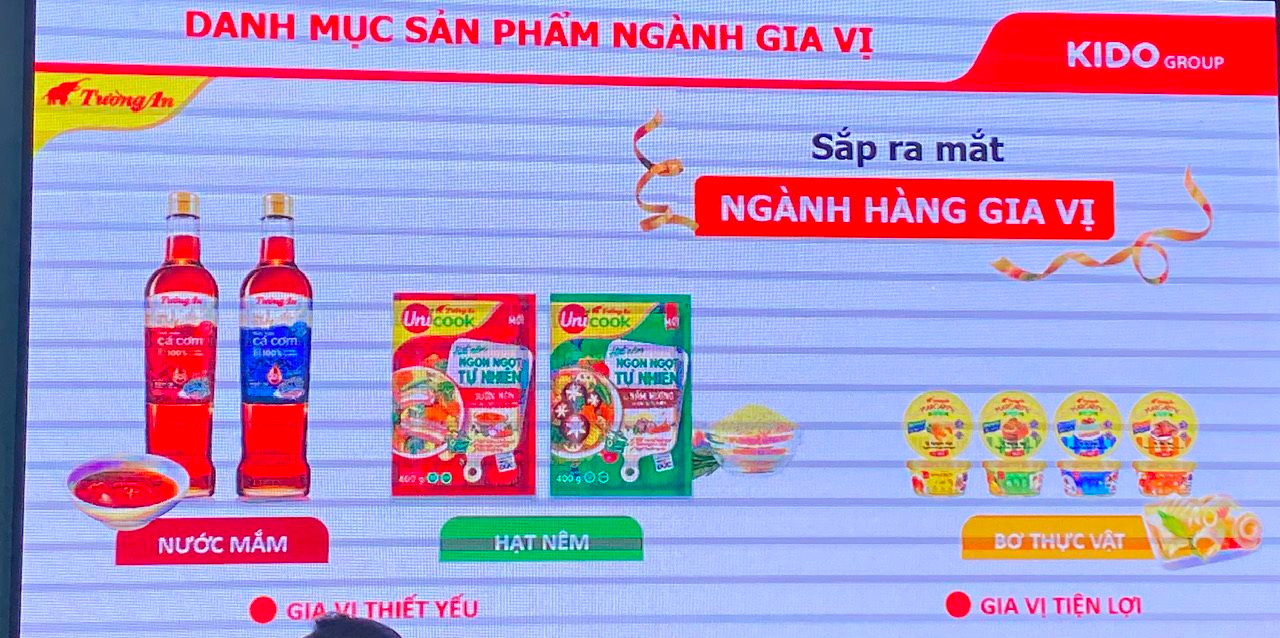

Các sản phẩm mới của KIDO sẽ đi theo 2 hướng chính: đầu tiên là nhánh gia vị như nước mắm, bột nêm, gia vị tiện lợi mang thương hiệu Tường An; thứ hai là bữa ăn sẵn đóng gói – ready to eat meal như thịt kho, cà ri gà dưới trướng thương hiệu Thọ Phát.

Nếu nhìn vào thị trường, ai cũng biết ngành gia vị rất tiềm năng, nhưng vấn đề là đã có rất nhiều tay chơi lớn lẫn nhỏ chiếm đóng ở đó, cả quốc nội lẫn FDI.

Thị trường mảng gia vị Việt Nam đang được cạnh tranh sôi nổi bởi cả các Tập đoàn lớn, SMEs và startup: người khổng lồ trong ngành có Knorr – Unilever, Maggi – Nestle, Aji-ngon – Ajinomoto, Chinsu – Masan; tầm trung có Cholimex, Nam Dương, Barona – Nam Phương V.N; quy mô nhỏ hơn còn có Trí Việt Phát, DH Foods…

Hơn nữa, mỗi doanh nghiệp đều có ít nhất một sản phẩm trở thành "thương hiệu quốc dân". Chẳng hạn nhắc tới hạt nêm sẽ có Knorr, nước mắm là Chinsu, tương ớt là Cholimex, bột ngọt là Aji-ngon, nước tương có Nam Dương, gia vị khô là DH Foods…

Do đó, nhiều khả năng, những sản phẩm mới về gia vị mà KIDO giới thiệu sắp tới sẽ mang sứ mệnh chính là kiện toàn hệ sinh thái gia vị của mình. Bởi để 'cắn' được ‘miếng bánh’ ở các ngách như nước mắm hay hạt nêm sẽ rất khó khăn. Dầu ăn và bơ có lẽ vẫn là át chủ bài để KIDO cạnh tranh với các đối thủ khác ở mảng gia vị. KIDO đang dẫn đầu ngành bơ thực vật tại Việt Nam, đồng thời xếp vị trí thứ 2 ở ngành dầu ăn (đứng đầu là Cái Lân).

Bữa ăn sẵn - Đại dương vẫn xanh?

Ở nhánh còn lại, thị trường vẫn đang rất mới và có rất ít người chơi tham gia. Hai nhân vật chính ở mảng bữa ăn sẵn – ready to eat meal là đồ hộp Hạ Long và Sài Gòn Food. Ở đây chúng ta chỉ nói đến những sản phẩm ready to eat thuần Việt – như mục tiêu mà KIDO hướng đến. Trên thị trường, ở mảng món ăn Hàn hay châu Âu, có rất nhiều doanh nghiệp vừa và nhỏ cũng đã sản xuất ready to eat meat.

“Như chúng ta đã biết, giới trẻ ngày nay rất bận rộn và có rất nhiều bạn không biết nấu ăn, nên họ rất thích các bữa ăn sẵn tiện lợi – ready to eat meal. Hơn nữa, tôi muốn những người yêu thích món Việt, dù đi đến bất kỳ đâu – ra nước ngoài hoặc đi về những vùng sâu vùng xa, đều có thể dễ dàng thưởng thức món Việt ngon lành và đủ chất”, ông Trần Lệ Nguyên giải thích lý do vì sao KIDO quyết định tấn công vào mảng này.

Cùng điểm danh các tay chơi chính ở thị trường ready to eat meal Việt Nam hiện tại để thấy được cơ hội dành cho KIDO ra sao.

Đồ hộp Hạ Long là doanh nghiệp chuyên thực phẩm chế biến lâu đời, hiện họ có 4 dòng sản phẩm chính là pate, heo, cá, bò và gà. Đồ hộp heo có các sản phẩm tiêu biểu như sườn hầm đậu, heo hầm; đồ hộp bò thì có bò hầm, beefsteak, bò sốt vang… Doanh nghiệp này khá mạnh ở thị trường miền Bắc, còn miền Nam thì sự hiện diện của họ tương đối yếu ớt.

Trên website, Sài Gòn Food (SG Food) giới thiệu mình như thế này: Năm 2003 từ một doanh nghiệp chỉ có văn phòng giao dịch, thuê nhà máy gia công sản xuất với 11 nhân sự là cán bộ khung. Sau 6 tháng hoạt động, SG Food mua nhà máy tại KCN Vĩnh Lộc có diện tích xây dựng 5.000 m2 với 300 công nhân.

Đến hôm nay, SG Food đã trở thành một doanh nghiệp với đội ngũ nhân sự gần 2.000 người, sở hữu 4 xưởng sản xuất thực phẩm chế biến đông lạnh và thực phẩm ăn liền cao cấp có tổng diện tích trên gần 24.000 m2.

Năm 2018, SG Food gây tiếng vang lớn trên thị trường khi ra mắt 1 lúc 7 sản phẩm cho dòng cháo tươi và dần trở thành sự lựa chọn của nhiều bà mẹ thành thị bận rộn nhưng vẫn muốn cho con mình có bữa cháo ngon. Hiện SG Food là thương hiệu cháo tươi số 1 Việt Nam.

Thừa thắng xông lên, những năm sau đó, SG Food tiếp tục giới thiệu những sản phẩm ready to eat meal khác như lẩu đông lạnh và dòng ‘bữa ăn tươi’ như bò kho, miến gà, cà ri gà, canh bún, bánh canh chả cá…

Ở mặt khác, thật ra thì ý tưởng về ‘Bếp ăn quốc dân’ hay những bữa ăn sẵn thuần Việt đóng gói không mới, nếu nhìn rộng ra thì Masan hay G Kichen – Greenfeed đã và đang nghĩ đến.

Năm 2020, thương hiệu Bếp Việt của MeatDeli (thương hiệu thịt thuộc Masan) đã ra mắt món Thịt kho trứng với giá 110.000 đồng/700gram; trong đó có thịt ba chỉ và trứng, thêm nước dùng. Tuy nhiên, không biết lý do gì mà sau này Masan dừng kế hoạch và cũng không phát triển thương hiệu Bếp Việt.

Thay vào đó, MeatDeli phát triển các sản phẩm thịt chế biến như giò lụa, chả chiên, chả bì ớt xiêm xanh, xúc xích hun khói, ruốc heo/gà, thịt viên xốt cà...

Sau khi Masan ra mắt loạt 7 bữa sáng tiện lợi như bún, phở, hủ tiếu mang nhãn Chin-su cùng việc quảng bá sản phẩm "thịt thật" khá thành công, sang năm 2023, Masan đã giới thiệu dòng thực phẩm ‘tự nấu – tự sôi’. Dòng sản phẩm này có thể xếp vào cả 2 nhóm thực phẩm "ready to eat" hoặc "ready to cook".

Trước mắt, Masan cho biết sẽ áp dụng công nghệ tự nấu cho những dòng sản phẩm đã có sẵn như bún – mì – miến – phở; và sau này có thể ra mắt thêm các sản phẩm như lẩu tự sôi giống Ban lãnh đạo của Tập đoàn đã giới thiệu trong ĐHCĐ năm 2023.

Những thực phẩm tự sôi hay tự nấu không còn quá mới trên thế giới, nó đã được viral trên các mạng xã hội trong vài năm gần đây, đặc biệt là ở Trung Quốc.

Tương tự với cách MeatDeli triển khai trong ngành thịt, G Kitchen cũng muốn tấn công sâu vào gian bếp của người Việt – G chính là viết tắt của tên công ty mẹ Greenfeed còn Kitchen tiếng Anh nghĩa là bếp.

Thương hiệu G Kitchen mới ra đời năm 2019 nhưng đã tạo dấu ấn lớn trong lòng người tiêu dùng về thịt và những sản phẩm liên quan đến thịt. Món chả lụa ớt xiêm xanh dạng thanh nhỏ của họ đang dần trở thành sản phẩm được yêu thích tại TP.HCM.

Tuy nhiên, với mục tiêu ‘bán cho khách hàng tất cả những gì họ cần để có bữa ăn tiện lợi nhất’, G Kitchen còn phân phối thêm rau củ, nước mắm, hải sản và thịt bò/gà; kích thước sản phẩm của họ khá đa dạng, phù hợp cho khẩu phần 1 người đến 4 người.

Mới đây, G Kitchen đã giới thiệu ra thị trường 1 lúc 4 món là Cơm chiên dương châu, Thịt xào lá quế, Thịt xào mắm ruốc, Thịt viên xốt cà.

Ngoài kênh online và các kênh MT như chuỗi cửa hàng tiện lợi – siêu thị; G Kitchen còn có 20 cửa hàng tự mở ở các khu phố trung tâm tại TP.HCM. Dù vẫn là người mới trên thị trường, nhưng với tiềm lực của mình, G Kitchen sẽ là một đối thủ đáng gờm ở ngách thực phẩm này.

Ready to eat meat là một mảng khá là rộng lớn và phức tạp. Tùy vào món ăn, công nghệ, hạn sử dụng mà nó có những cách bảo quản - hâm nóng khác nhau.

Với các sản phẩm của SG Food: Những món liên quan đến tinh bột sẽ phải bảo quản đông lạnh; còn món mặn ổn ở nhiệt độ thường - có thể ăn ngay. Các sản phẩm của G Kitchen có hạn sử dụng ngắn hơn nên chỉ cần bảo quản mát. Sản phẩm ready to eat meal cũng có rất nhiều cách để hâm nóng/nấu sôi: bằng lò vi sóng – lò nướng - bếp gas/điện từ, thả vào nước sôi, tự sôi bằng các công nghệ cung cấp nhiên liệu mới…

Các sản phẩm bữa săn sẵn mà KIDO giới thiệu vừa qua, nhiều khả năng sẽ đi theo đường hướng của món Thịt kho trứng mà MeatDeli – Masan từng thử nghiệm năm 2020. Tức sẽ là các món mặn cá thịt trong bao bì với công nghệ đóng gói bảo quản giúp kéo dài thời gian sử dụng và chỉ cần bảo quản ở nhiệt độ thường, mở túi là có thể ăn được ngay.

Nếu tính đối thủ trực diện của ready to eat thương hiệu Thọ Phát sẽ là SG Food với sản phẩm món mặn có concept bao bì và công nghệ tương tự. Vậy nên, đây là ngách còn rất nhiều dư địa để phát triển và nếu Thọ Phát – KIDO làm nhanh và làm tốt, sẽ có khả năng chiếm lĩnh thị trường Việt.

Tiềm năng thị trường thế giới và Việt Nam

Theo Ready Meals Global Market Report 2023 của Danone S.A., Sakara Life và Gobble Inc, thì thị trường bữa ăn sẵn đã tăng từ 154,5 tỷ USD vào năm 2022 lên 169,01 tỷ USD vào năm 2023, với tốc độ tăng trưởng kép hàng năm (CAGR) là 9,4%. Dự kiến thị trường này sẽ tăng lên 244,09 tỷ USD vào năm 2027 cùng tốc độ CAGR là 9,6%.

Tây Âu đang là thị trường read to eat meal lớn nhất thế giới trong năm 2022. Châu Á - Thái Bình Dương dự kiến sẽ là khu vực phát triển nhanh nhất trong giai đoạn vài năm tiếp theo.

Theo công ty tư vấn iiMedia, thị trường bữa ăn sẵn đang phát triển nhanh chóng ở Trung Quốc trong những năm gần đây: đạt 419,6 tỷ nhân dân tệ (61 tỷ USD) vào năm 2022 - tăng 21,3% so với cùng kỳ năm ngoái. Đến năm 2026, quy mô thị trường của ngành dự kiến sẽ đạt hơn 1 nghìn tỷ nhân dân tệ.

Còn theo Chiana Daily, tính đến cuối năm 2022, đã có hơn 64.000 công ty kinh doanh liên quan đến ngành này đang hoạt động ở Trung Quốc; và số lượng công ty mới đăng ký trong khoảng thời gian từ tháng 1 đến tháng 11/2022 đạt hơn 1.690, tỷ lệ tăng trưởng hằng năm là 42,7%.

Còn theo dữ liệu của JD, căn cứ vào số lượng bữa ăn sẵn đã bán qua các nền tảng online của họ, thì tốc độ tăng trưởng kép hằng năm trong 3 năm qua khoảng 120%. Năm 2022, đã có 400 thương hiệu và 2.000 loại sản phẩm bữa ăn sẵn xuất hiện trên các sàn TMĐT của JD. Trong đó, các sản phẩm có kích thước đóng gói nhỏ được ưa chuộng hơn cả bởi lối sống và nhân khẩu thay đổi.

Những phụ nữ đã kết hôn sinh năm từ 1980 đến 1990 ở các thành phố lớn là tệp khách hàng chính của mảng này ở Trung Quốc.

Tại Việt Nam, năm 2020, SG Food dự kiến đạt tổng doanh thu 2.700 tỷ đồng, tăng 10% so với năm 2019. Năm 2020, công ty cũng ghi nhận mức tăng trưởng ‘khủng’ 750% từ kênh online do Covid-19. Lúc đó, đại diện doanh nghiệp còn cho biết thêm: “Doanh số này vẫn chưa phải là mục tiêu kỳ vọng mà chúng tôi đã đề ra từ đầu năm. Đồng thời, lợi nhuận cũng chỉ bằng 50% so với năm 2019”.

.jpg)

.png)