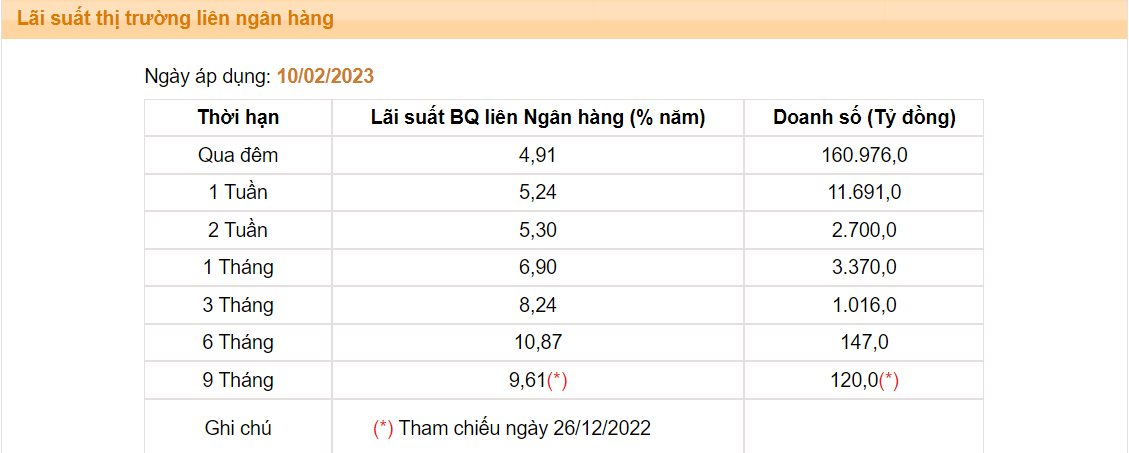

Theo số liệu mới nhất vừa được NHNN công bố, trong tuần từ ngày 6 – 10/2, lãi suất VND liên ngân hàng giảm mạnh ở tất cả các kỳ hạn.

Chốt phiên cuối tuần (ngày 10/2), lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm là 4,97% (-1,15 điểm % so với phiên cuối tuần trước đó); 1 tuần là 5,45% (-1,07 điểm %); 2 tuần là 6,13% (-1,0 điểm %); 1 tháng là 7,13% (-0,62 điểm %).

Trong khi lãi suất kỳ hạn 9 tháng trước đó bất ngờ tăng lên 13%/năm từ mức 9,61% ghi nhận trước đó. Tuy nhiên đến phiên này lại quay lại mốc lãi 9,61%, bên cạnh đó doanh số giao dịch tại kỳ hạn này chỉ ở mức 120 tỷ đồng.

Đối với đồng USD, lãi suất USD liên ngân hàng biến động tăng - giảm nhẹ qua các phiên. Phiên cuối tuần (ngày 10/2), lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm là 4,44% (-0,02 điểm %); 1 tuần là 4,58% (không thay đổi); 2 tuần là 4,70% (không thay đổi) và 1 tháng là 4,85% (+0,03 điểm %).

Lãi suất liên ngân hàng giảm mạnh bất chấp hoạt động hút ròng thanh khoản kỷ lục của NHNN trong tuần qua.

Trong phiên 10/2, NHNN hút ròng 20.000 tỷ đồng qua công cụ tín phiếu với lãi suất 4,55%/năm nhưng không bơm tiền qua các hợp đồng repo giấy tờ có giá.

Vào 4 phiên trước (từ 6-9/2), NHNN cũng hút mạnh tiền về, mỗi phiên hút từ gần 10.000 tỷ đồng cho đến gần 25.000 tỷ đồng/phiên, với lãi suất từ 4,88%-5,49%/năm. Tổng cộng trong tuần từ 6-10/2, NHNN đã hút gần 85.000 tỷ đồng.

Lãi suất liên ngân hàng kỳ hạn 9 tháng quay lại mốc 9,61%/năm. (Nguồn: SBV)

Ở chiều ngược lại, NHNN bơm tiền qua các hợp đồng repo giấy tờ có giá với mức từ 1.000-3.000 tỷ đồng/phiên. Tổng cộng trong tuần qua, NHNN bơm hơn 8.400 tỷ đồng, với lãi suất 6%/năm. Cộng với 1 hợp đồng bán tín phiếu đáo hạn, khiến lượng tiền được bơm ra thị trường trong tuần qua là 15.000 tỷ đồng.

Cùng với đó, 5 hợp đồng repo giấy tờ có giá được thực hiện trước đó (từ 30/1-3/2) đáo hạn, qua đó khiến gần 83.187 tỷ đồng được rút ra khỏi thị trường.

Như vậy, tổng cộng trên cả hai kênh tín phiếu và kênh cho vay cầm cố giấy tờ có giá (OMO), NHNN đã hút ròng gần 144.779 tỷ đồng từ hệ thống ngân hàng. Đây là mức hút ròng cao nhất trong nhiều tháng trở lại đây.

Đáng chú ý, trong phiên 10/2, NHNN không còn phải hỗ trợ thanh khoản cho bất kỳ thành viên nào qua kênh OMO. Đây là lần đầu tiên trong nhiều tháng qua không có ngân hàng nào vay nóng NHNN để bù đắp thanh khoản ngắn hạn.

Lượng tín phiếu trúng thầu liên tục ở mức cao dù lãi suất trúng thầu có xu hướng giảm phần nào cho thấy thanh khoản hệ thống đã dồi dào hơn trong những ngày gần đây, vì vậy sẽ không tạo ra các áp lực lớn đối với lãi suất trong thời điểm hiện tại. Đây là lý do chính khiến lãi suất liên ngân hàng giảm mạnh.

Trong báo cáo mới đây, CTCK Vietcombank (VCBS) dự báo, lãi suất liên ngân hàng dự báo vẫn duy trì ở ngưỡng cao khi xét tới xu hướng tăng lãi suất của các ngân hàng trung ương tiếp diễn và chưa có tín hiệu rõ ràng về thời điểm giảm lãi suất.

Giai đoạn này lãi suất nghiệp vụ thị trường mở cũng duy trì ổn định ở ngưỡng cao khoảng 6%. Cùng với đó, bước sang năm 2023, các ngân hàng đã có hạn mức tín dụng mới theo đó có dư địa tập trung nhiều hơn cho các hoạt động tín dụng. “Tất các các yếu tố trên đồng thuận với khả năng lãi suất liên ngân hàng sẽ khó giảm sâu”, VCBS nhận định.

Cũng theo VCBS, mặt bằng lãi suất đã tăng đáng kể trong năm 2022, nhu cầu gửi tiền dự báo sẽ được cải thiện.

Do vậy, trong điều kiện thuận lợi, lãi suất điều hành có thể không tăng thêm trong năm 2023 và mặt bằng lãi suất kỳ vọng sau khi đạt đỉnh trong nửa đầu 2023 sẽ đi ngang và dần hạ nhiệt nửa cuối năm 2023.

.png)